Aktualni podatki: Delnice, bitcoin in nepremičninski sektor po svetu

Več kot 80 odstotkov podjetij, ki sestavljajo ameriški borzni indeks S&P 500, torej 500 najbolj pomembnih in največjih ameriških korporacij, je poslovalo bolje od napovedi, kar je močno vplivalo na optimizem in razpoloženje vlagateljev. Rezultati globalnih korporacij v tretjem kvartalu letošnjega leta, objavljeni v oktobru, so tako na srečo delniških trgov v povprečju boljši od pričakovanj analitikov.

Pri tem imajo poseben pomen podjetja skupine FAANG (Facebook, Amazon, Apple, Netflix in Google) pa tudi Microsoft, ki predstavljajo veliko utež borznih indeksov in večinoma tudi velik del naših portfeljev. Tudi ta podjetja so večinoma zabeležila boljše poslovanje od pričakovanj.

Tako je Netflix kot prvi pri objavi presegel pričakovanja glede dobička za več kot 20 odstotkov. Facebookov dobiček je v tretjem kvartalu zrasel za 17 odstotkov. Še bolje je šlo podjetju Alphabet (Google). Ta je dobiček v tretjem kvartalu skoraj podvojil. Tudi Microsoft je v tretjem kvartalu odlično posloval. Njegov dobiček je zrasel za več kot 40 odstotkov. Zadnja v skupini največjih sta rezultate objavila Apple in Amazon, katerih poslovanje v tretjem kvartalu pa je bilo slabše od pričakovanj. Tako je Apple kljub težavam v preskrbovalni verigi prihodke sicer povečal za skoraj 30 odstotkov, kar pa je bilo še vedno manj od zelo visoko postavljene letvice pričakovanj analitikov. Amazonov dobiček je v tretjem kvartalu upadel za 50 odstotkov, kar pri Amazonu pripisujejo predvsem povišanim stroškom poslovanja. Stroški prevoza in plače zaposlenih so se v zadnjem obdobju močno povečali, kar vpliva na rezultate poslovanja. Res pa je tudi, da je Amazon v obdobju pandemije in ob slabšemu obisku trgovin s prodajo preko spleta močno pridobil, tako da je v obdobju normalizacije nižja rast poslovanja nekako pričakovana.

Ekonomski podatki niso tako razveseljivi

To je v tem trenutku, ko trgi nujno potrebujejo vzpodbudo, izjemnega pomena. Pomeni, da podjetja kljub poslabšanju makroekonomskih napovedi in naraščajoči inflaciji še vedno poslujejo stabilno in uspešno, dobički večinoma še rastejo, kar je seveda najbolj pomembno za nadaljnjo rast delnic.

Ekonomski podatki največje svetovne ekonomije za mesec september, objavljeni v oktobru, pa nas ne morejo razveseljevati. Stopnja inflacije se je v septembru v ZDA zopet povečala, na mesečni ravni je zrastla za 0,4 odstotka, na letni pa je zopet dosegla nivo 5,4 odstotka. Zaskrbljujoče je, da je zahtevana donosnost 10-letnih ameriških državnih obveznic, ki je najboljši pokazatelj, kaj si vlagatelji mislijo o bodoči inflaciji, v zadnjem obdobju zopet presegla 1,6 odstotka. Vlagatelji torej pričakujejo nadaljnjo rast inflacije, pa tudi večina vodilnih svetovnih ekonomistov in analitikov meni, da se bo povišana inflacija obdržala dlje, kot so sprva predvidevali.

Podatki s trga dela so pokazali, da so ameriški delodajalci v septembru dodali 194.000 delovnih mest, kar je nekoliko manj od pričakovanj. Stopnja nezaposlenosti je zopet nekoliko upadla in trenutno znaša 4,8 odstotka. Naj spomnimo; v času pandemije je bila skoraj 15-odstotna.

ZDA odprla vrata za …

Potrošnja prebivalstva, opogumljena s stimulativnimi vzpodbudami iz časa pandemije in naraščajočimi plačami, v ZDA sicer še vedno pričakovano narašča, vendar pa narašča tudi inflacija, ki znižuje kupno moč prebivalstva. Ta v kombinaciji s težavami v preskrbovalnih verigah v nekaterih sektorjih in pomanjkanjem delovne sile v storitvenih dejavnostih negativno vpliva na gospodarsko rast. Tako so analitiki banke Goldman Sachs že znižali napovedi gospodarske rasti največje svetovne ekonomije za leto 2021 na 5,6 odstotka, za leto 2022 pa na štiri odstotke. Naj spomnimo, da so v začetku leta za leto 2021 napovedovali skoraj sedemodstotno rast.

V zvezi s pandemijo lahko rečemo, da se statistično gledano vsaj v razvitih državah, kjer je dostopnost do cepiv in odnos prebivalstva do cepljenja višja, ta zares umirja. Novih okužb je vse manj, ponovno odprtje ekonomije je v polnem teku. ZDA so z 8. novembrom celo sprostile pravila za vstop v državo. Tako bo v ZDA zopet možno potovati, seveda ob predložitvi veljavnega PCT potrdila. Ta ukrep ima močan psihološki učinek na nadaljnje odpiranje svetovne ekonomije. Še zadnje najpomembnejše omejitve svobode gibanja se tako ukinjajo.

Statistično gledano je sicer oktober mesec z najvišjo stopnjo nihanja na delniških trgih v letu, donosi pa so največkrat pozitivni. Pravega razloga za to ne poznamo. Ena izmed možnih razlag je, da se vlagatelji po poletnem predahu v mesecu septembru vračajo na trge, to pa kot vse spremembe povzroči določena nihanja, preden se stvari povrnejo v ravnovesje.

Tečaji povečini lepo zrasli

Letošnji oktober torej ni bil tipičen predstavnik svoje vrste, vsaj kar se nihanja tiče ne. Ob nizki stopnji nihanja pa so tečaji večinoma lepo zrasli.

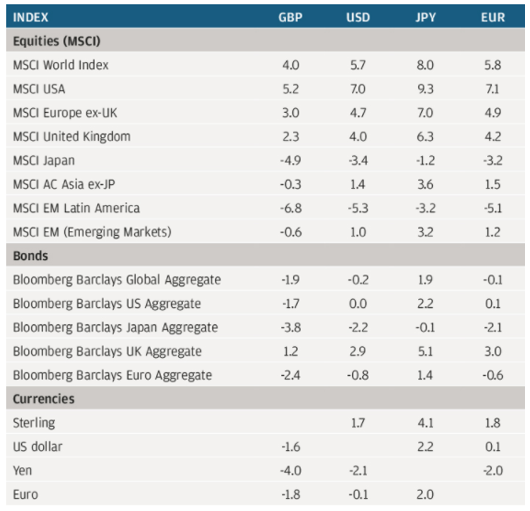

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v oktobru pridobil odličnih 5,8 odstotka (EUR), kot je razvidno iz spodnje tabele. V tem mesecu kaže najbolje ameriškim delnicam, primerjalni indeks MSCI USA je zrasel za celih 7,1 odstotka (EUR). Indeks evropskih delnic je tudi zrasel za zelo dobrih 4,9 odstotka (EUR). Tokrat gre trgom v razvoju slabše. MSCI EM je višji za 1,2 odstotka. Zadnje mesto pa je zopet rezervirano za delnice Latinske Amerike. Njihov indeks je upadel za 5,1 odstotka (EUR).

Zaradi naraščajoče inflacije in posledično verjetnega dviga obrestnih mer obveznicam ne gre dobro. V oktobru so evropske obveznice izgubile 0,6 odstotka (EUR).

Ameriški dolar je napram evru v oktobru pridobil 0,1 odstotka.

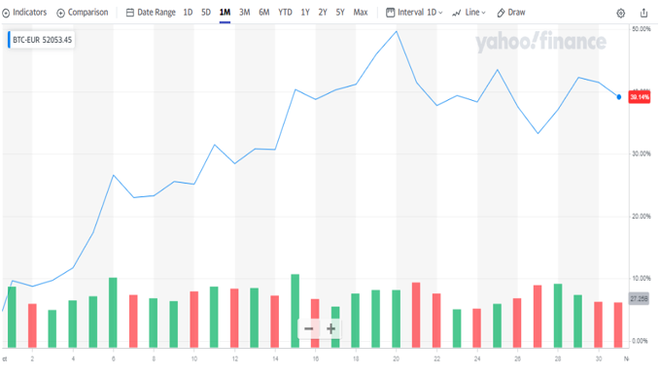

Kriptovalute zopet navzgor

Kriptovalute so dobile v oktobru nov zagon. Delno gre to pripisati uvrstitvi prvih indeksnih skladov, vezanih na Bitcoin, na svetovne borze. Tako je podjetju ProShares 19. oktobra na newyorško borzo uspelo uvrstiti prvi tovrstni sklad v ZDA, imenovan ProShares Bitcoin Strategy ETF (BITO). Tako lahko tudi vlagatelji, ki ne želijo zapletov in možnih težav s kupovanjem in hranjenjem kriptovalut, ta naložbeni razred uvrstijo v svoje portfelje in z njim trgujejo na enostaven način kot z vsemi ostalimi indeksnimi skladi in delnicami. Prav tako je zaznati močan porast interesa za trgovanje institucionalnih vlagateljev, velikih bank in družb za upravljanje premoženja, ki kupujejo kriptovalute za dopolnitev portfeljev svojih strank. Nekatere so se namreč do sedaj zaradi višjega tveganja temu izogibale, zaradi povečanega interesa strank pa so bile prisiljene popustiti.

Bitcoin je v mesecu oktobru pridobil skoraj 40 odstotkov vrednosti (EUR), kot je razvidno iz spodnjega grafa.

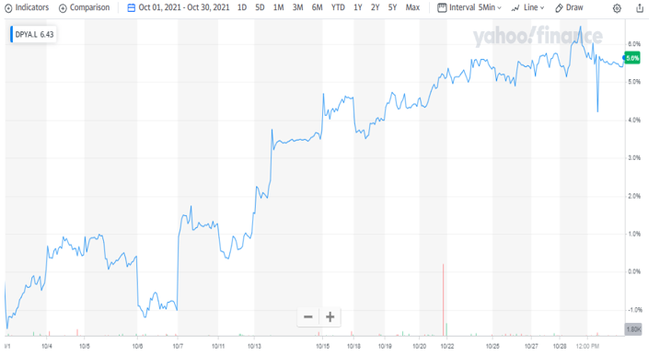

Nepremičninski sektor s popravki

Vrednosti delnic podjetij globalnega nepremičninskega sektorja so se v oktobru lepo popravile. To bi lahko pripisali inflacijskim pričakovanjem, ki so se v oktobru znova zvišala, nepremičnine pa, kot vemo, služijo kot učinkovita zaščita pred inflacijo. Zagotovo ima za to zasluge tudi vedno boljša precepljenost prebivalstva razvitih držav in posledično odpiranje gospodarstva, ki je v polnem zamahu. Nepremičnine so za pisarniške, logistične in turistične potrebe, za katere je bilo v obdobju pandemije manj interesa, tako zopet vedno bolj zanimive za investitorje. Tako je v oktobru eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, pridobil skoraj šest odstotkov vrednosti, kot je razvidno iz spodnjega grafa.

Kaj lahko pričakujemo v prihodnje?

Očitno se bomo kar nekaj časa nahajali v obdobju povišane inflacije. To sedaj priznavajo tudi predstavniki centralnih bank in vodilni ekonomisti.

To pomeni, da bodo centralne banke prisiljene odgovoriti z zviševanjem obrestnih mer. S tem moramo kar računati. Kot sedaj kaže, bo ameriška centralna banka (FED) že v mesecu novembru pričela z zmanjševanjem odkupa državnih in hipotekarnih obveznic. Likvidnost na trgih so bo tako začela zmanjševati, kar je seveda veter v prsi rasti delniškim tečajem. Z dvigovanjem obrestne mere pa bo FED najverjetneje pričel v prihodnjem letu. Zaenkrat analitiki napovedujejo v letu 2022 dva dviga po 0,25 odstotka. To bo podražilo zadolževanje tako gospodinjstev kot podjetij in ublažilo inflacijo.

Načelno dražje zadolževanje bolje prenesejo kapitalsko močna in stabilna podjetja ('cash rich companies') s konstantnim denarnim tokom ('cash flow'), kjer je potreba po financiranju poslovanja manjša. To pa so vsekakor velika tehnološka podjetja. Med njimi prednjačijo podjetja skupine FAANG, ki smo jo v tem prispevku že omenili. Med 15 kapitalsko najmočnejšimi ameriškimi podjetji jih je velika večina tehnoloških. Mednje se je vrinilo samo avtomobilsko podjetje Ford. S tem nikakor ne želimo trditi, da so to najprimernejša podjetja za investicijo v obdobjih povišane inflacije. Kriterijev je veliko, vsekakor pa jih je v naših portfeljih potrebno upoštevati.

Novega zaprtja gospodarstva vendarle ne bo?

Kot smo že omenili, se vsaj v razvitem svetu pandemija umirja. Proces ponovnega odpiranja ekonomije je v polnem zagonu. To pomeni tudi, da so vlagatelji vedno bolj osredotočeni tudi na delnice podjetij tistih sektorjev, ki so v obdobju pandemije najbolj trpele in katerih delnice so še vedno podcenjene. Te delnice imajo ob popolnem odprtju ekonomije tudi največ prostora za rast. Verjetnost uvedbe ponovnih omejitvenih ukrepov in novega zaprtja gospodarstva je spričo vse večje precepljenosti vse manjša.

Naj malo osvežimo spomin. Vlagatelji pri vstopih na delniške trge v želji po donosih v osnovi uporabljajo dve strategiji:

- »Growth« strategija

V tem primeru vlagatelji stavijo na podjetja, ki so bila sicer v preteklem obdobju zelo uspešna in so temu primerno tudi visoko vrednotena. Kljub temu imajo ta podjetja zaradi svoje dejavnosti, inovativnosti in/ali poslovnega modela še vedno veliko prostora za rast. Tipični predstavniki tega segmenta so visoko tehnološka podjetja Google, Apple, Microsoft, Facebook, Tesla in podobna, od katerih razvoja sta odvisna naša digitalna prihodnost in mobilnost. Ta podjetja na trgih običajno ustvarjajo tudi veliko prometa. So priljubljena in prepoznavna. Večina vlagateljev jih želi v svojih portfeljih. Kapitalsko gre za močna in stabilna podjetja, ki so prave zvezde med naložbami. Lahko kdo med nami reče, da so ta podjetja že rekla svojo zadnjo besedo in se bo njihova rast ustavila? Najbrž ne.

- »Value« strategija

V tem primeru pa vlagatelji stavijo na delnice tistih podjetij ali kar celotnih sektorjev, katerih vrednotenje je v zadnjem obdobju zaostalo za drugimi sektorji. Vlagatelji upajo, da bodo te delnice nadoknadile zaostanek in jim tako prinesle dobiček. Ta strategija je seveda najbolj aktualna po obdobjih, ko nekateri gospodarski sektorji zaradi narave svoje dejavnosti močno zaostanejo, kot je npr. pandemija. Ko pa se življenje in ekonomija vrneta v normalne okvire, pa naj bi se tudi vrednotenja delnic podjetij teh sektorjev postopoma vrnila na prejšnje nivoje.

Prava izbira v prihodnje bo za vlagatelje najverjetneje premišljena kombinacija obeh strategij. Kot vedno je potrebna previdnost. Kljub dobrim kvartalnim rezultatom lahko še vedno pride do večje korekcije na trgih, samo verjetnost se je trenutno zmanjšala. Vrednotenja so še vedno visoka.

Največji vpliv na trge bodo v obdobju, ki je pred nami, predstavljali ukrepi centralnih bank, ki smo jih že omenili. Pozornost vlagateljev bo tako usmerjena predvsem v akcije in napovedi predstavnikov centralnih bank o časovni dinamiki in strategiji sprejemanja ukrepov za zajezitev inflacije, ki pa bodo odvisne od dejanskih statističnih ekonomskih podatkov v prihodnosti. Tako močne rasti na trgih, kot smo ji bili priča v zadnjem obdobju, pa verjetno ni pričakovati.

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.