Komentar: Največje tveganje v 2021 je cepivo

Prišlo je leto 2021. Tokrat je vse drugače. Res?

Odpri galerijo

FOTO: AP Photo/Mark Lennihan

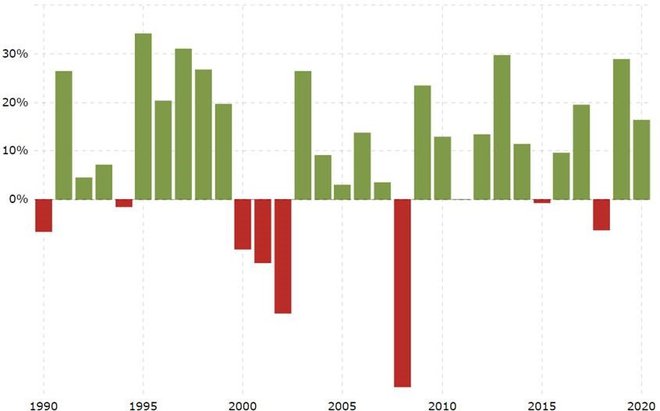

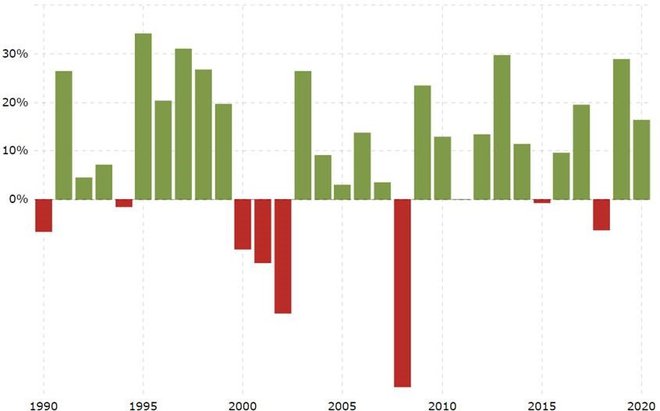

Prišlo je leto 2021. Leto, kjer naj bi bilo vse drugače, predvsem pa bistveno boljše, kot je bilo 2020. A vseeno, če pogledamo leto 2020 skozi perspektivo vodilnega delniškega indeksa S&P500 vidimo, da ni bilo slabo, saj je bilo eno bolj donosnih oziroma z dobrimi 16-odstotnim donosom krepko nad dolgoročnim letnim povprečjem.

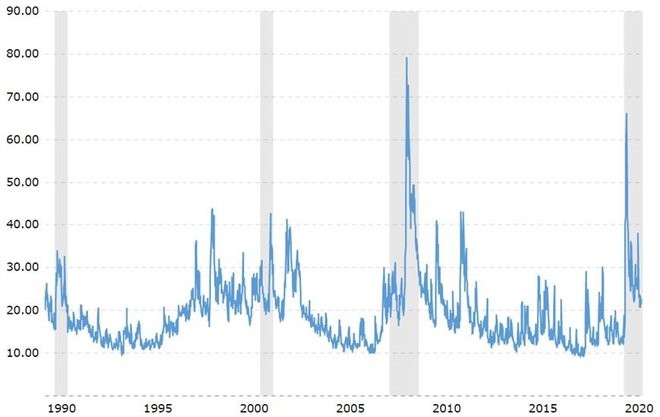

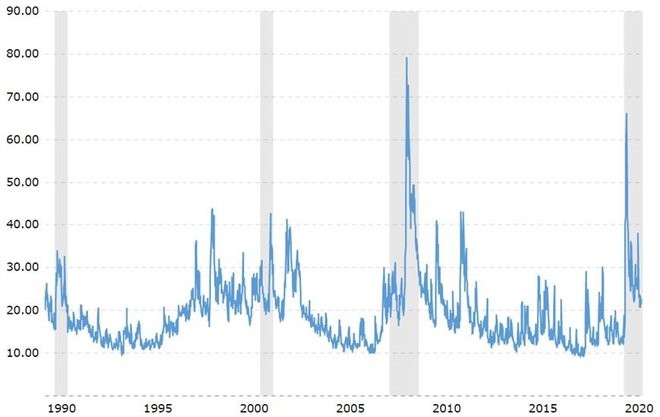

Hkrati pa je bilo eno najbolj dinamičnih, saj je indeks VIX[1] (kazalnik, ki kaže volatilnost oziroma nestanovitnost na kapitalskih trgih in ga v borznih krogih imenujemo tudi indeks strahu) dosegel tudi svojo najvišjo vrednost po letu 2008 in se povzpel na dnevni ravni na visoko vrednost 85.

Za leto 2021 je največja želja večine, da bi lahko odvrgli masko. Čeprav cepljenje poteka pospešeno se zdi uresničitev te želje še daleč. Pandemija se neusmiljeno krepi in ukrepi omejevanja javnega življenja se v večini držav razvitega sveta stopnjujejo. Tudi prej manj prizadete države, kot sta Nemčija ali Japonska, hitijo z zaporami, saj število smrti neusmiljeno narašča. Ukrepi cepljenja se bodo videli šele spomladi, zato je zimska turistična sezona za Evropo že izgubljena.

In čeprav so gospodarski kazalci iz industrije praktično povsod vsaj solidni, kar nakazuje, da se proizvodne dejavnosti držijo relativno dobro, pa so kazalci iz storitvenega sektorja slabi in skupen seštevek bo potegnil številke BDP v rdeče območje. S tem bo 1. četrtletje razočaralo analitike, a kot že nekaj mesecev, je pozornost še naprej usmerjena na obdobje po pandemiji, čeprav ni povsem jasno, kdaj točno bo to obdobje nastopilo.

Države še naprej stimulirajo ekonomije, po 600-dolarskem čeku Američani pričakujejo še nekaj več, a na to bo treba počakati na rezultate volitev v Georgiji ter prisego Bidnove administracije.

Na tej strani luže smo po letih dogovarjanj končno zaključili sago Brexit, kar je eden večjih pozitivnih momentov v zadnjih letih za Evropo. Odstranjena je gospodarska negotovost, rezultat je dober za obe ekonomiji, evropsko in britansko, vlagatelji na borzah pa se zopet lahko usmerijo na poslovanje panog in podjetij.

Se pa pandemija zadnje tedne krepi v Aziji, čeprav so številke zaenkrat bistveno nižje kot v Evropi ali ZDA in trenutno ne predstavljajo velike nevarnosti. Večje tveganje je nepredvidljivost držav, kot smo videli na primeru Alibabe in »izginulega« lastnika in glavnega direktorja Jacka Ma-ja, ki se po hudi kritiki kitajskih regulatorjev in s tem posredno države in partije ne pojavlja več v javnosti. To je ustvarilo pritisk na kitajske tehnološke delnice, a zaradi rasti kitajskega trga ne pričakujemo močnega dolgoročnega negativnega učinka.

Se pa pandemija zadnje tedne krepi v Aziji, čeprav so številke zaenkrat bistveno nižje kot v Evropi ali ZDA in trenutno ne predstavljajo velike nevarnosti. Večje tveganje je nepredvidljivost držav, kot smo videli na primeru Alibabe in »izginulega« lastnika in glavnega direktorja Jacka Ma-ja, ki se po hudi kritiki kitajskih regulatorjev in s tem posredno države in partije ne pojavlja več v javnosti. To je ustvarilo pritisk na kitajske tehnološke delnice, a zaradi rasti kitajskega trga ne pričakujemo močnega dolgoročnega negativnega učinka.

Največjo skrb na trgu predstavljajo visoka vrednotenja, ki jih podpira izdatna likvidnost držav in centralnih bank ter kakršno koli zmanjšanje bi imelo velik negativen vpliv na praktično celoten kapitalski trg. Po pričakovanjih ekonomistov in besedah centralnih bankirjev kaj takega niti v 2021 niti v 2022 ni za pričakovati, a vseeno previdnost ni odveč.

Dnevi pred novim letom niso prinesli presenečenj, na drugi strani pa smo presenetljivo videli nekoliko negativen štart na delniških trgih v 2021 in po nekaterih podatkih je to najslabši štart v novo leto od leta 1932. Samo po sebi to ne pove veliko, saj je leto 2020 postreglo z močno nadpovprečnimi donosi in posledično je pričakovana previdnost vlagateljev ob krepitvi pandemije.

Obenem je borze prizadela še napoved nadaljnjega umika nekaterih kitajskih delnic iz ameriških borz, odločitev, ki je bila nato zamrznjena. A vseeno kaže na tleče napetosti med Kitajsko in ZDA, nekaj, za kar tudi Bidnova administracija napoveduje, da ne bo naglih sprememb trenutne politike. To je lahko vir nadaljnje negotovosti, saj so bila večinska pričakovanja ob zmagi Bidna, da je trgovinska vojna praktično že preteklost.

Podobna je bila tudi reakcija na relaciji ZDA – Evropa, ko so ZDA konec leta uvedle dodatne carine na nekatero evropsko blago, predvsem luksuzne izdelke, zaradi nadaljevanja spora okoli subvencij obema največjima proizvajalcema letal.

Vse skupaj kaže, da ob pandemiji ostaja kopica nerazrešenih zadev, ki bo tudi v 2021 prinašala negotovost na kapitalske trge. Že omenjena visoka vrednotenja delniških trgov in negativni obvezniški donosi lahko to negotovost le še potencirajo.

A največje tveganje v 2021 je cepivo. Če bo delovalo in bo pandemija zbledela, se napovedi analitikov lahko uresničijo in trgi bodo imeli podporo. Če cepivo ne bo delovalo, kot je treba, in bo vpliv pandemije močnejši, ekonomski kazalci pa slabši od napovedi, potem lahko pričakujemo še dodatno tiskanje denarja, kar na kratek rok verjetno ne bo slabo za trge, a na daljše obdobje ustvarja še večja neravnovesja. Neravnovesja, za katera zaenkrat politiki in ekonomisti nimajo odgovorov.

Informacije o cepivu in likvidnost centralnih bank še naprej krojijo borzne trge. Dolgoročno tehnološke delnice in delnice e-trgovine ter dela od doma ostajajo segmenti z nadpovprečno rastjo, a ob visokih vrednotenjih ter zgodbah, kot se dogaja okoli Alibabe, vlagatelji postajajo bolj previdni.

Zaradi velikanske tržne kapitalizacije so vlagatelji bolj previdni in zadržani, pa tudi vse več denarja je potrebnega, da se premakne njihove tečaje. Drage obveznice in negativni bančni donosi vlagatelje še naprej silijo predvsem v delniške naložbe, vidimo pa tudi rast vse bolj špekulativnih naložb. Ostajamo pri splošnem priporočilu, da je razpršitev portfelja nujna. Portfelj je priporočljivo razdeliti v različne razrede, med delnice, obveznice oziroma denar.

Likvidnostna podpora tako obveznicam kot tudi delnicam se nadaljuje. Priložnosti izven tehnološkega sektorja so privlačne, še posebej v segmentih trga, ki pričakuje močno spremembo poslovnega okolja na bolje zaradi cepiv ali zaradi vpliva politik.

Eden takih segmentov je vse, kar je povezano s čistejšim okoljem in bolj vzdržnim načinom bivanja. Močan odboj je ponekod mogoče začel prehitevati realnost v poslovanju teh podjetij, a v poplavi likvidnosti to vlagateljev ne skrbi. Če bo cepivo učinkovito, potem se bo dinamika v najbolj prizadetih sektorjih temeljito spremenila in rotacija med panogami še okrepila.

Trend rasti trgov se zaradi stimulusa, ki je bolj usmerjen v industrijo, infrastrukturo in do okolja prijaznejše življenje lahko nadaljuje, a v 2021 lahko pričakujemo nekoliko drugačno strukturo rasti.

Zgodovina nas uči, da se glavni nosilci rasti trgov skozi obdobja močno spremenijo. Uravnotežen pristop k investiranju je zato nujen, utež v obliki posameznih skladov pa lahko predstavljajo panoge, ki so bolje prestale to krizo in kjer vrednotenja niso pretirana. Sem uvrščamo predvsem zdravstvo, industrijo in oskrbo, za začimbo pa lahko tudi bolj prizadete panoge.

Vlagatelji z dolgimi varčevalnimi cilji naj vztrajajo in nadaljujejo s periodičnimi vplačili, tisti, ki bi investirali večji znesek, pa naj ga razporedijo na daljše časovno obdobje. Digitalizacija, avtomatizacija, e-trgovina, delo od doma, čistejša energija, poslovanje v skladu z družbenimi normami in spoštovanje t. i. ESG priporočil so dolgoročni trendi. Podjetja in panoge, ki se temu težko prilagajajo bodo med vlagatelji vse manj priljubljena.

Čeprav so lahko nihaji v eno ali drugo smer močni, nas le-ti ne smejo zavesti pri razmišljanju, kako strukturirati in sestaviti portfelj za dolgo obdobje varčevanja.

*Avtor je upravitelj pri Generali Investments d.o.o.

Indeks S&P500.

Hkrati pa je bilo eno najbolj dinamičnih, saj je indeks VIX[1] (kazalnik, ki kaže volatilnost oziroma nestanovitnost na kapitalskih trgih in ga v borznih krogih imenujemo tudi indeks strahu) dosegel tudi svojo najvišjo vrednost po letu 2008 in se povzpel na dnevni ravni na visoko vrednost 85.

Indeks VIX.

Za leto 2021 je največja želja večine, da bi lahko odvrgli masko. Čeprav cepljenje poteka pospešeno se zdi uresničitev te želje še daleč. Pandemija se neusmiljeno krepi in ukrepi omejevanja javnega življenja se v večini držav razvitega sveta stopnjujejo. Tudi prej manj prizadete države, kot sta Nemčija ali Japonska, hitijo z zaporami, saj število smrti neusmiljeno narašča. Ukrepi cepljenja se bodo videli šele spomladi, zato je zimska turistična sezona za Evropo že izgubljena.

In čeprav so gospodarski kazalci iz industrije praktično povsod vsaj solidni, kar nakazuje, da se proizvodne dejavnosti držijo relativno dobro, pa so kazalci iz storitvenega sektorja slabi in skupen seštevek bo potegnil številke BDP v rdeče območje. S tem bo 1. četrtletje razočaralo analitike, a kot že nekaj mesecev, je pozornost še naprej usmerjena na obdobje po pandemiji, čeprav ni povsem jasno, kdaj točno bo to obdobje nastopilo.

Države še naprej stimulirajo ekonomije, po 600-dolarskem čeku Američani pričakujejo še nekaj več, a na to bo treba počakati na rezultate volitev v Georgiji ter prisego Bidnove administracije.

Na tej strani luže smo po letih dogovarjanj končno zaključili sago Brexit, kar je eden večjih pozitivnih momentov v zadnjih letih za Evropo. Odstranjena je gospodarska negotovost, rezultat je dober za obe ekonomiji, evropsko in britansko, vlagatelji na borzah pa se zopet lahko usmerijo na poslovanje panog in podjetij.

FOTO: Blue Planet Studio / Shutterstock

Največjo skrb na trgu predstavljajo visoka vrednotenja, ki jih podpira izdatna likvidnost držav in centralnih bank ter kakršno koli zmanjšanje bi imelo velik negativen vpliv na praktično celoten kapitalski trg. Po pričakovanjih ekonomistov in besedah centralnih bankirjev kaj takega niti v 2021 niti v 2022 ni za pričakovati, a vseeno previdnost ni odveč.

Dnevi pred novim letom niso prinesli presenečenj, na drugi strani pa smo presenetljivo videli nekoliko negativen štart na delniških trgih v 2021 in po nekaterih podatkih je to najslabši štart v novo leto od leta 1932. Samo po sebi to ne pove veliko, saj je leto 2020 postreglo z močno nadpovprečnimi donosi in posledično je pričakovana previdnost vlagateljev ob krepitvi pandemije.

Obenem je borze prizadela še napoved nadaljnjega umika nekaterih kitajskih delnic iz ameriških borz, odločitev, ki je bila nato zamrznjena. A vseeno kaže na tleče napetosti med Kitajsko in ZDA, nekaj, za kar tudi Bidnova administracija napoveduje, da ne bo naglih sprememb trenutne politike. To je lahko vir nadaljnje negotovosti, saj so bila večinska pričakovanja ob zmagi Bidna, da je trgovinska vojna praktično že preteklost.

PREBERITE TUDI:

Podobna je bila tudi reakcija na relaciji ZDA – Evropa, ko so ZDA konec leta uvedle dodatne carine na nekatero evropsko blago, predvsem luksuzne izdelke, zaradi nadaljevanja spora okoli subvencij obema največjima proizvajalcema letal.

Vse skupaj kaže, da ob pandemiji ostaja kopica nerazrešenih zadev, ki bo tudi v 2021 prinašala negotovost na kapitalske trge. Že omenjena visoka vrednotenja delniških trgov in negativni obvezniški donosi lahko to negotovost le še potencirajo.

A največje tveganje v 2021 je cepivo. Če bo delovalo in bo pandemija zbledela, se napovedi analitikov lahko uresničijo in trgi bodo imeli podporo. Če cepivo ne bo delovalo, kot je treba, in bo vpliv pandemije močnejši, ekonomski kazalci pa slabši od napovedi, potem lahko pričakujemo še dodatno tiskanje denarja, kar na kratek rok verjetno ne bo slabo za trge, a na daljše obdobje ustvarja še večja neravnovesja. Neravnovesja, za katera zaenkrat politiki in ekonomisti nimajo odgovorov.

Nasvet za vlagatelje

Informacije o cepivu in likvidnost centralnih bank še naprej krojijo borzne trge. Dolgoročno tehnološke delnice in delnice e-trgovine ter dela od doma ostajajo segmenti z nadpovprečno rastjo, a ob visokih vrednotenjih ter zgodbah, kot se dogaja okoli Alibabe, vlagatelji postajajo bolj previdni.

Zaradi velikanske tržne kapitalizacije so vlagatelji bolj previdni in zadržani, pa tudi vse več denarja je potrebnega, da se premakne njihove tečaje. Drage obveznice in negativni bančni donosi vlagatelje še naprej silijo predvsem v delniške naložbe, vidimo pa tudi rast vse bolj špekulativnih naložb. Ostajamo pri splošnem priporočilu, da je razpršitev portfelja nujna. Portfelj je priporočljivo razdeliti v različne razrede, med delnice, obveznice oziroma denar.

FOTO: William Potter / Shutterstock

Likvidnostna podpora tako obveznicam kot tudi delnicam se nadaljuje. Priložnosti izven tehnološkega sektorja so privlačne, še posebej v segmentih trga, ki pričakuje močno spremembo poslovnega okolja na bolje zaradi cepiv ali zaradi vpliva politik.

Eden takih segmentov je vse, kar je povezano s čistejšim okoljem in bolj vzdržnim načinom bivanja. Močan odboj je ponekod mogoče začel prehitevati realnost v poslovanju teh podjetij, a v poplavi likvidnosti to vlagateljev ne skrbi. Če bo cepivo učinkovito, potem se bo dinamika v najbolj prizadetih sektorjih temeljito spremenila in rotacija med panogami še okrepila.

Trend rasti trgov se zaradi stimulusa, ki je bolj usmerjen v industrijo, infrastrukturo in do okolja prijaznejše življenje lahko nadaljuje, a v 2021 lahko pričakujemo nekoliko drugačno strukturo rasti.

Zgodovina nas uči, da se glavni nosilci rasti trgov skozi obdobja močno spremenijo. Uravnotežen pristop k investiranju je zato nujen, utež v obliki posameznih skladov pa lahko predstavljajo panoge, ki so bolje prestale to krizo in kjer vrednotenja niso pretirana. Sem uvrščamo predvsem zdravstvo, industrijo in oskrbo, za začimbo pa lahko tudi bolj prizadete panoge.

Vlagatelji z dolgimi varčevalnimi cilji naj vztrajajo in nadaljujejo s periodičnimi vplačili, tisti, ki bi investirali večji znesek, pa naj ga razporedijo na daljše časovno obdobje. Digitalizacija, avtomatizacija, e-trgovina, delo od doma, čistejša energija, poslovanje v skladu z družbenimi normami in spoštovanje t. i. ESG priporočil so dolgoročni trendi. Podjetja in panoge, ki se temu težko prilagajajo bodo med vlagatelji vse manj priljubljena.

Čeprav so lahko nihaji v eno ali drugo smer močni, nas le-ti ne smejo zavesti pri razmišljanju, kako strukturirati in sestaviti portfelj za dolgo obdobje varčevanja.

*Avtor je upravitelj pri Generali Investments d.o.o.

[1] Indeks VIX je eden najpogosteje uporabljenih meril nestanovitnosti trga in eden najbolj zanesljivih kazalnikov nestanovitnosti na trgu, zato ga vlagatelji po vsem svetu uporabljajo kot »zvonec za trenutne tržne razmere«. Indeks volatilnosti VIX v realnem času meri kratkoročno volatilnost trga na podlagi vzorcev trgovanja. Visoka vrednost indeksa pomeni večjo nestanovitnost na trgu.

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.

Zadnje novice

Ne spreglejte

Kar 2,5 %* letno? Redkost na slovenskem trgu, ki jo morate izkoristiti

AKTUALNO

Kam trenutno vlagajo denar najbolj izkušeni vlagatelji?

AKTUALNO

Umetna inteligenca bo oglaševanje obrnila na glavo

AKTUALNO

Spremembe pri omrežnini: tarife bodo sprva cenejše, časovni bloki drugačni

AKTUALNO