Kdo ima prav glede inflacije?

Lahko že kmalu pričakujemo inflacijske pritiske? Odvisno koga vprašate.

Odpri galerijo

FOTO: Shutterstock

Tudi mesec marec je na finančnih trgih prinesel rotacijo in povečano nihajnost na delniških trgih, predvsem na račun velikih tehnoloških podjetjih. Vse to opogumlja vlagatelje, ki prenašajo sredstva in konservativnih delniških naložb, med katere štejemo tudi velika tehnološka podjetja s področja informacijsko komunikacijske tehnologije, v delniške naložbe cikličnih sektorjev. Le-ti si v obdobju visoke gospodarske rasti obetajo višje donose. Veliko zaslug temu optimizmu lahko pripišemo administraciji novega ameriška predsednika, saj je po dolgotrajnih pogajanjih ameriški senat naposled potrdil nov sveženj pomoči gospodarstvu in gospodinjstvom. Za blaženje posledic pandemije bodo le-tem namenili kar 1900 milijard ameriških dolarjev.

Vendar pa ta pomoč ne vpliva pozitivno samo na največjo svetovno ekonomijo, ampak se njeni multiplikativni učinki poznajo tudi globalno. ZDA bodo tako kot ogromen porabnik okrepile potrošnjo, s tem tudi uvoz, od česar imajo neposredne koristi ekonomije držav, ki v ZDA izvažajo, če omenimo samo najbolj vidne učinke.

Poleg tega je opazen tudi napredek v načrtovani precepljenosti ameriškega prebivalstva. Bidnova administracija je očitno zelo uspešna pri zagotavljanju cepiva, kar vpliva na hitro izboljšanje epidemiološke slike ZDA. Trenutno kaže, da bo ameriško prebivalstvo precepljeno bistveno hitreje, kot je bilo načrtovano v začetku leta. Predsednik Biden je v svojem govoru celo obljubil, da bo cepivo dostopno vsem odraslim ameriškim državljanom že v mesecu maju letošnjega leta. To daje upe o skorajšnjem polnem okrevanju ameriškega gospodarstva, kar pa se pozna tudi na kapitalskih trgih.

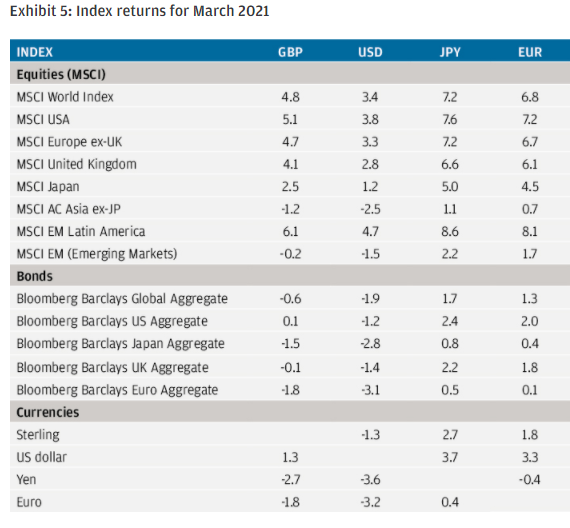

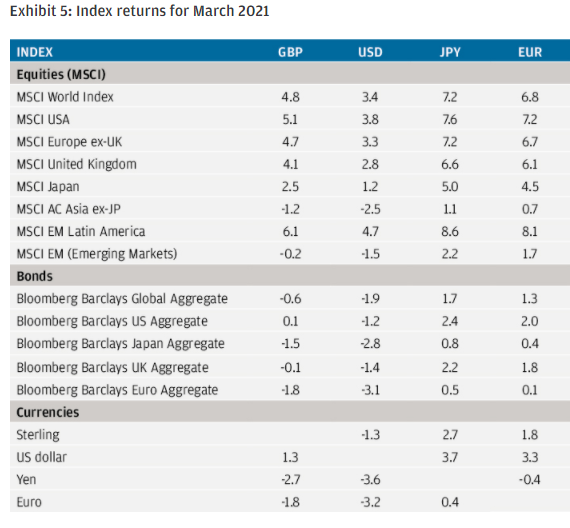

Tako je primerjalni indeks razvitih trgov MSCI WORLD v marcu pridobil izjemnih 6.8 %, merjeno v EUR, kot je razvidno iz spodnje tabele. Odlično tudi evropske delnice, njihov primerjalni indeks je v marcu pridobil 6.7 %, merjeno v EUR. Ta mesec pa slabše trgi v razvoju, njihov globalni primerjalni indeks je pridobil še vedno zadovoljivih 1.7 % v EUR. To je bilo zaradi rasti USD tudi pričakovati, USD je napram EUR v marcu pridobil več kot 3 %. Obveznice so zaradi naraščajočih pričakovanj glede inflacije še vedno na udaru, primerjalni indeks evropskih obveznic se giblje okoli izhodiščnih vrednosti.

Mesec marec je prinesel zgodovinski vrh vrednosti kriptovalut. Tako je vrednost Bitcoina 13. marca presegla vrednost 51 tisoč EUR. Kasneje je sicer padla pod vrednost 44 tisoč EUR, vendar se je nato zopet pobrala in se sedaj giblje okoli vrednosti 50 tisoč EUR, kot je razvidno iz spodnjega grafa. Velika nihajnost je za ta naložbeni razred razumljiva in tako bo najverjetneje tudi v prihodnosti. Pač naložba, ki od vlagateljev zahteva močne živce. Tako je Bitcoin v mesecu marcu pridobil odličnih več kot 35 % vrednosti.

Globalni sektor podjetij, ki vlagajo v nepremičninsko dejavnost, je tudi v mesecu marcu nadaljeval pot navzgor. Vlagatelji pač stavijo na to, da se bo po koncu pandemije in ponovnem zagonu vseh dejavnosti potreba po poslovnih prostorih spet povečala. Prav ta del nepremičninskega sektorja je v pandemiji najbolj trpel.

Ne gre pa tudi pri tem sektorju spregledati inflacijskih pričakovanj. Po eni strani so nepremičnine lahko zaščita pred inflacijo in izgubo realne vrednosti denarja, po drugi strani pa lahko nove investicije v tej dejavnosti zavira dvig obrestnih mer za kredite, ki je zelo verjetna posledica povišane inflacije. Investicije v nepremičninskem sektorju so namreč zelo občutljive na višino obrestne mere, visok delež sredstev za investicije je namreč pridobljen s krediti.

Tako je v mesecu marcu eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, pridobil 2.7 % vrednosti v USD, kot je razvidno iz spodnjega grafa, v EUR pa skoraj 5 %.

Torej lahko že kmalu pričakujemo inflacijske pritiske? Odvisno koga vprašate oz. komu verjamete.

Kot smo ugotovili, trenutno dogajanje na kapitalskih trgih podpira močan optimizem glede umiritve pandemije, odprave vseh ukrepov in omejitev, hitrega okrevanja gospodarstva in močne gospodarske rasti. Take razmere pa povzročijo tudi povečano povpraševanje države, podjetij in gospodinjstev. To je samo po sebi sicer pozitivno in pripomore k nadaljnjemu okrevanju ekonomije, posledično pa lahko ustvari inflacijske pritiske.

Čeprav podatki o stopnji inflacije, ki v ZDA znaša trenutno 1.7 %, v Evropi pa 1 % na letni ravni, kar je še daleč od želene in priporočene stopnje 2 % centralnih bank, še niso vzrok za skrb, pa vlagatelji očitno menijo drugače. Tudi izjave predstavnikov centralnih bank, predvsem ameriške centralne banke (FED), da bodo vodili bolj sproščeno politiko obrestnih mer in je možno dvigovanje še daleč, jih ne prepričajo. Zakaj?

Čeprav podatki o stopnji inflacije, ki v ZDA znaša trenutno 1.7 %, v Evropi pa 1 % na letni ravni, kar je še daleč od želene in priporočene stopnje 2 % centralnih bank, še niso vzrok za skrb, pa vlagatelji očitno menijo drugače. Tudi izjave predstavnikov centralnih bank, predvsem ameriške centralne banke (FED), da bodo vodili bolj sproščeno politiko obrestnih mer in je možno dvigovanje še daleč, jih ne prepričajo. Zakaj?

Vlagatelji se v svojem prepričanju opirajo na rast donosnosti ameriških 10-letnih državnih obveznic (10 Year Treasury notes), katerih gibanje se je v zgodovini že mnogokrat izkazalo za pravilen napovednik prihodnosti. Obvezniški trg, ki je nekajkrat večji od delniškega, je pomemben dejavnik v ekonomiji držav, ki ga je treba pri odločitvah glede bodoče finančne politike opazovati in upoštevati.

V zadnjem obdobju prihaja do močne rasti donosnosti 10-letnih državnih obveznic. Če je bila zahtevana donosnost še v začetku leta 1 %, pa je trenutno že 1.6 %, analitiki pa napovedujejo še nadaljevanje rasti.

To se dogaja, ko vlagateljem v ta naložbeni razred donosnost ob pričakovanih bodočih inflacijskih pritiskih tako ne zadošča več, obveznice so pripravljeni kupovati le ob višji donosnosti. Zahtevana donosnost obveznic začne rasti, cene posledično padati. Tako lahko ugotovimo, da se napovedi centralnih bank in trgov med seboj razlikujejo. Kdo ima torej prav? Zgodovina nas uči, da v večini primerov trgi.

Dogajanje na trgu ameriških državnih obveznic in spremembe njihove donosnosti deluje torej kot barometer za napoved prihodnosti. Rast zahtevane donosnosti je za vlagatelje zadosten dokaz, da prihaja obdobje hitre gospodarske rasti in možne povišane inflacijske stopnje.

Paradoks je v tem, da v primeru, ko potrošniki pričakujejo inflacijo, torej višje cene proizvodov in storitev, pohitijo z nakupi v prepričanju, da bo kasneje vse dražje. Povpraševanje se poveča, posledično cene zrastejo, pa imamo zares inflacijo. Naj vas spomnimo, dogajanje na kapitalskih trgih je lahko tudi znanilec sprememb v realni ekonomiji, trgi so časovno pred realno ekonomijo. Tako vlagatelji svojo naložbeno politiko prilagajajo novim razmeram.

V iskanju čim višjih donosov v pričakovanem obdobju povišane inflacije odprodajajo naložbe, katerih prihodki bodo v inflaciji najbolj trpeli, katerih razmerja med ceno delnice in prihodki na delnico (P/E faktor) so v tem trenutku visoka, in kupujejo delniške naložbe, kjer je to razmerje bolj ugodno. Tako si obetajo višje donose, predvsem, ker so opogumljeni z že omenjenimi dogajanji.

Zaradi tega so na najbolj na udaru velika tehnološka podjetja sektorjev informacijske tehnologije in komunikacij, katerim je v obdobju koronakrize šlo najbolje in je cena delnic najbolj zrasla, obenem pa seveda tudi P/E razmerje.

Na drugi strani pa v obdobju visoke gospodarske rasti in inflacije najbolj uspevajo ciklični gospodarski sektorji, kot so npr. energetski sektor, materiali, industrijska proizvodnja in finance. Za finančni sektor pomenijo višje obrestne mere tudi višje dobičke, energetski sektor pa si obeta višje cene energentov. Prav ti sektorji so v obdobju koronakrize najbolj trpeli, vrednotenja njihovih delnic so ugodna, P/E razmerja nizka. Zato je rotacija tako silovita.

Kot sedaj kaže, zaenkrat lahko še pričakujemo nadaljevanje rotacije, menijo analitiki. Koliko časa še, seveda ne vemo. Odvisno od epidemioloških slik držav, stopnje precepljenosti ter seveda mesečnih podatkov o stopnji inflacije in gibanju zahtevane donosnosti 10-letnih ameriških državnih obveznic.

V primeru, da bo zahtevana donosnost prebila mejo 2 %, nas čakajo na delniških trgih težave. Bodo pa na neki točki vlagatelji ocenili, da so vrednotenja visokotehnoloških podjetij zopet postala privlačna in bodo odšli po nakupih. Toliko v tolažbo imetnikom le-teh delnic.

Treba je povedati, da gre kljub trenutni situaciji za prvovrstna podjetja, na katerih temelji tehnološki napredek sveta in globalne ekonomije. Digitalizacije in avtomatizacije, ki prodira v vse sektorje gospodarstva, povezljivosti med gospodarskimi in fizičnimi subjekti, Internetu stvari (Internet of Things – IOT), in še bi lahko naštevali, si brez odločilne vloge in razvojnega prispevka teh podjetij ni mogoče zamisliti.

Odpirajo pa se tudi vprašanja, ali so ugodnejša vrednotenja teh podjetij že priložnost za nakup (buying the dip) in kdo ima torej prav glede inflacije, centralne banke ali finančni trgi? S temi vprašanji si bodo vlagatelji belili glavo v nadaljevanju letošnjega leta.

Vendar pa ta pomoč ne vpliva pozitivno samo na največjo svetovno ekonomijo, ampak se njeni multiplikativni učinki poznajo tudi globalno. ZDA bodo tako kot ogromen porabnik okrepile potrošnjo, s tem tudi uvoz, od česar imajo neposredne koristi ekonomije držav, ki v ZDA izvažajo, če omenimo samo najbolj vidne učinke.

Poleg tega je opazen tudi napredek v načrtovani precepljenosti ameriškega prebivalstva. Bidnova administracija je očitno zelo uspešna pri zagotavljanju cepiva, kar vpliva na hitro izboljšanje epidemiološke slike ZDA. Trenutno kaže, da bo ameriško prebivalstvo precepljeno bistveno hitreje, kot je bilo načrtovano v začetku leta. Predsednik Biden je v svojem govoru celo obljubil, da bo cepivo dostopno vsem odraslim ameriškim državljanom že v mesecu maju letošnjega leta. To daje upe o skorajšnjem polnem okrevanju ameriškega gospodarstva, kar pa se pozna tudi na kapitalskih trgih.

PREBERITE TUDI:

Primerjalni indeks razvitih trgov in evropske delnice navzgor

Tako je primerjalni indeks razvitih trgov MSCI WORLD v marcu pridobil izjemnih 6.8 %, merjeno v EUR, kot je razvidno iz spodnje tabele. Odlično tudi evropske delnice, njihov primerjalni indeks je v marcu pridobil 6.7 %, merjeno v EUR. Ta mesec pa slabše trgi v razvoju, njihov globalni primerjalni indeks je pridobil še vedno zadovoljivih 1.7 % v EUR. To je bilo zaradi rasti USD tudi pričakovati, USD je napram EUR v marcu pridobil več kot 3 %. Obveznice so zaradi naraščajočih pričakovanj glede inflacije še vedno na udaru, primerjalni indeks evropskih obveznic se giblje okoli izhodiščnih vrednosti.

Vir: JP Morgan Review of markets over April 2021

Tudi marec v znamenju kriptovalut

Mesec marec je prinesel zgodovinski vrh vrednosti kriptovalut. Tako je vrednost Bitcoina 13. marca presegla vrednost 51 tisoč EUR. Kasneje je sicer padla pod vrednost 44 tisoč EUR, vendar se je nato zopet pobrala in se sedaj giblje okoli vrednosti 50 tisoč EUR, kot je razvidno iz spodnjega grafa. Velika nihajnost je za ta naložbeni razred razumljiva in tako bo najverjetneje tudi v prihodnosti. Pač naložba, ki od vlagateljev zahteva močne živce. Tako je Bitcoin v mesecu marcu pridobil odličnih več kot 35 % vrednosti.

BITCOIN (BTC). Vir: Yahoo

Dobro tudi v nepremičninskem sektorju

Globalni sektor podjetij, ki vlagajo v nepremičninsko dejavnost, je tudi v mesecu marcu nadaljeval pot navzgor. Vlagatelji pač stavijo na to, da se bo po koncu pandemije in ponovnem zagonu vseh dejavnosti potreba po poslovnih prostorih spet povečala. Prav ta del nepremičninskega sektorja je v pandemiji najbolj trpel.

Ne gre pa tudi pri tem sektorju spregledati inflacijskih pričakovanj. Po eni strani so nepremičnine lahko zaščita pred inflacijo in izgubo realne vrednosti denarja, po drugi strani pa lahko nove investicije v tej dejavnosti zavira dvig obrestnih mer za kredite, ki je zelo verjetna posledica povišane inflacije. Investicije v nepremičninskem sektorju so namreč zelo občutljive na višino obrestne mere, visok delež sredstev za investicije je namreč pridobljen s krediti.

Tako je v mesecu marcu eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, pridobil 2.7 % vrednosti v USD, kot je razvidno iz spodnjega grafa, v EUR pa skoraj 5 %.

Vir: Yahoo

Prihajajo inflacijski pritiski?

Torej lahko že kmalu pričakujemo inflacijske pritiske? Odvisno koga vprašate oz. komu verjamete.

Kot smo ugotovili, trenutno dogajanje na kapitalskih trgih podpira močan optimizem glede umiritve pandemije, odprave vseh ukrepov in omejitev, hitrega okrevanja gospodarstva in močne gospodarske rasti. Take razmere pa povzročijo tudi povečano povpraševanje države, podjetij in gospodinjstev. To je samo po sebi sicer pozitivno in pripomore k nadaljnjemu okrevanju ekonomije, posledično pa lahko ustvari inflacijske pritiske.

FOTO: Shutterstock

Vlagatelji se v svojem prepričanju opirajo na rast donosnosti ameriških 10-letnih državnih obveznic (10 Year Treasury notes), katerih gibanje se je v zgodovini že mnogokrat izkazalo za pravilen napovednik prihodnosti. Obvezniški trg, ki je nekajkrat večji od delniškega, je pomemben dejavnik v ekonomiji držav, ki ga je treba pri odločitvah glede bodoče finančne politike opazovati in upoštevati.

V zadnjem obdobju prihaja do močne rasti donosnosti 10-letnih državnih obveznic. Če je bila zahtevana donosnost še v začetku leta 1 %, pa je trenutno že 1.6 %, analitiki pa napovedujejo še nadaljevanje rasti.

PREBERITE TUDI:

To se dogaja, ko vlagateljem v ta naložbeni razred donosnost ob pričakovanih bodočih inflacijskih pritiskih tako ne zadošča več, obveznice so pripravljeni kupovati le ob višji donosnosti. Zahtevana donosnost obveznic začne rasti, cene posledično padati. Tako lahko ugotovimo, da se napovedi centralnih bank in trgov med seboj razlikujejo. Kdo ima torej prav? Zgodovina nas uči, da v večini primerov trgi.

Ameriške državne obveznice kot barometer

Dogajanje na trgu ameriških državnih obveznic in spremembe njihove donosnosti deluje torej kot barometer za napoved prihodnosti. Rast zahtevane donosnosti je za vlagatelje zadosten dokaz, da prihaja obdobje hitre gospodarske rasti in možne povišane inflacijske stopnje.

Paradoks je v tem, da v primeru, ko potrošniki pričakujejo inflacijo, torej višje cene proizvodov in storitev, pohitijo z nakupi v prepričanju, da bo kasneje vse dražje. Povpraševanje se poveča, posledično cene zrastejo, pa imamo zares inflacijo. Naj vas spomnimo, dogajanje na kapitalskih trgih je lahko tudi znanilec sprememb v realni ekonomiji, trgi so časovno pred realno ekonomijo. Tako vlagatelji svojo naložbeno politiko prilagajajo novim razmeram.

V iskanju čim višjih donosov v pričakovanem obdobju povišane inflacije odprodajajo naložbe, katerih prihodki bodo v inflaciji najbolj trpeli, katerih razmerja med ceno delnice in prihodki na delnico (P/E faktor) so v tem trenutku visoka, in kupujejo delniške naložbe, kjer je to razmerje bolj ugodno. Tako si obetajo višje donose, predvsem, ker so opogumljeni z že omenjenimi dogajanji.

Zaradi tega so na najbolj na udaru velika tehnološka podjetja sektorjev informacijske tehnologije in komunikacij, katerim je v obdobju koronakrize šlo najbolje in je cena delnic najbolj zrasla, obenem pa seveda tudi P/E razmerje.

FOTO: Shutterstock

Na drugi strani pa v obdobju visoke gospodarske rasti in inflacije najbolj uspevajo ciklični gospodarski sektorji, kot so npr. energetski sektor, materiali, industrijska proizvodnja in finance. Za finančni sektor pomenijo višje obrestne mere tudi višje dobičke, energetski sektor pa si obeta višje cene energentov. Prav ti sektorji so v obdobju koronakrize najbolj trpeli, vrednotenja njihovih delnic so ugodna, P/E razmerja nizka. Zato je rotacija tako silovita.

Vlagatelji bodo odločili …

Kot sedaj kaže, zaenkrat lahko še pričakujemo nadaljevanje rotacije, menijo analitiki. Koliko časa še, seveda ne vemo. Odvisno od epidemioloških slik držav, stopnje precepljenosti ter seveda mesečnih podatkov o stopnji inflacije in gibanju zahtevane donosnosti 10-letnih ameriških državnih obveznic.

V primeru, da bo zahtevana donosnost prebila mejo 2 %, nas čakajo na delniških trgih težave. Bodo pa na neki točki vlagatelji ocenili, da so vrednotenja visokotehnoloških podjetij zopet postala privlačna in bodo odšli po nakupih. Toliko v tolažbo imetnikom le-teh delnic.

PREBERITE TUDI:

Treba je povedati, da gre kljub trenutni situaciji za prvovrstna podjetja, na katerih temelji tehnološki napredek sveta in globalne ekonomije. Digitalizacije in avtomatizacije, ki prodira v vse sektorje gospodarstva, povezljivosti med gospodarskimi in fizičnimi subjekti, Internetu stvari (Internet of Things – IOT), in še bi lahko naštevali, si brez odločilne vloge in razvojnega prispevka teh podjetij ni mogoče zamisliti.

Odpirajo pa se tudi vprašanja, ali so ugodnejša vrednotenja teh podjetij že priložnost za nakup (buying the dip) in kdo ima torej prav glede inflacije, centralne banke ali finančni trgi? S temi vprašanji si bodo vlagatelji belili glavo v nadaljevanju letošnjega leta.

Več iz rubrike

Vse igrače in nobene radosti

Ne glede na koliko uspeha, denarja in materialnih dobrin uspe nekdo nabrati v življenju, vse to ga samo po sebi ne bo pripeljalo do zadovoljstva in miru.

Bi lahko v prihodnosti predvideli kazniva dejanja?

Umetna inteligenca bi lahko v prihodnosti predvidela 90 odstotkov kaznivih dejanj

Zadnje novice

Ne spreglejte

Kar 2,5 %* letno? Redkost na slovenskem trgu, ki jo morate izkoristiti

AKTUALNO

Kam trenutno vlagajo denar najbolj izkušeni vlagatelji?

AKTUALNO

Človek, ki rešuje milijonske napake umetne inteligence

AKTUALNO

Država najbolj podprla odbojko, nordijce, žensko košarko in olimpijski festival

AKTUALNO