Vzemi dežnik, napovedana je recesija

Bob Pisani, dolgoletni poročevalec iz finančnega sveta, se ima za neke vrste vremenoslovca. Pozoren je na smer vetra, ki piha skozi newyorško borzo, in o tem obvešča javnost.

Odpri galerijo

Napoved vremena nam koristi, tako kot podjetnikom koristi napoved gospodarskih aktivnosti. Foto: Usa Today

Tisti, ki sledijo finančnim trgom, ga poslušajo, da izvedo, kako stojijo finančni trgi. Pomembnost dobrih napovedi sicer čutimo vsak dan; o prerokih in čarovnikih, ki vidijo v prihodnost, se pogovarjamo že od malih nog. Kateri so kazalniki, ki nakazujejo približevanje počasnega obdobja gospodarstva, in kdaj je čas, da se začnemo pogovarjati o recesiji?

Inštituti in uradi, ki objavljajo napovedi, te oblikujejo na podlagi čim bolj ažurnih podatkov. Pri tem je pomembno, kako relevantni so še stari podatki in kolikšno napovedno moč ima določena trditev za prihodnost (torej, kako daleč v prihodnost »vidi«). Vodilno je načelo »garbage in, garbage out«, ki sugerira, da ob upoštevanju slabih in netočnih podatkov v analizi tudi rezultati analize niso nič več kot smeti.

Pri tem upoštevajo paleto gospodarskih kazalcev, ki jih uporabljajo v analizah. Egon Zakrajšek, Slovenec, ki dela na ameriški centralni banki oziroma FED-u, je na finančni konferenci v Portorožu dejal, da dobro oceno tveganja pojava recesije v naslednjih 12 mesecih podata dva indikatorja s finančnih trgov: oblika krivulje donosnosti predvsem ameriških državnih obveznic ter razlika v donosnosti državnih in podjetniških obveznic. Oblika krivulje donosnosti državnih obveznic je prikaz donosnosti državnih obveznic, ki zapadejo ob različnih obdobjih. Razlika v donosnosti državnih in podjetniških obveznic pa je razlika med donosnostjo enako trajajočih državnih in podjetniških obveznic; na primer, zanimala bi nas donosnost desetletne državne in desetletne podjetniške obveznice ter razlika med tema.

FED ima ob povečanem tveganju recesije na voljo nekatera orodja, ki ublažijo pojav recesije. Med drugim lahko nižajo obrestne mere v slabih časih, vendar se zdaj nemalo kdo sprašuje, kaj narediti, ko so obrestne mere rekordno nizke v dobrih časih. Vodja naložb pri Morgan Stanleyu je dejal, da bi FED lahko uslišal želje trga in začel z nižanjem obrestne mere že v juliju, pa to vseeno ne bi zaustavilo upočasnjevanja gospodarstva in pojava recesije.

Različni indikatorji dopuščajo različne interpretacije. Krivulja donosnosti obveznic ter razlika v podjetniških in državnih obveznicah nam povesta nekaj o prihodnosti, kar je tudi njuna glavna prednost ob vključevanju v analize. Pogosto gledamo pretekle podatke za predvidevanje prihodnjih aktivnosti, medtem pa oba indikatorja vsebujeta informacije o tem, kako finančen trg predvideva, da bo gospodarstvo delovalo v prihodnje.

Spremembe v razliki donosnosti obveznic se odražajo v spremembah v gospodarstvu, ki jih zaznavajo vlagatelji. Ko se pojavijo dvomi o uspešnem delovanju gospodarstva, se vlagatelji začnejo izogibati tveganim naložbam in se osredotočijo na varne naložbe. Med bolj varnimi naložbami je nakup državnih obveznic. Posledično se donosnost teh niža in viša njihova cena, saj so postale bolj zaželene. Po drugi strani se cena obveznic, ki jih izdajajo podjetja, zniža z namenom pritegniti vlagatelje, s tem pa se poveča njihova donosnost. Takšna aktivnost spremeni razliko med donosnostjo državnih in podjetniških obveznic in sporoča, kaj investitorji pričakujejo od trga v prihodnje. Če se poveča razlika med donosnostjo državnih in podjetniških obveznic, je to negativen signal za prihodnjo gospodarsko aktivnost. Investitorji se pomikajo k bolj varnim naložbam ter se na tak način izogibajo povečanemu tveganju.

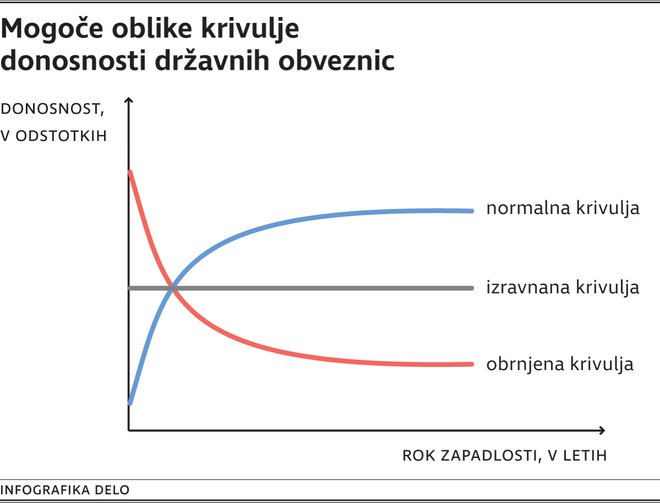

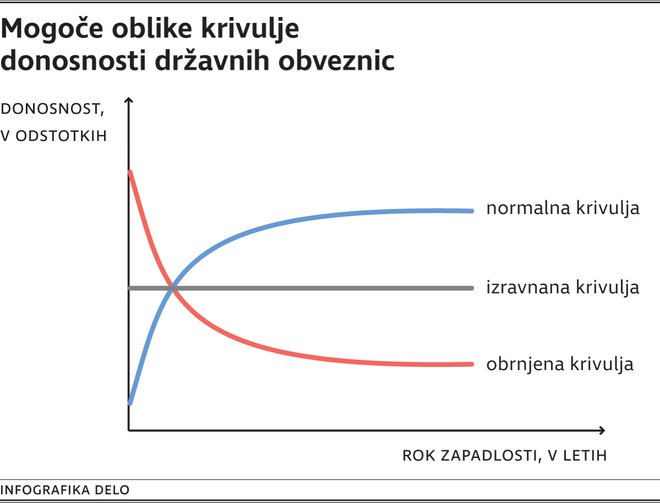

Predvidevanje investitorjev na finančnih trgih sporoča tudi oblika krivulje donosnosti državnih obveznic. Razlog za razlike v donosnosti je ta, da se vlagatelji na dolgi rok soočajo z večjim tveganjem, ki ogrozi začetni vložek. Poleg tega obstaja tudi možnost, da se v tem daljšem obdobju pojavi bolj donosna priložnost za vlaganje – to pa ceno obveznice zniža. Torej bi morale tiste obveznosti, ki zapadejo v dveh letih, imeti nižjo donosnost kot desetletne, saj so slednje dolgoročna naložba. Krivulja donosnosti državnih obveznic je vizualno lahko predstavljena na črtnem grafikonu (prikazano spodaj). Normalna krivulja je nižja na začetku in raste z leti. Če se krivulja začne izravnavati, je to lahko znak, da investitorji vidijo tveganje v gospodarstvu. Če se krivulja izravna ali celo obrne navzdol, bi to pomenilo, da dolgoročne obveznice niso več bolj dobičkonosne in zaželene kot kratkoročne (kar v osnovi mora držati).

Obrestne mere za kratkoročne obveznice so za centralne banke precej obvladljive. Država namreč lahko začne prodajati obveznice z drugačnimi obrestnimi merami. Kratkoročne obveznice hitreje zapadejo in tako v obtoku ostanejo samo nove obveznice z novimi obrestnimi merami. Težje je obvladovati dolgoročne obveznice, ki imajo daljši rok zapadlosti in so v obtoku dalj časa. Bistvo pri pregledu krivulje donosnosti državnih obveznic je, da moramo biti pozorni na razlike med kratkoročnimi in dolgoročnimi obveznicami. Če je donosnost za kratkoročne in dolgoročne obveznice enaka ali se krivulja obrne navzdol, lahko to razumemo kot signal, da investitorji vidijo v gospodarstvu tveganje, ki presega kompenzacijo, ki jo dobijo z obrestmi za dolgoročne naložbe. Tako rekoč se izravna tveganje za kratkoročne in dolgoročne naložbe, kar ni normalno stanje.

O prihodnosti veliko povedo potrošniki sami

O gospodarskem gibanju svoje pove tudi število brezposelnih in novo ustvarjenih delovnih mest. Vsak podatek je vsekakor dobrodošel, vseeno pa so to podatki, ki do analitikov pridejo z zamikom in ne vsebujejo želenih informacij o trgih v prihodnje.

Digitalizacija prinesla bolj zanesljive napovedi

Podatki o inflaciji so naslednji v nizu pomembnih kazalnikov za oblikovanje napovedi. Ti podatki se dobijo s pregledom gibanja plač in cen blaga ter storitev (v obeh primerih se gleda kupna moč prebivalstva).

Zakaj se torej zdaj pogovarjamo o recesiji? V začetku lanskega decembra so poročali o obratu krivulje, o izravnavanju krivulje pa se je govorilo že prej. Triletna obveznica je lanskega decembra imela večjo donosnost kot petletna, kar za ekonomiste ni normalno. To je podžgalo napovedi o recesiji in zaskrbelo tako podjetnike kot investitorje. Na možnost upočasnjevanja gospodarske rasti (gospodarstvo bo še vedno raslo, le da bo rast počasnejša) kažejo tudi ostali kazalniki.

Pri napovedovanju recesije je med ekonomisti priljubljen rek »krivulja donosnosti državnih obveznic je napovedala zadnjih osem recesij od skupno treh«. Obdobje upočasnjenega gospodarstva vedno prihaja, saj le-to deluje ciklično. Seveda je prihodnost nemogoče napovedati, je pa smiselno upoštevati sugeriranja trga in se pripraviti na morebitne težave.

Glavna indikatorja pojava recesije sta oblika krivulje donosnosti državnih obveznic in razlika med podjetniškimi in državnimi obveznicami.

Ko je napovedano deževno vreme, ob odhodu od doma vzamemo dežnik. Če dežja ni, je dežnik nekoristen in dodatno breme, ki smo ga primorani nositi s seboj. Za podjetnike in investitorje ima točnost napovedi še dodatno težo. Od tega je odvisna dobičkonosnost podjetja in naložbe. Oboji se lahko pripravijo na počasne čase, ki prinašajo obdobje dragega denarja in nižje potrošnje. Po drugi strani je pomembno prepoznati potencial gospodarske rasti, na katero se lahko odzove z vložki v področja, ki nakazujejo večje povpraševanje in rast.Inštituti in uradi, ki objavljajo napovedi, te oblikujejo na podlagi čim bolj ažurnih podatkov. Pri tem je pomembno, kako relevantni so še stari podatki in kolikšno napovedno moč ima določena trditev za prihodnost (torej, kako daleč v prihodnost »vidi«). Vodilno je načelo »garbage in, garbage out«, ki sugerira, da ob upoštevanju slabih in netočnih podatkov v analizi tudi rezultati analize niso nič več kot smeti.

Pri tem upoštevajo paleto gospodarskih kazalcev, ki jih uporabljajo v analizah. Egon Zakrajšek, Slovenec, ki dela na ameriški centralni banki oziroma FED-u, je na finančni konferenci v Portorožu dejal, da dobro oceno tveganja pojava recesije v naslednjih 12 mesecih podata dva indikatorja s finančnih trgov: oblika krivulje donosnosti predvsem ameriških državnih obveznic ter razlika v donosnosti državnih in podjetniških obveznic. Oblika krivulje donosnosti državnih obveznic je prikaz donosnosti državnih obveznic, ki zapadejo ob različnih obdobjih. Razlika v donosnosti državnih in podjetniških obveznic pa je razlika med donosnostjo enako trajajočih državnih in podjetniških obveznic; na primer, zanimala bi nas donosnost desetletne državne in desetletne podjetniške obveznice ter razlika med tema.

FED ima ob povečanem tveganju recesije na voljo nekatera orodja, ki ublažijo pojav recesije. Med drugim lahko nižajo obrestne mere v slabih časih, vendar se zdaj nemalo kdo sprašuje, kaj narediti, ko so obrestne mere rekordno nizke v dobrih časih. Vodja naložb pri Morgan Stanleyu je dejal, da bi FED lahko uslišal želje trga in začel z nižanjem obrestne mere že v juliju, pa to vseeno ne bi zaustavilo upočasnjevanja gospodarstva in pojava recesije.

Različni indikatorji dopuščajo različne interpretacije. Krivulja donosnosti obveznic ter razlika v podjetniških in državnih obveznicah nam povesta nekaj o prihodnosti, kar je tudi njuna glavna prednost ob vključevanju v analize. Pogosto gledamo pretekle podatke za predvidevanje prihodnjih aktivnosti, medtem pa oba indikatorja vsebujeta informacije o tem, kako finančen trg predvideva, da bo gospodarstvo delovalo v prihodnje.

Državne obveznice le en od pokazateljev gospodarske situacije

Spremembe v razliki donosnosti obveznic se odražajo v spremembah v gospodarstvu, ki jih zaznavajo vlagatelji. Ko se pojavijo dvomi o uspešnem delovanju gospodarstva, se vlagatelji začnejo izogibati tveganim naložbam in se osredotočijo na varne naložbe. Med bolj varnimi naložbami je nakup državnih obveznic. Posledično se donosnost teh niža in viša njihova cena, saj so postale bolj zaželene. Po drugi strani se cena obveznic, ki jih izdajajo podjetja, zniža z namenom pritegniti vlagatelje, s tem pa se poveča njihova donosnost. Takšna aktivnost spremeni razliko med donosnostjo državnih in podjetniških obveznic in sporoča, kaj investitorji pričakujejo od trga v prihodnje. Če se poveča razlika med donosnostjo državnih in podjetniških obveznic, je to negativen signal za prihodnjo gospodarsko aktivnost. Investitorji se pomikajo k bolj varnim naložbam ter se na tak način izogibajo povečanemu tveganju.

Analitiki so pozorni na obliko krivulje donosnosti državnih obveznic. Inforgafika: Delo

Predvidevanje investitorjev na finančnih trgih sporoča tudi oblika krivulje donosnosti državnih obveznic. Razlog za razlike v donosnosti je ta, da se vlagatelji na dolgi rok soočajo z večjim tveganjem, ki ogrozi začetni vložek. Poleg tega obstaja tudi možnost, da se v tem daljšem obdobju pojavi bolj donosna priložnost za vlaganje – to pa ceno obveznice zniža. Torej bi morale tiste obveznosti, ki zapadejo v dveh letih, imeti nižjo donosnost kot desetletne, saj so slednje dolgoročna naložba. Krivulja donosnosti državnih obveznic je vizualno lahko predstavljena na črtnem grafikonu (prikazano spodaj). Normalna krivulja je nižja na začetku in raste z leti. Če se krivulja začne izravnavati, je to lahko znak, da investitorji vidijo tveganje v gospodarstvu. Če se krivulja izravna ali celo obrne navzdol, bi to pomenilo, da dolgoročne obveznice niso več bolj dobičkonosne in zaželene kot kratkoročne (kar v osnovi mora držati).

Obrestne mere za kratkoročne obveznice so za centralne banke precej obvladljive. Država namreč lahko začne prodajati obveznice z drugačnimi obrestnimi merami. Kratkoročne obveznice hitreje zapadejo in tako v obtoku ostanejo samo nove obveznice z novimi obrestnimi merami. Težje je obvladovati dolgoročne obveznice, ki imajo daljši rok zapadlosti in so v obtoku dalj časa. Bistvo pri pregledu krivulje donosnosti državnih obveznic je, da moramo biti pozorni na razlike med kratkoročnimi in dolgoročnimi obveznicami. Če je donosnost za kratkoročne in dolgoročne obveznice enaka ali se krivulja obrne navzdol, lahko to razumemo kot signal, da investitorji vidijo v gospodarstvu tveganje, ki presega kompenzacijo, ki jo dobijo z obrestmi za dolgoročne naložbe. Tako rekoč se izravna tveganje za kratkoročne in dolgoročne naložbe, kar ni normalno stanje.

O prihodnosti veliko povedo potrošniki sami

Vodja naložb pri Morgan Stanleyu je dejal, da bi FED lahko uslišal želje trga in začel z nižanjem obrestne mere že v juliju, pa to vseeno ne bi zaustavilo upočasnjevanja gospodarstva in pojava recesije.

Ob tem je pomembno upoštevati tudi zaupanje potrošnikov in podjetij v gospodarstvo, mnenja različnih proizvajalcev in globalno rast ekonomije. To potrjujejo pri UMAR-ju, kjer pravijo, da so osnovni kazalniki v Sloveniji predvsem poslovne tendence. Če podjetniki niso naklonjeni večji porabi in se odločajo, da bodo povečali delež prihranjenega dohodka, je to signal nezaupanja. Podobno se odzivajo potrošniki, ko se odločajo, kakšna bo njihova poraba. Pri napovedih pa upoštevajo dogajanje na tujih trgih in v tem duhu spomnijo na rek »če kihne Nemčija, se prehladi Slovenija«, ki nakaže pomembnost upoštevanja tujega trga.O gospodarskem gibanju svoje pove tudi število brezposelnih in novo ustvarjenih delovnih mest. Vsak podatek je vsekakor dobrodošel, vseeno pa so to podatki, ki do analitikov pridejo z zamikom in ne vsebujejo želenih informacij o trgih v prihodnje.

Digitalizacija prinesla bolj zanesljive napovedi

Podatki o inflaciji so naslednji v nizu pomembnih kazalnikov za oblikovanje napovedi. Ti podatki se dobijo s pregledom gibanja plač in cen blaga ter storitev (v obeh primerih se gleda kupna moč prebivalstva).Triletna obveznica je lanskega decembra imela večjo donosnost kot petletna, kar za ekonomiste ni normalno in opozarja na upočasnjevanje gospodarstva.

Na UMAR-ju v povezavi z inflacijo omenjajo tuj projekt »MIT Billion Prices Project«. Ta se je začel izvajati pred 11 leti na bostonskem inštitutu MIT, v sodelovanju s Harvardsko poslovno šolo. V projektu zbirajo cene produktov in storitev več sto spletnih prodajalcev, kar nato upoštevajo pri meritvi inflacije. Tako dobljeni podatki odražajo ažurno sliko inflacije in kupno moč specifične populacije. Človek namreč na spletu pušča digitalno sled in veliko podatkov, ki koristijo raziskovalcem. Finančni trgi (tu prednjači predvsem ZDA) zdaj po večini že delujejo preko optičnih kablov in omogočajo odločanje o nakupu v milijoninki sekunde, kar zopet lahko koristi analitikom.Zakaj se torej zdaj pogovarjamo o recesiji? V začetku lanskega decembra so poročali o obratu krivulje, o izravnavanju krivulje pa se je govorilo že prej. Triletna obveznica je lanskega decembra imela večjo donosnost kot petletna, kar za ekonomiste ni normalno. To je podžgalo napovedi o recesiji in zaskrbelo tako podjetnike kot investitorje. Na možnost upočasnjevanja gospodarske rasti (gospodarstvo bo še vedno raslo, le da bo rast počasnejša) kažejo tudi ostali kazalniki.

Pri napovedovanju recesije je med ekonomisti priljubljen rek »krivulja donosnosti državnih obveznic je napovedala zadnjih osem recesij od skupno treh«. Obdobje upočasnjenega gospodarstva vedno prihaja, saj le-to deluje ciklično. Seveda je prihodnost nemogoče napovedati, je pa smiselno upoštevati sugeriranja trga in se pripraviti na morebitne težave.

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.

Zadnje novice

Ne spreglejte

Človek, ki rešuje milijonske napake umetne inteligence

AKTUALNO

Država najbolj podprla odbojko, nordijce, žensko košarko in olimpijski festival

AKTUALNO

Tesla na ceste z robotaksiji – lahko tekmuje z Waymom?

AKTUALNO

Jevšek in Berger skupaj v občine, kjer je Petrol zaprl poslovalnice

AKTUALNO