Kriptovalute in azijski trgi v razvoju, spet odlično

Prihaja v ospredje družbeno odgovorno investiranje?

Odpri galerijo

FOTO: AFP PHOTO / FRED DUFOUR

Umirjeno dogajanje na finančnih trgih ob zaključku leta 2020 se je preneslo tudi v letošnje leto in vlagatelje spodbujalo k nakupu. Še največ negotovosti je vlagateljem prineslo dogajanje v zvezi s pandemijo. Očitno so logistični problemi, s tem mislimo proizvodnjo in distribucijo cepiva zoper virus covid-19, večji, kot smo sprva mislili.

Pa tudi odkritje novih sevov oziroma mutacij virusa ne prispeva ravno k uresničevanju časovnih planov. To pomeni, da se bo prvotni plan za precepljenost svetovne populacije očitno nekoliko zavlekel. Da se bo svetovno gospodarstvo popolnoma odprlo, bo preteklo še kar nekaj časa, nekatere države v strahu pred novimi vali pandemije uvajajo celo nove omejitvene ukrepe. Tako so tečaji na kapitalskih trgih velik del meseca januarja večinoma rasli, v zadnjem tednu pa je prišlo do (upamo) kratkotrajne korekcije.

Primerjalni indeks globalnih razvitih trgov MSCI World je tako v januarju malenkost upadel, izgubil je 0,3 odstotka svoje vrednosti, merjeno v EUR. Vlagatelji so se očitno odločili, da je čas za popravek. V tem sicer ni nič slabega, tečaji ne morejo samo rasti. Kje pa so razlogi za upad?

Poleg visokega vrednotenja tečajev in težav pri proizvodnji in distribuciji cepiva je delno razlog tudi v načrtovanih akcijah ameriškega predsednika Joea Bidna. Kot je napovedal že v svoji predvolilni kampanji, načrtuje dvig davkov na korporativne dobičke, ki pa bo bolj zmeren, kot je bilo prvotno mišljeno. Pričakuje se dvig davčne stopnje na 28 odstotkov namesto načrtovanih 35 odstotkov. Poleg tega se pričakuje tudi sprejetje protimonopolne zakonodaje, kar pomeni pritisk predvsem na sektor tehnologije in komunikacij, kamor spadajo tudi največja podjetja skupine FAAMG (Facebook, Amazon, Apple, Microsoft in Google).

Poleg visokega vrednotenja tečajev in težav pri proizvodnji in distribuciji cepiva je delno razlog tudi v načrtovanih akcijah ameriškega predsednika Joea Bidna. Kot je napovedal že v svoji predvolilni kampanji, načrtuje dvig davkov na korporativne dobičke, ki pa bo bolj zmeren, kot je bilo prvotno mišljeno. Pričakuje se dvig davčne stopnje na 28 odstotkov namesto načrtovanih 35 odstotkov. Poleg tega se pričakuje tudi sprejetje protimonopolne zakonodaje, kar pomeni pritisk predvsem na sektor tehnologije in komunikacij, kamor spadajo tudi največja podjetja skupine FAAMG (Facebook, Amazon, Apple, Microsoft in Google).

Pa tudi zdravstveni sektor bi lahko bil na udaru, obe stranki v kongresu se namreč zavzemata za zmanjšanje izdatkov za zdravstvo in večji vpliv države pri oblikovanju cen. To pa bi škodilo predvsem farmacevtskim podjetjem. Na področju energije se Biden zavzema za bolj trajnostne in okolju prijazne rešitve, kar bo lahko prineslo težave predvsem naftni industriji ter proizvodnji zemeljskega plina.

V zunanjepolitičnih odnosih s Kitajsko bo Biden kot kaže ostal nepopustljiv, izogibal pa se bo trgovinski vojni.

Kljub temu pa analitiki ocenjujejo, da prinaša Bidnova politična agenda več dobrega kot slabega za finančne trge, zato za večjo zaskrbljenost (zaenkrat) ni razloga.

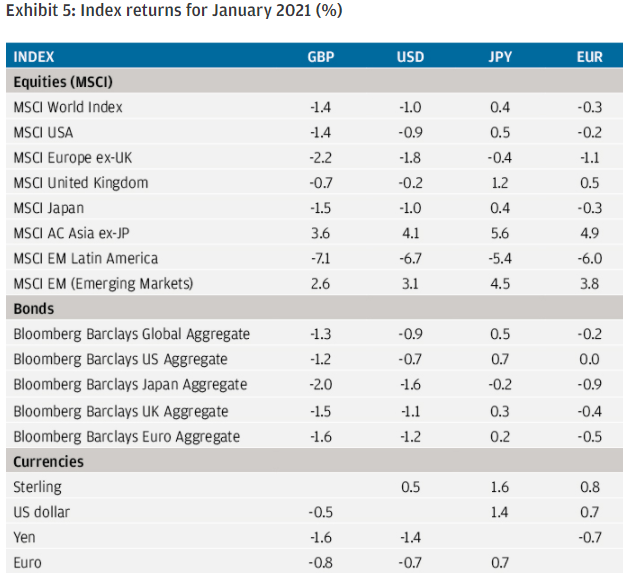

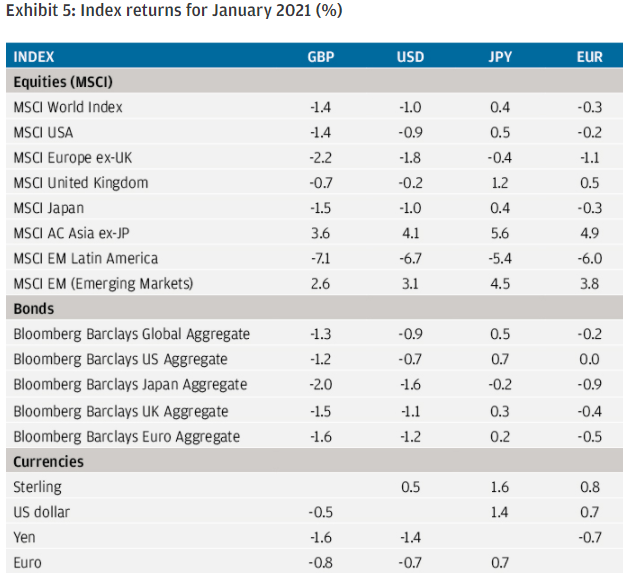

Poglejmo si podrobneje, kaj se je dogajalo na finančnih trgih v mesecu januarju. Spodnja tabela kaže, da je daleč najbolje šlo azijskim trgom v razvoju, njihov primerjalni indeks je pridobil skoraj 5 odstotkov vrednosti, merjeno v EUR. Ameriške in evropske delnice v povprečju malenkost v rdečem, poraženec meseca pa, kot smo že navajeni, trgi v razvoju Latinske Amerike, izgubili so 6 odstotkov vrednosti, vse merjeno v EUR.

Obveznice malenkost v rdečem, evropske so izgubile v povprečju 0,5 odstotka v EUR. USD je v januarju pridobil napram EUR 0,7 odstotka.

Kriptovalute začetek leta nadaljevale z izjemno rastjo. Tako je bitcoin 8. januarja celo prebil mejo 33.000 EUR, ether pa 20. januarja vrednost 1.140 EUR.

Kasneje je sicer prišlo do popravkov, tako je bitcoin na mesečni ravni zrastel solidnih več kot 14 odstotkov, ether pa odličnih več kot 75 odstotkov, merjeno v EUR, kot je razvidno iz spodnjih grafov.

Analitiki ugotavljajo, da so se. Če je bil v preteklosti glavni kriterij za investiranje pričakovani dobiček in razmerje med ceno delnice in donosom na delnico (P/E faktor), prihaja v ospredje pri mnogih vlagateljih ‘dobro ime’ podjetja (angleško Goodwill). Ta opredeljuje ugled blagovne znamke podjetja, bazo zvestih strank, dobre odnose in komunikacijo s strankami, dobre in poštene odnose podjetja z zaposlenimi, uporaba primerne in okolju prijazne tehnologije ter intelektualni kapital podjetja.

V finančni industriji pa se vedno bolj pojavlja kratica ESG. Kaj pomeni?

Kratica ESG je postala sopomenka za družbeno odgovorno ali trajnostno investiranje. ESG je kratica, ki označuje ključna okoljska, družbena in korporativna merila, ki jih uporabljamo pri izbiri naložb (E kot »environmental«, S kot »social« in G kot »governance«). Etični, trajnostni ali družbeno odgovorni pristop k investiranju postaja najpomembnejši investicijski trend naše generacije, ki naj bi revolucionarno spremenil način poslovanja finančne industrije.

Družbeno odgovorni skladi ESG so v zadnjih letih največja uspešnica med investicijskimi skladi. Pravzaprav so v globalnem merilu edina kategorija, ki dosega razcvet v pravem pomenu besede, saj rasti čistih prilivov že nekaj let presegajo 20 odstotkov. Slikovno definicijo družbeno odgovornega investiranja kaže spodnja slika:

Zaenkrat večjih čeri oziroma pasti za vlagatelje (še) ni na vidiku, s tem se strinja večina analitikov. Fundamenti na finančnih trgih so še vedno dobri, visoka likvidnost kot posledica sprejetih ukrepov pomoči podjetjem in gospodinjstvom, predvsem v ZDA in Evropi, ob nizkih obrestnih merah so odlično okolje za rast tečajev.

Kot rečeno, Bidnovi ukrepi za finančne trge prinašajo več dobrega kot slabega, vsaj tako ocenjuje Wall Street. Umiritev napetosti v svetu, prednost dogovarjanju in dialogu pred grožnjami, oživitev članstva ZDA v različnih svetovnih okoljevarstvenih, človekoljubnih in varnostnih organizacijah ter sprejetje novih paketov pomoči za okrevanje ekonomije so vsekakor dejavniki, ki vzbujajo optimizem in delujejo vzpodbudno na razpoloženje vlagateljev in pripravljenost za investiranje.

Nekaj slabe volje sicer prinaša napovedan dvig davkov na korporativne dobičke in sprejetje protimonopolne zakonodaje, kaj hujšega pa se ne pričakuje.

Vsekakor je trenutno sicer največja skrb vlagateljev možnost novih valov pandemije, pa tudi tu se vidi luč na koncu predora, svetovna populacija bo slej ko prej precepljena.

Eden izmed najbolj znanih in uglednih svetovnih finančnih analitikov je izjavil, da ga najbolj skrbi to, da vse deluje preveč popolno. Naj vas spomnimo, tudi v začetku lanskega leta večjih skrbi ni bilo, pa se je zgodila pandemija. V sodobnem svetu se pač vse dogaja vedno hitreje, prihaja do skokovitih sprememb, svet je zaradi učinkovite tehnologije vedno boj povezan in medsebojno odvisen, zato varnih otokov ni več. Vlagatelji moramo pač biti pripravljeni na vse scenarije.

Zato naj na koncu kot vedno še enkrat poudarimo, da previdnost ni nikoli odveč, finančna sredstva je treba razpršiti med različne naložbene razrede tako, da bodo vaši portfelji v skladu z vašim naložbenim profilom, ki opredeljuje tudi odnos do tveganja in želenih donosov. Obenem pa je potrebno periodično izvajanje rebalansa, kar pomeni ponovno vzpostavitev razmerij med naložbenimi razredi, ki se zaradi različnih stopenj rasti lahko sčasoma porušijo. Tu je zelo dobrodošla pomoč izkušenih osebnih finančnih svetovalcev.

Zato naj na koncu kot vedno še enkrat poudarimo, da previdnost ni nikoli odveč, finančna sredstva je treba razpršiti med različne naložbene razrede tako, da bodo vaši portfelji v skladu z vašim naložbenim profilom, ki opredeljuje tudi odnos do tveganja in želenih donosov. Obenem pa je potrebno periodično izvajanje rebalansa, kar pomeni ponovno vzpostavitev razmerij med naložbenimi razredi, ki se zaradi različnih stopenj rasti lahko sčasoma porušijo. Tu je zelo dobrodošla pomoč izkušenih osebnih finančnih svetovalcev.

* Avtor prispevka je Matjaž Drobnič, MBA - skrbnik portfeljev in ključni član naložbenega tima svetovalne hiše Vezovišek & Partnerji. Je oseba, ki ve vse in še več o dogajanju na trgih in sestavi portfeljev, saj dnevno spremlja, analizira in prenaša svoja znanja na stranke in osebne finančne svetovalce.

Pa tudi odkritje novih sevov oziroma mutacij virusa ne prispeva ravno k uresničevanju časovnih planov. To pomeni, da se bo prvotni plan za precepljenost svetovne populacije očitno nekoliko zavlekel. Da se bo svetovno gospodarstvo popolnoma odprlo, bo preteklo še kar nekaj časa, nekatere države v strahu pred novimi vali pandemije uvajajo celo nove omejitvene ukrepe. Tako so tečaji na kapitalskih trgih velik del meseca januarja večinoma rasli, v zadnjem tednu pa je prišlo do (upamo) kratkotrajne korekcije.

Vpliv načrtovanih akcij novega ameriška predsednika

Primerjalni indeks globalnih razvitih trgov MSCI World je tako v januarju malenkost upadel, izgubil je 0,3 odstotka svoje vrednosti, merjeno v EUR. Vlagatelji so se očitno odločili, da je čas za popravek. V tem sicer ni nič slabega, tečaji ne morejo samo rasti. Kje pa so razlogi za upad?

FOTO: Behrouz MEHRI / AFP

Pa tudi zdravstveni sektor bi lahko bil na udaru, obe stranki v kongresu se namreč zavzemata za zmanjšanje izdatkov za zdravstvo in večji vpliv države pri oblikovanju cen. To pa bi škodilo predvsem farmacevtskim podjetjem. Na področju energije se Biden zavzema za bolj trajnostne in okolju prijazne rešitve, kar bo lahko prineslo težave predvsem naftni industriji ter proizvodnji zemeljskega plina.

V zunanjepolitičnih odnosih s Kitajsko bo Biden kot kaže ostal nepopustljiv, izogibal pa se bo trgovinski vojni.

Kljub temu pa analitiki ocenjujejo, da prinaša Bidnova politična agenda več dobrega kot slabega za finančne trge, zato za večjo zaskrbljenost (zaenkrat) ni razloga.

PREBERITE TUDI:

Januarja najbolje azijskim trgom v razvoju

Poglejmo si podrobneje, kaj se je dogajalo na finančnih trgih v mesecu januarju. Spodnja tabela kaže, da je daleč najbolje šlo azijskim trgom v razvoju, njihov primerjalni indeks je pridobil skoraj 5 odstotkov vrednosti, merjeno v EUR. Ameriške in evropske delnice v povprečju malenkost v rdečem, poraženec meseca pa, kot smo že navajeni, trgi v razvoju Latinske Amerike, izgubili so 6 odstotkov vrednosti, vse merjeno v EUR.

Obveznice malenkost v rdečem, evropske so izgubile v povprečju 0,5 odstotka v EUR. USD je v januarju pridobil napram EUR 0,7 odstotka.

Vir: JP Morgan Review of markets over January 2021

Kriptovalute še vedno odlično

Kriptovalute začetek leta nadaljevale z izjemno rastjo. Tako je bitcoin 8. januarja celo prebil mejo 33.000 EUR, ether pa 20. januarja vrednost 1.140 EUR.

Kasneje je sicer prišlo do popravkov, tako je bitcoin na mesečni ravni zrastel solidnih več kot 14 odstotkov, ether pa odličnih več kot 75 odstotkov, merjeno v EUR, kot je razvidno iz spodnjih grafov.

BITCOIN (BTC) – Vir: Yahoo

ETHEREUM (ETH) – Vir: Yahoo

So se kriteriji za investiranje kaj spremenili?

Analitiki ugotavljajo, da so se. Če je bil v preteklosti glavni kriterij za investiranje pričakovani dobiček in razmerje med ceno delnice in donosom na delnico (P/E faktor), prihaja v ospredje pri mnogih vlagateljih ‘dobro ime’ podjetja (angleško Goodwill). Ta opredeljuje ugled blagovne znamke podjetja, bazo zvestih strank, dobre odnose in komunikacijo s strankami, dobre in poštene odnose podjetja z zaposlenimi, uporaba primerne in okolju prijazne tehnologije ter intelektualni kapital podjetja.

V finančni industriji pa se vedno bolj pojavlja kratica ESG. Kaj pomeni?

Kratica ESG je postala sopomenka za družbeno odgovorno ali trajnostno investiranje. ESG je kratica, ki označuje ključna okoljska, družbena in korporativna merila, ki jih uporabljamo pri izbiri naložb (E kot »environmental«, S kot »social« in G kot »governance«). Etični, trajnostni ali družbeno odgovorni pristop k investiranju postaja najpomembnejši investicijski trend naše generacije, ki naj bi revolucionarno spremenil način poslovanja finančne industrije.

Družbeno odgovorni skladi ESG so v zadnjih letih največja uspešnica med investicijskimi skladi. Pravzaprav so v globalnem merilu edina kategorija, ki dosega razcvet v pravem pomenu besede, saj rasti čistih prilivov že nekaj let presegajo 20 odstotkov. Slikovno definicijo družbeno odgovornega investiranja kaže spodnja slika:

FOTO: Osebni arhiv

Kaj lahko pričakujemo?

Zaenkrat večjih čeri oziroma pasti za vlagatelje (še) ni na vidiku, s tem se strinja večina analitikov. Fundamenti na finančnih trgih so še vedno dobri, visoka likvidnost kot posledica sprejetih ukrepov pomoči podjetjem in gospodinjstvom, predvsem v ZDA in Evropi, ob nizkih obrestnih merah so odlično okolje za rast tečajev.

Kot rečeno, Bidnovi ukrepi za finančne trge prinašajo več dobrega kot slabega, vsaj tako ocenjuje Wall Street. Umiritev napetosti v svetu, prednost dogovarjanju in dialogu pred grožnjami, oživitev članstva ZDA v različnih svetovnih okoljevarstvenih, človekoljubnih in varnostnih organizacijah ter sprejetje novih paketov pomoči za okrevanje ekonomije so vsekakor dejavniki, ki vzbujajo optimizem in delujejo vzpodbudno na razpoloženje vlagateljev in pripravljenost za investiranje.

PREBERITE TUDI:

Nekaj slabe volje sicer prinaša napovedan dvig davkov na korporativne dobičke in sprejetje protimonopolne zakonodaje, kaj hujšega pa se ne pričakuje.

Vsekakor je trenutno sicer največja skrb vlagateljev možnost novih valov pandemije, pa tudi tu se vidi luč na koncu predora, svetovna populacija bo slej ko prej precepljena.

Nas torej čaka na finančnih trgih dobro leto?

Eden izmed najbolj znanih in uglednih svetovnih finančnih analitikov je izjavil, da ga najbolj skrbi to, da vse deluje preveč popolno. Naj vas spomnimo, tudi v začetku lanskega leta večjih skrbi ni bilo, pa se je zgodila pandemija. V sodobnem svetu se pač vse dogaja vedno hitreje, prihaja do skokovitih sprememb, svet je zaradi učinkovite tehnologije vedno boj povezan in medsebojno odvisen, zato varnih otokov ni več. Vlagatelji moramo pač biti pripravljeni na vse scenarije.

Matjaž Drobnič, MBA. Skrbnik portfeljev in član naložbenega tima svetovalne hiše Vezovišek & Partnerji. FOTO: Osebni arhiv

* Avtor prispevka je Matjaž Drobnič, MBA - skrbnik portfeljev in ključni član naložbenega tima svetovalne hiše Vezovišek & Partnerji. Je oseba, ki ve vse in še več o dogajanju na trgih in sestavi portfeljev, saj dnevno spremlja, analizira in prenaša svoja znanja na stranke in osebne finančne svetovalce.

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.