Kako naj podjetniki pridejo do svežega denarja v letu 2022?

Podjetniki, potrebujete likvidnost? Iščete finančne vire pomoči za širitev poslovanja ali za vstop na tuje trge? Morda pa potrebujete le financiranje obratnega kapitala? Preberite, kako lahko dostopate do svežega denarja v podjetju mimo bančnega financiranja.

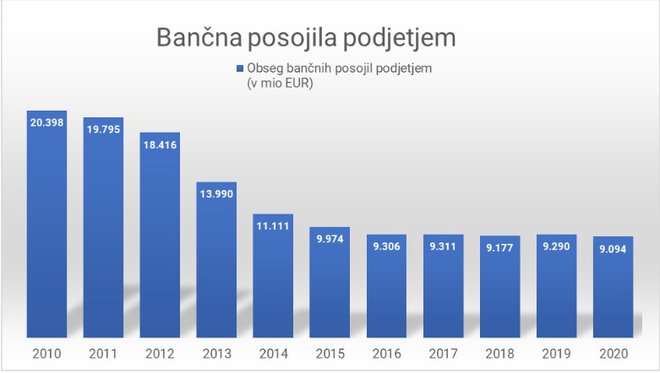

Tradicionalno so banke ponujale najcenejše tržne vire za podjetniško financiranje. A žal so banke v zadnjih 10 letih zmanjšale skupni obseg takih posojil na manj kot polovico.

Banke poslujejo v okoliščinah zaostrenega nadzora, zato bančne zavrnitve ob prošnji za financiranje ne jemljite osebno. Ne obupajte, temveč svojega bančnika povprašajte o razlogih za zavrnitev. Morda lahko bančne zadržke odpravite in naknadno pridobite njihov denar. A naj vas ne skrbi preveč. Bančna zavrnitev nikakor ni pokazatelj (ne)razumnosti vaše ideje. K sreči je na trgu veliko drugih, alternativnih virov financiranja. Ti so:

- nebančni dolžniški viri,

- viri lastniškega kapitala,

- javna (ne)povratna sredstva,

- sproščanje notranjih rezerv družbe,

- novodobne alternative financiranja.

Med nebančnimi posojilodajalci je kar nekaj ponudnikov. Poglejmo si, na kakšne načine še lahko pridete do svežega denarja v podjetju.

Leasing

Leasing vam omogoča, da proti plačilu manjšega mesečnega nadomestila (najemnina ali obrok odplačila) nekdo drug »založi glavnico«, ki jo potrebujete za pridobitev osnovnih sredstev. Leasingodajalec kupi osnovno sredstvo in ga preda v uporabo leasingojemalcu. Tipični primeri so najem vozila, poslovnega prostora ali proizvodne opreme. Gre torej za gospodarski posel, ki je po svoji vsebini podoben financiranju.

Zanimiv primer uporabe leasinga kot vira financiranja je tako imenovani »Sell and Lease Back« (prodaja in povratni najem), pri čemer družba proda svojo (ne)premičnino leasingodajalcu in hkrati najame isto (ne)premičnino. Prodajalec (ne)premičnine tako hkrati postane najemnik, kupec pa najemodajalec. Na tak način družba pride do svežega »dolgoročnega« denarja, ki ga lahko uporabi za razdolžitev ali za financiranje rasti.

Lizinški vir je relativno enostaven in ga lahko pridobite v precej kratkem času, v le nekaj tednih.

Faktoring

Faktoring je storitev, pri kateri finančni vlagatelj/prevzemnik odkupi vaše terjatve do vaših kupcev, preden le-te dospejo v plačilo. Na tak način si lahko zagotovite likvidnost več tednov, preden pričakujete dejansko plačilo od vaših kupcev. Namesto vas bo na plačilo vašega kupca čakal vlagatelj/prevzemnik terjatve.

Vlagatelj/prevzemnik običajno želi obvestiti vašega kupca o prevzemu terjatev in zahtevati plačilo obveznosti neposredno na svoj bančni račun. Z nekaterimi finančnimi vlagatelji pa se je možno dogovoriti za tihi odstop terjatev, pri katerem vlagatelj/prevzemnik ne obvesti vašega kupca o prevzemu terjatev. Mnogo podjetij, ki potrebujejo financiranje, namreč s faktoringom ne želi vznemirjati svojih kupcev.

Posebno obliko faktoringa predstavlja tudi dobaviteljski faktoring. Če vam dobavitelji ponujajo popust za takojšnje plačilo (t.i. cassa sconto), vi pa za to nimate likvidnosti, lahko prosite finančnega vlagatelja, da namesto vas takoj plača vašemu dobavitelju, s čimer si zagotovite popust. Namesto dobavitelja na vaše plačilo čaka finančni vlagatelj. Tak način financiranja ima smisel le, če je dobljeni popust pri dobavitelju večji, kot je strošek financiranja pri finančnem vlagatelju.

Faktoring za večino podjetij predstavlja najhitrejši vir financiranja, saj je lahko dosegljiv že v nekaj dneh oziroma v primeru utečenega sodelovanja že v nekaj urah. Na spletnem trgu Borze terjatev lahko koristite izjemno hitro in enostavno obliko faktoringa. Borza terjatev lahko zagotovi financiranje s tihim faktoringom že v dveh urah. Ponudbo preverite TUKAJ.

Franšizing

Franšizing je pogodbeno razmerje, v katerem franšizodajalec franšizojemalcu odstopi pravico do uporabe zaščitenih konkurenčnih prednosti, ki jih je razvil, ne da bi franšizojemalec zanje vnaprej plačali kupnino. Gre torej za priljubljeno obliko dostopa do uporabe blagovne znamke, delovnih metod, t.i. know-how-a, sistema trženja in druge intelektualne lastnine, pri čemer franšizojemalec nima dovolj denarja (ali drugih virov) za lasten razvoj tako pridobljenih konkurenčnih prednosti. Franšizodajalec bo franšizojemalcu dovolil uporabo preverjenega poslovnega sistema/modela, najpogosteje v zameno za delež prihodkov, včasih pa tudi za druge vrste rednih nadomestil.

Pomembno se je zavedati, da franšizodajalec franšizojemalcu običajno nalaga stroge dolžnosti in omejitve. Preden se odločite za franšizing, pozorno preberite pogoje franšizodajalcev ter opredelite prednosti in slabosti, ki jih s franšizo pridobite. Na trgu obstaja več oblik franšizinga, ki se ločijo zlasti glede na predmet franšize, na naravo dajalca ali prejemnika franšize in na stopnjo prenosa poslovnega sistema/modela.

Sivi trg

Do denarja lahko hitro pridete tudi na sivem trgu, vendar velja opozoriti, da je takšen vir financiranja običajno zelo drag ali celo oderuški; izterjava pogosto ne poteka skladno z zakoni. Zaradi neusmiljenosti nekaterih posojilodajalcev na sivem trgu je lahko tak vir financiranja za vas visoko tvegan.

Obveznice

Izdaja obveznic velja za zahtevnejšo obliko financiranja, pri čemer izdajatelj obveznic vlagateljem na trgu »proda« obveznice. Obveznica je dolžniški vrednostni papir, pri katerem se izdajatelj obveznice obveže, da bo ob določenem času poplačal glavnico in dogovorjene obresti (razen izjem). Vlagatelji ocenijo sedanjo vrednost pričakovanih prihodnjih plačil izdajatelja obveznic upoštevajoč svoje zahtevane donose in tveganja. Izdajatelj obveznice je poleg podjetij lahko tudi država, občina ali investicijski sklad.

Za izdajo obveznic boste potrebovali več mesecev. Lahko računate na to, da boste morali za pomoč prositi izkušenega finančnega svetovalca/posrednika, kar ni poceni. Vlagatelji bodo pri izdaji obveznic od vašega podjetja, podobno kot banke, pričakovali določeno kapitalsko moč in včasih tudi stvarna zavarovanja.

Kapital

Vsaka kapitalska družba potrebuje za redno poslovanje in za rast dovolj kapitala, ki predstavlja njen lastni in dolgoročni vir. Brez zadostnega kapitala boste kot podjetnik težko prepričali banke in druge dolžniške vlagatelje v dolgoročno stabilnost poslovanja. Vlagatelji zagotovo pričakujejo, da vsaka družba svoja dolgoročna sredstva financira z dolgoročnimi viri.

Poslujoče podjetje lahko svež kapital najhitreje pridobi od obstoječih lastnikov, ki svojo družbo že poznajo. Če obstoječi lastniki ne morejo ali nočejo dokapitalizirati družbe, ima družba precej zahtevnejšo nalogo prepričati nove/neodvisne vlagatelje, potencialne bodoče lastnike k vpisu svežega kapitala v družbo. Za vpis kapitala novih vlagateljev morajo biti obstoječi lastniki pripravljeni razredčiti svoje lastništvo in vpliv v družbi.

Večje družbe z izdelanim in dokazanim poslovnim modelom običajno iščejo kapital pri skladih zasebnega kapitala ali pri strateških partnerjih. Kadar kapital iščejo velike mednarodne korporacije (ali družbe z velikimi kapitalskimi potrebami zaradi potencialno hitre mednarodne širitve), se lahko odločijo za ponudbo delnic na organiziranih trgih vrednostnih papirjev (angl. initial public offering). Alternativni način pridobitve dodatnega kapitala je pripojitev drugi družbi, ki ima dovolj kapitala (ali drugih potrebnih virov).

Mladi podjetniki v prvi fazi razvoja pogosto nimajo veliko kapitala. Za financiranje nove ideje pogosto prosijo družino, prijatelje in kakšnega znanca, ki mu je poslovna ideja všeč. Dokler podjetnik potrebuje relativno malo denarja, to deluje. Za večje zneske kapitala pa mora podjetnik o svoji (dobri?) ideji in potencialnemu bodočemu dobičku prepričati neodvisne vlagatelje. V zameno za kapital se bo podjetnik moral odpovedati določenemu lastniškemu deležu v družbi. Glede na velikost iskanega vložka in glede na zrelost razvoja podjetnikove ideje so možni različni potencialni vlagatelji:

- Najmanjše zneske začetnega kapitala za razvoj podjetniških idej vlagajo poslovni angeli in inkubatorji. V zameno za delež v obstoječi ali bodoči družbi lahko ponudijo vložek v denarju, mentoriranje podjetnika in/ali brezplačne poslovne storitve (npr. uporaba poslovnega prostora, IT opreme ali telekomunikacijske opreme). Po uspešnem razvoju in tržnem preskusu idej poslovni angeli in inkubatorji podjetniku pomagajo ustanoviti družbo in le-to predstavijo večjim vlagateljem.

- Za večje zneske vlaganj lahko pristopite do skladov semenskega kapitala in kasneje do skladov tveganega kapitala. V tem koraku morate že imeti tržno preizkušen produkt ali storitev ter podrobno izdelan načrt poslovne rasti in razvoja.

Za zgoraj naštete vire kapitala je značilno, da so kratkoročno navidezno brezplačni, v resnici pa gre za dolgoročno drag vir financiranja. Vlagatelji v kapital od družbe ne morejo zahtevati odplačila, vračila ali nadomestila za svoj vložek kapitala. Vsekakor pa z vpisom kapitala dobijo pomembne lastniške pravice. Podjetnik, ki danes dobi kapital »zastonj«, v prihodnosti izgubi nekaj lastniške kontrole kakor tudi kapitalski dobiček pri deležu kapitala, ki ni njegov.

Vlagatelji v kapital veliko tvegajo, zlasti vlagatelji v zgodnje oblike razvoja podjetniških idej, ki pogosto ne uspejo, posledično pa je potrebno vložen kapital odpisati. Taki vlagatelji nadomestijo izgubo iz pogostih odpisov z drugimi uspešnimi naložbami v kapital, ki pa morajo imeti tako visok donos, da pokrijejo statistično pričakovane odpise. Kapitalski vlagatelji torej upravičeno zahtevajo visok donos in nadzor. Po drugi strani pa so taki vlagatelji zelo motivirani pomagati pri razvoju in nudijo strokovno pomoč »mladim« podjetnikom.

Mezzanine posojila ter konvertibilne obveznice in posojila

Obstaja vrsta virov financiranja, ki predstavljajo hibridne oblike zgoraj naštetih oblik financiranja. Včasih se lahko inštrument financiranja prične kot dolžniški vir in se kasneje preoblikuje v kapitalski delež. Običajno je tak način financiranja dostopen le večjim družbam v neposrednih pogajanjih s profesionalnimi vlagatelji ali s finančnimi posredniki. Tudi podjetniki se lahko pogajajo o posameznih obveznostih in pravicah različnih načinov financiranja ter se glede njih poljubno dogovorijo v sodelovanju z vlagatelji.

Nepovratna sredstva in drugi javni viri

Lokalne skupnosti, države, paradržavne ustanove in neprofitne organizacije pogosto zasledujejo nedenarne cilje. Če kot podjetnik delujete na področjih javnega interesa, npr. ekologije, javnega zdravja, kohezije, inovativnosti in podobno, potem je zelo verjetno, da lahko uspešno kandidirate za pridobitev donacij, subvencij, garancij ali ugodnih posojil. Za prodorna podjetja in podjetnike je na voljo mnogo javnih programov za financiranje; od sofinanciranja razvoja novih produktov do sofinanciranja izvoza ali pospeševanja javnega zdravja, zaposlovanja, digitalizacije ipd. Možna so tudi javno-zasebna partnerstva.

Aktualne razpise za gospodarstvo lahko zasledujete pri:

Evropska komisija v sodelovanju z evropsko investicijsko banko ponuja preko 500 milijard evrov za razvojne projekte v okviru »Junkerjevega načrta za Evropo«. Pristopijo lahko družbe, ki dosegajo pomembne trajnostne učinke na okoljskih, socialnih in upravljavskih ciljih EU (angl. Environmental, Social and Governance). V najnovejših programih evropske komisije so na razpolago tudi dodatni viri za odpravo posledic pandemije covida-19.

Ne pozabite na FURS, kjer lahko zaprosite za različne odloge plačil obveznosti do 24 mesecev ali pa za znižanje akontacij. Ta vir financiranja običajno ni velik, je pa zelo poceni. Obrestna mera za odloge plačila davkov znaša le dva odstotka letno.

Notranji viri likvidnosti

Marsikatero podjetje ima tudi notranje vire likvidnosti. Vprašajte se, če imate denar vezan v nepotrebnih sredstvih. Preverite, če lahko vaše podjetje poslujete z nižjimi zalogami, ali če lahko kupcem skrajšate plačilne roke. Preverite tudi, če lahko prihranite likvidnost z odlogom plačil svojim dobaviteljem. Ali imate v družbi kakšno neproduktivno premoženje, ki ga lahko brez škode prodate? Ali lahko kratkoročna posojila, ki vas likvidnostno stalno bremenijo, zamenjate za dolgoročna posojila? Tako boste prihranili čas, ki ga sicer porabite za refinanciranje kratkoročnih virov, in lahko se boste posvetili razvoju posla. Opravljate več dejavnosti, od katerih niso vse perspektivne? So vaši zaposleni zainteresirani za opcijsko nagrajevanje z deležem v druži v zameno za nižjo plačo?

Novodobni viri

Če imate idejo, ki jo lahko neposredno ponudite širokemu krogu potrpežljivih končnih uporabnikov, poskusite srečo na raznih »crowdfunding« spletnih straneh. Mnogi mladi podjetniki so v preteklosti uspeli zbrati denar v obliki kriptovalut z izdajo t.i. ICO – »initial coin offering«, vendar popularnost le-teh upada.

Kratkoročno financiranje svojega poslovanja lahko pridobite tudi na spletnem trgu Borze terjatev z odstopom terjatev ali s posojili. Preverite ponudbo za financiranje na www.borzaterjatev.si

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.