Odsotnost strahu?

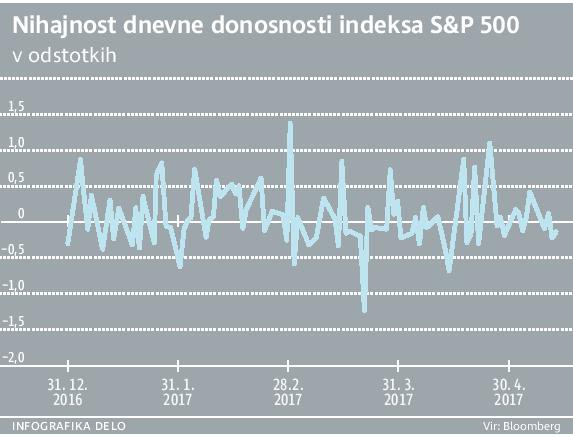

Indeks v 91 trgovalnih dneh je letos le dvakrat dan končal več kot odstotek više oziroma niže od preteklega dne (slika 1).

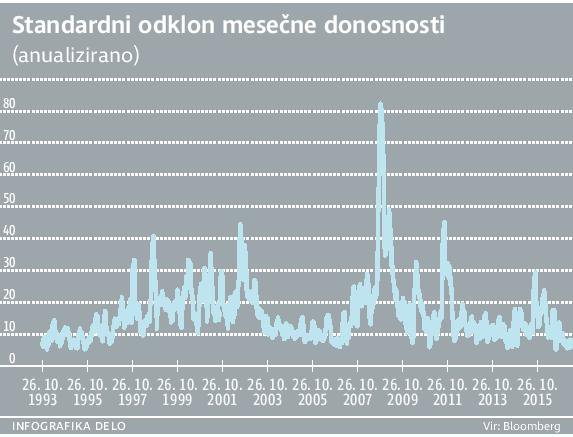

S takim tempom vsekakor ne bomo dosegli števila dni z višjo nihajnostjo iz leta 2016, ko je bilo takih dni 26, kaj šele nihajnosti iz leta 2015, ko je bilo takih približno četrtina vseh trgovalnih dni. Nihajnost oziroma nestanovitnost trga se meri s standardnim odklonom donosnosti, ki trenutno znaša 6,2 odstotka na letni ravni, dolgoročno povprečje pa je okoli 16 odstotkov (slika 2).

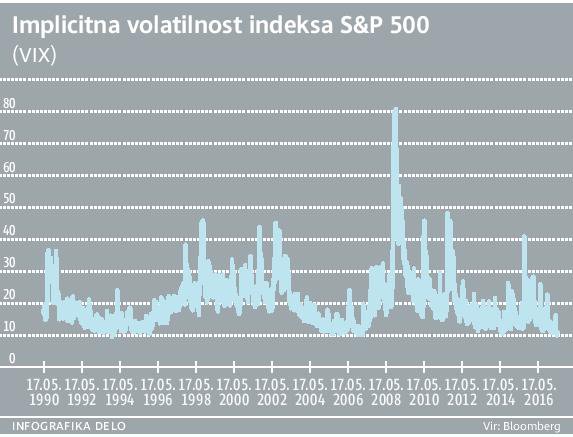

Obstajajo tudi kazalniki, ki merijo implicitno (prihodnjo) nihajnost omenjenega indeksa. Trenutna vrednost implicitne nihajnosti znaša dobrih 10 odstotkov, kar je polovica manj od dolgoročnega povprečja (slika 3).

Tokratna spokojnost pa ni le značilnost delniških trgov, ampak je opazna tudi v drugih naložbenih razredih, kot so obveznice, valute in surovine. Vzroki za odsotnost običajnega strahu so povezani z okrevanjem globalne gospodarske dinamike, ki se najizraziteje zrcali v nadpovprečnih rezultatih poslovanja podjetij v prvem četrtletju letos, z nadaljevanjem odkupov vrednostnih papirjev pri centralnih bankah in odpravo političnih tveganj v Evropi. Konec koncev, komur spodbudni trendi ne bi zadostovali, mu o načrtih nadaljnjih »izboljšav« redno tvita predsednik Trump. Nekateri nižjo volatilnost povezujejo s padcem koreliranosti delnic, drugi z rastjo priljubljenosti pasivnih indeksnih skladov. Kakorkoli, razmere so skoraj idealne in več kot očitno vabijo vlagatelje k sprejemanju višjih tveganj.

Je dovzetnost upravičena? Odločanje o vlaganju na kapitalskih trgih za povprečnega vlagatelja seveda ne sme temeljiti na trenutni nihajnosti, ki je le odsev prepletanja pohlepa in strahu, ne nazadnje pa tudi posledica matematične enačbe. Poleg lastnega profila sposobnosti sprejemanja in naklonjenosti tveganju so pomembni temeljni kazalniki zdravja gospodarstev in ti kažejo na sicer dolgotrajno, a kljub vsemu podpovprečno okrevanje, ki v zadnjem obdobju dobiva zagon. Spremljanje mer volatilnosti nam pomaga razumeti, kako brezbrižni postajajo(mo) vlagatelji, s čimer lahko ocenimo tveganje potencialnih ekscesnih situacij. Volatilnost tveganih naložb je torej nizka in navzdol najbrž omejena (brez nihajnosti je le denar).

Razmere so skoraj idealne in več kot očitno vlagatelje vabijo k sprejemanju večjih tveganj.

Trenutno cene tveganih naložb ne zaznavajo večje prisotnosti strahu, težko pa bi trdili, da gre za popolno odsotnost. Indeks globalne negotovosti ekonomske politike, ki ga izračunavajo v Bakerju, Bloomu in Davisu, je na primer na zelo visokih ravneh. Skrbi torej obstajajo, le na drugih ravneh, ki za izračun indeksa volatilnosti niso relevantne. Za vlagatelje, ki jih skrbita brezbrižnost in evforija kot zadnji stadij delniškega cikla, ima trenutni rastoči trend verjetno še veljaven rok trajanja, za tiste, ki pa se raje kot s psihologijo tržnih udeležencev ukvarjajo z makroekonomskimi razmerami, pa dileme za zdaj niti ni.

Mag. Gorazd Belavič, CFA direktor sektorja za analize, Triglav Skladi

Več iz rubrike

Vse igrače in nobene radosti

Ne glede na koliko uspeha, denarja in materialnih dobrin uspe nekdo nabrati v življenju, vse to ga samo po sebi ne bo pripeljalo do zadovoljstva in miru.

Bi lahko v prihodnosti predvideli kazniva dejanja?

Umetna inteligenca bi lahko v prihodnosti predvidela 90 odstotkov kaznivih dejanj