Slovenska podjetja na radarju prevzemov

Pri prevzemih je ključen sentiment trga. Če so predsedniki uprav optimistični, potem so tudi vrednotenja podjetij višja in prevzemov je več, pravi Luka Gubo, analitik pri Finančnih trgih. Lani je bilo občutno manj prevzemov, predvsem zaradi negotovosti, ki je bila posledica strahu pred težavami kitajskega gospodarstva, brexita, bojazni glede Trumpovih odločitev, referenduma v Italiji … Letos je makroekonomsko okolje za prevzeme občutno boljše, je prepričan Gubo.

»Na voljo je veliko denarja, ki je poceni in razmeroma lahko dostopen. Po drugi strani marsikatero podjetje dosega rekordne rezultate, kar pomeni ugodno vrednotenje za lastnike. Kolesje prevzemov in združitev se je zato zavrtelo,« trdi Matjaž Filipič iz podjetja KF Finance. »Letos in prihodnje leto bodo apetiti prevzemov in prodaj potešeni,« je prepričan.

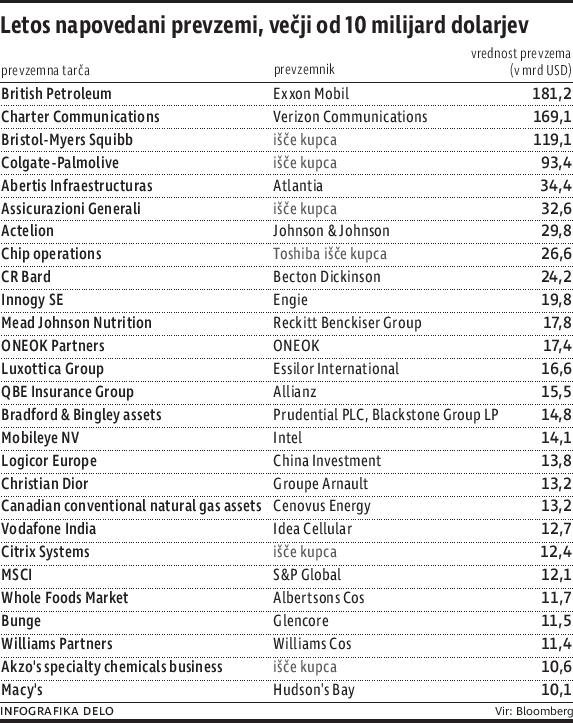

Na globalni ravni se dogajajo megaprevzemi, letos je napovedanih ali že poteka 30 prevzemov, katerih vrednost presega deset milijard dolarjev. Tolikšne prevzemne vrednosti banke ne morejo financirati, zato podjetja za take prevzeme poleg lastnega razpoložljivega kapitala izdajo obveznice na kapitalskih trgih.

Kaj se dogaja v Sloveniji

Če vrednost prevzema opredelimo kot vsoto dolgov, ki jih ima prevzeto podjetje, in kapitala, ki je bil namenjen za nakup delnic, potem imamo tudi v Sloveniji v zadnjem desetletju nekaj stomilijonskih: Mercator, Cimos, Telemach, Letrika, Helios, NKBM, Kovinoplastika Lož …

Vendar je, tako kot v Srbiji in na Hrvaškem, večina prevzemov vrednih od 5 do 30 milijonov evrov, največji 50 milijonov. Zato jih je poleg lastnih sredstev lažje financirati z bančnimi posojili. »Trenutno poteka kar nekaj prevzemov družinskih podjetij, ki imajo do 20 milijonov evrov prihodkov. To pomeni, da so transakcije vredne med dvema in desetimi milijoni evrov. Lastniki so podjetja ustanovili ob osamosvojitvi in so danes stari med 60 in 70 let. Razmišljajo, kako naprej s podjetjem, kaj zapustiti svojim potomcem. Ni redko, da se raje odločijo za prodajo podjetja. Tudi pri nas kmalu pričakujem nove menedžerske odkupe (MBO) v družinskih podjetjih kot način lastniškega prenosa, ki pa bo temeljil na bolj vzdržnih poslovnih modelih,« pojasnjuje Filipič.

Drugi krog prodaje

Tri podjetja, prevzeta v zadnjem desetletju, so v zadnjem letu že zamenjala lastnika. Poslovni model je enak: družbo prevzame novi lastnik, občutno izboljša njeno poslovanje, poveča prihodke in prodajo, nato jo proda strateškemu partnerju ali večjemu finančnemu skladu.

1. Helios: manj kot dve leti po prodaji avstrijski skupini Ring in dvema sofinancerjema, ameriškima skladoma Franklin Templeton in Blackstone, je decembra domžalsko podjetje dobilo novega lastnika. To je japonska korporacija Kansai Paint, eden največjih svetovnih proizvajalcev premazov, njihov lastnik pa je japonska finančna skupina Mitsubishi UFJ. Avstrijski Ring je sicer Helios integriral v svoje podjetje za premaze Rembrandtin in to združeno podjetje Japoncem prodal za 572 milijonov evrov. Ring je slovenskim lastnikom na začetku leta 2014 za prevzem Heliosa plačal 167 milijonov evrov.

2. Fotona: potem ko sta leta 2014 proizvajalca laserjev od slovenskih lastnikov prevzela ameriški sklad Gores Group in družba Technology4Medicine, sta ga konec preteklega leta prodala azijsko-evropskemu finančnemu skladu Agic Capital. Slovenski lastniki so Fotono, njena 70-odstotna lastnica je bila državna družba PDP, na javni dražbi prodali za 18 milijonov evrov. Američani so poslovanje Fotone močno izboljšali: prihodki so se povečevali za petino na leto, dobičkonosnost se je početverila. Vrednost prenosa na azijsko-evropski sklad ni znana, ameriški mediji so pisali o poslu nad 100 milijonov dolarjev.

3. Mitol: leta 2009 so zaposleni povečali svoj delež in njihova družba Adria Naložba je postala večinska lastnca. Konec letošnjega maja so družbo prodali Belgijcem.

Katere so še slovenske tarče?

Nekaj podjetij in finančnih institucij finančni analitiki uvrščajo med zelo verjetne tarče. Njihova skupna točka je to, da je lastništvo ali nestabilno ali pa so lastniki prisiljeni v prodajo. Blizu zaključnega posla je Uniorjeva prodaja družbe RTC Krvavec občini Cerklje, postopek vodi Alta. Nekaj tarč je takih, da jih že več let omenjajo v prevzemnem kontekstu, a se glede samih postopkov ne dogaja veliko. Banke bi denimo rade prodale proizvajalca papirjev Vipap Videm Krško, vendar menda ni zanimanja za nakup.

Še en tak primer je namera CME, ameriškega lastnika produkcijske hiše Pro Plus oziroma Pop TV, in omenjanje potencialnega interesenta, lastnika telekomunikacijskega operaterja Telemach Dragana Šolaka oziroma naložbenega sklada KKR. Skrbni pregled Pro Plusa opravlja KPMG.

Trgovsko podjetje Tuš je prezadolženo in banke bodo kupcu morale ponuditi velik diskont na dolgove. Kupnina bo šla izključno bankam, pri katerih se je zadolževal Mirko Tuš. Ker je bank, ki jim Tuš dolguje, veliko in ima vsaka svoje interese, je dogovor o prodaji med njimi za zdaj skoraj nemogoč. Dodatna razloga za to, da se prodajni postopek nikamor ne premakne, sta še nizke ponudbe potencialnih kupcev terjatev in pa ustanovitelj Mirko Tuš, ki prodaje vsekakor ne podpira.

Ključne lastnice logističnega podjetja Intereuropa so štiri banke, ki se ne morejo zediniti, kako si bodo razdelile kupnino glede na zavarovanja svojih posojil. Prodajni postopek se zato še ni začel. Glede na boljše poslovanje Intereurope in zmanjšanje njene zadolženosti so vrednotenja koprskega logista višja, s čimer pa naraščajo tudi apetiti prodajalcev. Ni nemogoče, da bodo v pričakovanju večje kupnine postopek začeli šele prihodnje leto. Pričakovanje je, da bo kupnina večja, kot je zgolj poplačilo posojil, ki so jih banke konvertirale v kapital.

Avgusta se pričakuje prodaja Merkurja, tečeta dva postopka: Heta, slaba banka nekdanje avstrijske banke Hypo, prodaja 13 Merkurjevih trgovskih centrov, stečajna upraviteljica Merkurja pa ta mesec zbira ponudbe za prodajo trgovskega posla.

Tarče med finančnimi institucijami

Med finančnimi institucijami, ki bi lahko bile ali so že prevzemne tarče, je vsaj štiri ali pet imen.

Abanka: ker je dobila državno pomoč, se je država zavezala, da jo bo privatizirala do sredine leta 2019. V zelo kratkem času bo banka verjetno začela prodajati slabe terjatve v svojem portfelju, nato bo do konca leta izbran svetovalec za prodajo. Glede na to, da država kljub zavezi evropski komisiji NLB očitno ne bo prodala, je verjetnost, da bo prihodnje leto morala prodati Abanko, zelo velika.

Gorenjska banka: naprodaj je zaradi odredbe Banke Slovenije, ki je septembra 2015 holdingu Sava naložila prodajo večinskega deleža v banki. Za nakup je prišlo šest nezavezujočih ponudb. Najresnejši kupci so ameriški sklad Apollo, ki je že lastnik NKBM in bo zagotovo hotel stoodstotni delež, Srb Miodrag Kostić, ki je svoj 14-odstotni delež v banki dobil z dokapitalizacijo, in konzorcij slovenskih podjetij.

Deželna banka Slovenije: med največjima lastnikoma je že nekaj let zaostren položaj; KD Group bi zelo rad izstopil iz lastništva, nima niti več svojih predstavnikov v nadzornem svetu. Kapitalska zadruga, Zadružna zveza in Kmečki glas imajo večinski delež.

Darja Petrič, Kolektor Group: V prihodnjih treh letih bomo izpeljali še tri prevzeme, najverjetneje v Evropi, za katere bomo namenili od 100 do 200 milijonov evrov kapitala.

Hranilnica Lon: skrbni pregled je že delala Gorenjska banka. Problema Hranilnice Lon sta lastništvo, ki je razpršeno in z majhnimi deleži, ter pomanjkanje prilivov varčevalcev. Največji lastnik Lona je Goldinar, podjetje v lasti nekdanjega člana uprave Istrabenza Srečka Kende. Na ponedeljkovi skupščini so delničarji zavrnili predlog, da se hranilnica preoblikuje v banko, uprava pa za lansko poslovanje ni dobila razrešnice.

Zavarovalnica Adriatic Slovenica: razloga, da bo verjetno kmalu v prevzemnem postopku, sta dva, in sicer notranja trenja med lastniki KD Group in posledično pričakovane lastniške spremembe v tej skupini ter slabšanje rezultatov zavarovalnice.

Vsaj še trije veliki prevzemi do leta 2020

»V prihodnjih treh letih bomo izpeljali še tri prevzeme, najverjetneje v Evropi, za katere bomo namenili od 100 do 200 milijonov evrov kapitala,« napoveduje Darja Petrič, članica uprave Kolektor Group, pristojna za finance. »Imamo strategijo, na katerih stebrih se želimo širiti in povečevati prodajo. Za povečevanje prihodkov v skupini – naš cilj je do leta 2021 ustvariti milijardo evrov prihodkov – poleg organske rasti potrebujemo tudi prevzeme.«

Kriteriji, po katerih izbirajo prevzemno tarčo, so po besedah Petričeve tile: pričakovani donos prevzetega podjetja, razvojna vizija, potencialne sinergije oziroma kompatibilnost podjetja s koncernom ter poslovno okolje, v katerem deluje prevzeto podjetje.

Za prevzem manjšega podjetja potrebujejo vsaj tri mesece, pri večjem prevzemni postopki trajajo tudi leto dni. Da se prevzeto podjetje vklopi v koncern, traja leto ali dve, pojasnjuje Petričeva. Finance in proizvodne rezultate začnejo spremljati takoj po prevzemu, nadzorni svet se sestaja kvartalno. »Vodstva po prevzemu ne spreminjamo, vedno pa pošljemo v upravo oziroma menedžment svojega menedžerja. Zlasti v Aziji in Mehiki je zaradi drugačnega poslovnega okolja nujno, da lokalni direktor še naprej ostane na čelu podjetja.« Zanimanje mlajših menedžerjev, da odidejo v tujino, je po njenih besedah precejšnje, »to je zanje izziv in priložnost, da se veliko naučijo«.

Rast v belgijskem družinskem podjetju, ki si želi milijardo prihodkov

Zadnji dan maja je belgijsko družinsko podjetje Soudal Holding končalo prevzem sežanskega Mitola, ki izdeluje lepila, tesnila in materiale za zaključna dela v gradbeništvu. Lastniki Mitola so bili od leta 2009 z 52 odstotki družba Adria Naložbe, v kateri je bilo 28 zaposlenih, po 24 odstotkov pa sta imeli družbi Jub in Modra linija. Mitol, ki ima 81 zaposlenih, je lani ustvaril 17,3 milijona evrov prihodkov in 1,7 milijona evrov dobička.

Marjan Mateta, Mitol: Če bi sami širili prodajno mrežo, bi bilo to drago, če bi prevzemali, bi bilo tvegano. Zato smo se odločili za vstop v večje podjetje, saj nam je novi lastnik zagotovil možnosti za rast in razvoj.

Soudal Holding v lasti 77-letnega Belgijca Vica Swertsa je lani imelo 670 milijonov evrov prihodkov, njihov cilj pa je, tudi s prevzemi, doseči milijardo evrov prihodkov.

Direktor Mitola Marjan Mateta pojasnjuje, da niso nikoli iskali kupca, septembra so k njim prišli Belgijci in dali ponudbo, ki je vsebovala tako ceno kot predlog nadaljnjega razvoja podjetja. »Za nas je bilo to priznanje, da je nekdo opazil naše delo in priznal našo vrednost. Zato smo vsi lastniki prodali svoje deleže,« pravi Mateta, ki je direktor Mitola od oktobra 1994. »Soudal ima v svojem portfelju izdelkov le pet odstotkov lepil, ki so glavni Mitolov produkt. Ta delež si želijo povečati, to pa daje Mitolu pod njihovim okriljem priložnost za rast,« pravi Mateta. Mitol bo v okviru Soudala postal center odličnosti za jugovzhodne regije, računajo na to, da bodo lahko izkoristili njihovo celotno prodajno mrežo za povečanje prodaje lastnih izdelkov. »Rast v velikem sistemu je za naše podjetje obetavna. Če bi sami širili prodajno mrežo, bi bilo to drago, če bi prevzemali, bi bilo tvegano. Zato smo se odločili za vstop v večje podjetje, saj nam je novi lastnik zagotovil možnosti za rast in razvoj.«

Več iz rubrike

3D tisk pozitivno vpliva na gospodarstvo

Najpogosteje 3D tisk proizvaja slušne aparate, protetične pripomočke in tekaške copate.

Bomo trajnost dosegli z jedrsko fuzijo?

Znanstveniki dosegli stabilizacijo jedrskega zlivanja, kar je dober znak za prihodnost