Kaj storiti, ko postane dolg pretežko breme za podjetje

Podjetja se med najemanjem posojil redko ukvarjajo s strahom pred tem, da bo finančno breme sčasoma postalo preveliko. Večja uporabijo bančne vire financiranja običajno za naložbe v nadaljnjo rast ali za prevzeme, enako velja za manjša in srednje velika podjetja. V začetni fazi je glavni fokus na iskanju strank in poslov ter kapitala za njihovo izvedbo. S prvimi uspehi pa že začnejo razmišljati o novih trgih, gradnji nove tovarne ali iskanju priložnosti v sorodnih panogah. Ideje običajno financirajo banke.

Toda poslovni uspehi se kljub večjim naložbam vselej ne nadaljujejo. Pomemben kupec lahko čez noč odpove pogodbo, stranke pesti plačilna nedisciplina, ključen tuji trg udari kriza in milijonska investicija se izkaže za nedonosno. Podjetje zaide v težave, nima več likvidnostnih sredstev in ne more plačevati dolga do svojih financerjev. Običajno ima v takšnih okoliščinah dve možnosti, lahko se odloči tvegati z iskanjem novih poslov, lahko pa izbere bolj zahtevno, a tudi bolj varno pot in se zaradi spremenjenih okoliščin poskuša z bankami dogovoriti o prestrukturiranju finančnih obveznosti.

Prej ko se zaznajo težave, bolje je

»Najbolj prepoznaven znak, da je podjetje v težavah, je, ko se pojavijo zamude pri poravnavanju obveznosti do banke,« so pojasnili v Gorenjski banki, kjer z redno komunikacijo s strankami poskušajo najti zgodne signale morebitnih finančnih težav. Banke redno spremljajo medletne bilance podjetja, pri čemer so pozorne na zmanjšanje prihodkov, znižanje marž, povečanje terjatev, neusklajeno povečanje oziroma kopičenje zalog, spremembe v zalogah, nenapovedane izredne odhodke, kot tudi popis terjatev in obveznosti, kjer se ugotavljajo povečane zamude pri plačilih kupcev ali poravnavanju obveznosti. »Dodatne informacije pridobimo s spremljanjem medijev, gibanj v panogi, konkurence, prav tako spremljamo morebitne spremembe v lastniški strukturi ali menjavo vodstva podjetja,« pravijo v Gorenjski banki.

Gorenjska banka: Čim pozneje se težave zaznajo ali jih stranka razkrije, tem težji ali intenzivnejši so naslednji koraki, saj je lahko poslovna škoda že večja, kot bi bilo treba.

V NLB in Novi KBM k temu dodajajo, da imajo vgrajene sisteme za zgodnje opozarjanje na težave (kot je EWS – early warning system). »Banka se v takem primeru odzove hitro in se s stranko pogovori o možnostih,« so opisali prvi korak na poti reševanja težav podjetja in s tem lastnih interesov v poslu pri NLB. Nemalokrat tudi sama ocenijo, da ne bo šlo vse po načrtih, s čimer bi se lahko zmanjšala njihova sposobnost odplačevanja kreditov. »V tem primeru je dobro, da podjetje čim prej začne komunicirati z banko, pojasni vse okoliščine in zagotovi potrebne podatke ter tvorno sodeluje pri iskanju rešitev,« svetujejo pri NKBM, kjer pravijo, da ima banka na voljo več možnosti in orodij, katerih skupni rezultat je razbremeniti denarni tok podjetja oziroma začasno pomagati prebroditi težavno obdobje, v katerem ima likvidnostne težave.

V Gorenjski banki pri tem poudarjajo, da se morajo podjetja zavedati, da je banka eden njihovih pomembnejših poslovnih partnerjev in da sta obe strani v odvisnem razmerju, zaradi česar morata težave reševati skupaj. »Le tako lahko banka ob negativnih dogodkih, ki pomembneje vplivajo na poslovanje podjetja, učinkovito in pravočasno pomaga,« še pristavljajo. Ključen je seveda timing oziroma hitrost. »Kasneje ko se težave zaznajo ali jih stranka razkrije, tem težji ali intenzivnejši so naslednji koraki, saj je lahko poslovna škoda že večja, kot bi bilo treba,« opozarjajo v banki s sedežem v Kranju.

Kako naprej

Podjetje ali banka ugotovita, da dolžnik ne bo zmogel odplačati dolga, vsaj ne v trenutni finančni kondiciji. Kako naprej? Nemalokrat se zgodi, da je banka tista, ki svetuje podjetju pri odločitvah o nadaljnjih korakih, pa naj gre za dezinvestiranje, optimizacijo stroškov, kovanje sanacijskega načrta ali celo iskanje novih kupcev.

Toda najprej je na vrsti iskanje vzdržne rešitve glede dolžniškega bremena, čemur se želijo sicer banke z natančnim monitoringom in pravočasnim ukrepanjem izogniti, poudarjajo pri Unicredit bank Slovenija.

NLB: Ukrepi so odvisni od posameznega primera, zato je vsako prestrukturiranje treba obravnavati individualno.

V NLB delijo ukrepe na kratkoročne in dolgoročne. Pri prvih so na voljo znižanje plačil glavnic, plačevanje zgolj obresti in začasen moratorij na vse finančne obveznosti do banke, med dolgoročnimi ukrepi pa najdemo podaljševanje obdobja odplačila dolga, odlog obresti in glavnic, dezinvestiranje oziroma odprodajo poslovno nepotrebnih sredstev, faktoring, konverzijo valute dolga, sveže financiranje, pogojni delni odpust dolga in še bi lahko naštevali. »Ukrepi so odvisni od posameznega primera, zato je vsako prestrukturiranje treba obravnavati individualno,« še poudarjajo pri NLB.

Kdaj prestrukturirati

»Prestrukturiranje je smiselno, če ima podjetje vzdržen poslovni model in so težave posledica enkratnih dogodkov, pri čemer pričakujemo, da bo po njih podjetje uspešno poslovalo naprej, ali preteklih napačnih odločitev glede načina financiranja rasti,« pa so prepričani pri NKBM, katere cilj je čim več podjetjem zagotoviti stabilno poslovanje. »Pri presoji smiselnosti prestrukturiranja posojil banke ocenimo, ali ima podjetje zdravo poslovno jedro in kaj je vzrok finančnih težav. Le dobro razumevanje naštetega namreč poveča verjetnost, da je prestrukturiranje posojil uspešno,« so dejali pri Unicredit bank. Kajti samo stabilna in uspešna podjetja so lahko tudi dobri plačniki.

Enoznačnega odgovora na zgornje vprašanje sicer ni, saj se primeri močno razlikujejo. Dejstvo je, da je prestrukturiranje redko samo finančno, največkrat je namreč treba preoblikovati tudi poslovni del podjetja – gre torej za celovit pristop k odpravljanju vzroka za težave podjetja. »Banka oceni potencial podjetja za dolgoročno preživetje in njegovo sposobnost ustvarjanja zadostnih denarnih tokov za servisiranje obveznosti v določenem obdobju. Rezultat ocene sposobnosti preživetja je podlaga za odločitev o nadaljnji strategiji poslovnega odnosa s podjetjem,« pravijo pri NLB in nadaljujejo v podobnem tonu kot NKBM: »Finančno prestrukturiranje je smiselno, če je podjetje lahko dolgoročno vzdržno.« To med drugim pomeni, da si je izborilo dober položaj na trgu, je konkurenčno in ima možnost nadaljnjega razvoja.

Kdaj je prestrukturiranje uspešno

Cilj vsakega prestrukturiranja je sanacija podjetja in poplačilo kar največjega deleža terjatev, ki jih ima do njega banka. Ta podjetjem običajno zagotavlja podporo, toda pri NLB pravijo, da je »uspešnost prestrukturiranja najbolj odvisna od volje lastnikov in sposobnosti poslovodstva«.

NKBM: Prestrukturiranje je smiselno, če ima podjetje vzdržen poslovni model in so težave posledica enkratnih dogodkov, pri čemer pričakujemo, da bo po njih podjetje uspešno poslovalo naprej.

V NLB so izvedli kar nekaj prestrukturiranj v preteklih letih, saj so imeli kot največja banka vodilno vlogo pri večini preoblikovanj dolgov. Po številu in obsegu finančnih prestrukturiranj je bilo seveda najbolj izrazito leto 2014, kar priznavajo tudi v Gorenjski banki. »Učinki krize v smislu reprogramiranja posojil so se pokazali s časovnim zamikom glede na sam vrhunec krize. Največ reprogramov smo izvedli leta 2014, po številu jih je bilo toliko kot v letih 2016 in 2017 skupaj, vrednostno pa za okoli 40 odstotkov več,« so ocenili pri Gorenjski banki.

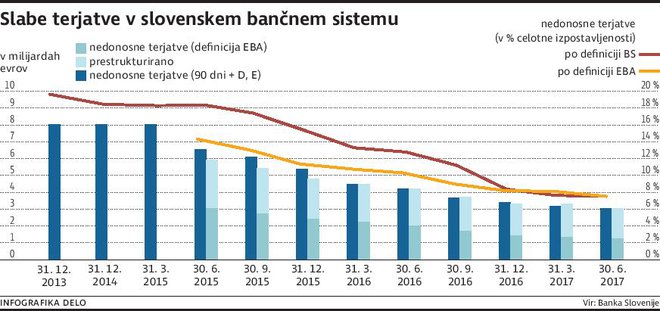

Podobne izkušnje imajo tudi druge banke, saj je konec leta 2013 stekla sanacija bančnega sistema, v katerega kapitalsko luknjo smo davkoplačevalci odtlej zmetali skoraj pet milijard evrov. Z roko v roki so se začela prestrukturiranja zaradi krize in pogosto tudi sumljivih poslov načetih večjih podjetij. »Leta 2014 so bili uspešno končani postopki prestrukturiranja Trima, TPV in Pivovarne Laško. Leta 2015 je bil sklenjen dogovor o ključnih pogojih finančnega prestrukturiranja skupine Hidria,« so našteli nekaj primerov v NLB in nadaljevali, da so leta 2016 zaključili 17 primerov prestrukturiranja, kot tudi dogovorov o preoblikovanju dolga v skupni vrednosti 72,6 milijona evrov. Primer dolžniškega prestrukturiranja iz preteklega leta je decembra podpisano sindicirano posojilo za Unior v znesku 112,8 milijona evrov.

Več iz rubrike

3D tisk pozitivno vpliva na gospodarstvo

Najpogosteje 3D tisk proizvaja slušne aparate, protetične pripomočke in tekaške copate.

Bomo trajnost dosegli z jedrsko fuzijo?

Znanstveniki dosegli stabilizacijo jedrskega zlivanja, kar je dober znak za prihodnost