Davki po svetu in pri nas: kam oditi?

Zrcalce, zrcalce na steni, povej, katera dežela najugodnejša na svetu je tem? Med mlajšimi podjetniki beseda velikokrat nanese na to, kam preseliti sebe in svoje podjetje. Poleg tega da Slovenija med njimi velja za okolje, kjer podjetništvo ni prav cenjena vrlina, Ana Lukner, zelo uspešna podjetnica, v intervjuju za Finance opozarja celo na to, da pri nas niti delo (še) ni vrednota. Razlog za selitev se pogosto skriva tudi v neugodnih davčnih bremenih. Pogledali smo, kako so ta porazdeljena drugod po svetu.

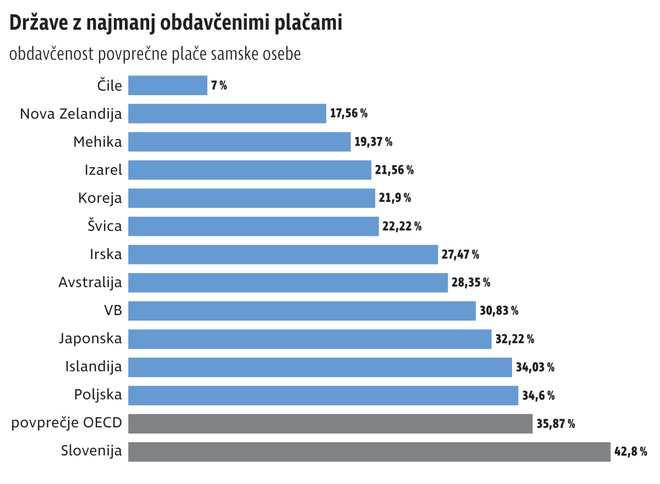

Slovenija ima namreč eno najvišjih obremenitev plače na svetu in ne le v Evropi. Kar 42,8 odstotka plače polno zaposlene samske osebe v povprečju slovenski delavec nakaže v državni proračun. Seveda ji do belgijske rekorderke, ki državljanom vzame 55,31 odstotka, še kar precej manjka, a se to ob neurejenih državnih cestah in dolgih čakalnih vrstah v zdravstvu marsikomu zdi nerazumno veliko in predvsem nepravično. Mladi podjetniki in inženirji se jezni in razočarani vse pogosteje odločajo za življenje in delo na tujem, s tem pa izgubljamo izjemen kapital. V razpredelnici objavljamo države, ki poleg vročega sonca ponujajo tudi ničelne stopnje davke, a če vam je socializacija vsaj nekoliko pomembna, potem se odpravite vsaj v Čile.

42,8 % plače nakaže državi povprečno polno zaposlena samska oseba.

Poleg sonca vas tam razvajajo s sedemodstotno davčno stopnjo na dobiček, delo pa obdavčijo z 22 odstotki. Za tiste, ki vam je ljubša gorata pokrajina, podobna slovenski, je vsekakor najbolj primerna Nova Zelandija. Če se boste zadovoljili z mesečno plačo do 5800 novozelandskih dolarjev, vam jo bodo obdavčili po 28,05-odstotni stopnji, prav toliko ta država hoče od vašega dobička, kar je sicer več od obdavčitve dobička pri nas. Če bi bili radi bliže domu, je tu Švica, ki tako dobiček kot prihodke obdavči po le 22,22-odstotni stopnji.

Ugodna Črna gora

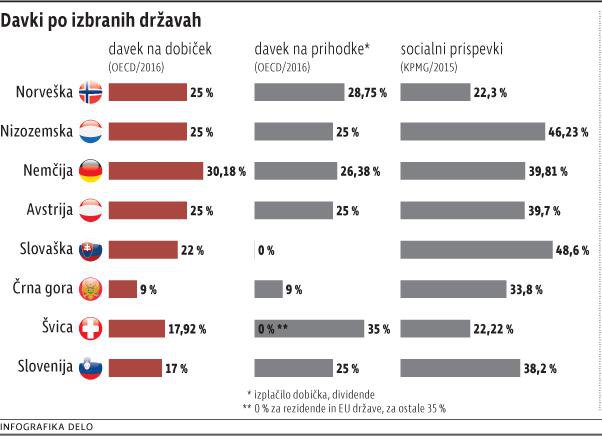

Medtem ko v svetu velja, da je marsikdo pripravljen plačevati višje življenjske stroške, da lahko živi v deželah z ugodnim podnebjem, pa Slovencem ni treba daleč, da bi imeli nizke stroške in lepo vreme. Črna gora se ponuja kot na dlani. Mag. Alenka Gorenčič, direktorica davčnega in pravnega svetovanja v družbi Deloitte, priznava, da je Črna gora davčno res zelo primerna, vendar je pri selitvi podjetja treba upoštevati še več drugih dejavnikov, navsezadnje je efektivna davčna stopnja odvisna od vrste različnih davkov. »Osebno poudarjam dvom, da bi nizka stopnja obdavčitve v prihodnje vplivala na to, da bo Črna gora postala privlačna za neposredne tuje investicije. Za podjetja, ki bi hotela poslovati s strankami iz EU, bi bile carine, če bi bile aplikativne glede na poslovanje, gotovo pomemben dejavnik. Tu so še drugi, lokalna podpora, resursi, delovna sila in bližina do ključnih kupcev.« Po podatkih statističnega urada se je lani za selitev iz Slovenije v Črno goro odločilo 51 ljudi, kar je zanemarljivo malo.

»V Evropi so države z najnižjimi davki, kar pa še zdaleč ne pomeni, da so tudi najbolj privlačne za poslovanje, Črna gora, Makedonija, Bolgarija in BiH. Kar zadeva v grafiki izpostavljene Čile, Novo Zelandijo in Švico, sta prvi dve državi po našem razumevanju ugodni predvsem z vidika nizkih socialnih prispevkov, malo manj z vidika dohodnine, medtem ko z vidika obdavčitve podjetij nista pretirano ugodni. Švica nima pretirano nizkih davkov, ima pa za podjetja in posameznike mnogo drugih prednosti, kot je zelo stabilno davčno okolje ter v preteklosti veljavna omejitev glede izmenjave davčnih podatkov in podatkov o bančnih računih, kar pa se že spreminja. Enako velja za Črno goro, ki je že sprejela pravni red EU in se zavezala, da bo svojo zakonodajo postopno uskladila z njim, a izmenjava trenutno še ne poteka,« pojasnjuje Gorenčičeva.

Nizozemska bi bila po njenem mnenju zagotovo najbolj ugodna za multinacionalke, ker takim podjetjem omogoča ugodnejšo davčno obravnavo in se jim je pripravljena prilagajati glede davčnih obveznosti. Na Norveškem je stopnja davka na dobiček precej visoka, vendar država namenja veliko denarja za pomoč malim in srednjim podjetjem, predvsem inovativnim, ter podjetnikom v obliki nepovratnih sredstev. Avstrija ima enako stopnjo davka na dobiček kot Nizozemska, ponuja pa olajšave za vlaganja v raziskave in razvoj.

Za inovacije na Slovaško

Kar zadeva olajšave za vlaganja v raziskave in razvoj, je zelo ugodna tudi Slovaška, ker omogoča podjetjem odbitek 125 odstotkov dejanskih stroškov, nastalih pri raziskavah in razvoju. Poleg tega podjetja lahko uveljavljajo olajšavo za 25 odstotkov stroškov dela in dodatnih 25 odstotkov dejanskih stroškov, nastalih pri raziskavah in razvoju, če presežejo stroške preteklega poslovnega leta. Nemčija ima po besedah Gorenčičeve med državami, prikazanimi v grafiki, najvišjo stopnjo davka na dobiček (30 odstotkov), je pa na splošno znana kot zelo stabilno okolje za poslovanje. »Država omogoča olajšave za investicije start-upom ter malim in srednje velikim podjetjem, medtem ko splošnih olajšav za vlaganja v raziskave in razvoj ne ponuja, mogoče pa je dobiti nepovratna sredstva za takšna vlaganja v energetskem sektorju.«

Alenka Gorenčič tako opozarja, da tudi če je sama obdavčitev podjetij na primer z davkom od dohodkov pravnih oseb v neki državi razmeroma visoka, pa je lahko efektivna davčna stopnja zaradi drugih ukrepov oziroma instrumentov, kot so davčne olajšave, nazadnje zelo nizka. Luksemburg, Irska in Nizozemska so tako zaradi ohlapne davčne zakonodaje privlačni za vlagatelje in velike mednarodne korporacije, saj so davki zanje že tako precej nizki, dodatno pa jim ponujajo še denimo olajšave na obresti. Po drugi strani je Malta davčno ugodna samo za podjetja, za posameznike pa ne pretirano. Davčno stopnjo je treba vedno gledati skupaj z drugimi ugodnostmi, ki jih posamezno področje obdavčitve ali država ponuja. Predvsem so to davčne olajšave oziroma oprostitve, ki vplivajo na celotno efektivno obdavčitev.

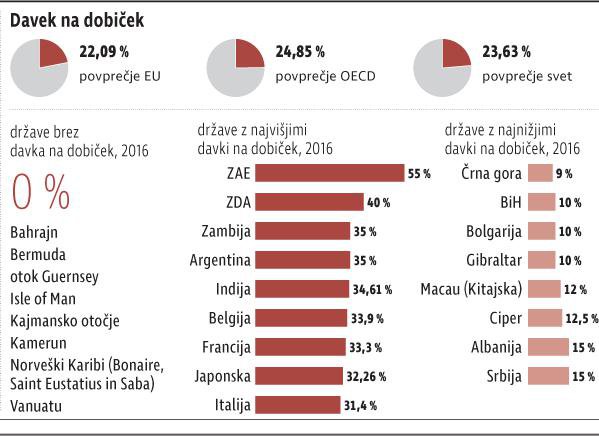

Po nizkih davkih izstopajo zalivske države

»Iz izkušenj in prakse lahko komentiram, da na svetovni ravni po nizki splošni obdavčitvi izstopajo zalivske države, Kuvajt, Združeni arabski emirati, Bahrajn, Saudska Arabija, Oman, pa tudi Brunej, Singapur in številne druge, predvsem manjše države, ki slovijo kot davčne oaze, kot so Kajmanski otoki, Bahami in Andora.« Saudska Arabija ima po podatkih družbe KPMG davek od dobička 50 odstotkov, a kot opozarjajo v družbi Deloitte, se davek od dohodka pravnih oseb nanaša na tuji del lastništva rezidentske družbe, medtem ko se s tako imenovanim zakatom obdavči saudski del lastništva. Stopnja obdavčitve pravnih oseb v Saudski Arabiji je po njihovih podatkih 20 odstotkov za tuji del lastništva rezidentske družbe in za dohodek družbe nerezidentke, ki se nanaša na poslovanje stalne poslovne enote v Saudski Arabiji. Zanimivo je, da je obdavčitev zavezancev, ki se ukvarjajo s pridobivanjem zemeljskega plina, 30-odstotna, tistih, ki se ukvarjajo s proizvodnjo nafte, pa 85-odstotna. Zakat znaša 2,5 odstotka. Za rezidente Saudske Arabije tudi ni osebne obdavčitve, medtem ko nerezidenti plačujejo dohodnino po enaki davčni stopnji kot podjetja, to je 20 odstotkov. Stopnja socialnih prispevkov je 9 odstotkov, tako za delodajalca kot za delojemalca.

Luksemburg, Irska in Nizozemska so zaradi ohlapne davčne zakonodaje privlačni za vlagatelje in velike mednarodne korporacije.

V Sloveniji je stopnja socialnih prispevkov za delodajalca in delojemalca skupaj 38,2 odstotka in se bo s predlagano davčno reforma nekoliko znižala. Aleš Budja iz zbornice davčnih svetovalcev opozarja, da bodo za enako bruto plačo delavci dobili nekoliko več neto plače (od 1 evra do približno 155 evrov), vendar gre za minimalne zneske, pa še ti se najbolj poznajo pri plačah nad 2,5-kratnikom povprečne plače oziroma le pri tistih, ki zaslužijo med 1600 in 2900 evri. »Vlada je takšen ukrep zagovarjala s tem, da želi bolj spodbuditi visokokvalificirano delovno silo, da ostane v Sloveniji. To je sicer res, vendar je po mnenju zbornice davčnih svetovalcev, če že govorimo o davčni 'reformi', treba upoštevati tudi zaposlene z nižjimi dohodki ter delodajalce. Po našem mnenju je nesprejemljivo, da primanjkljaj, ki se bo ustvaril z nekoliko višjimi neto plačami, država skuša nadomestiti z dodatno obremenitvijo gospodarstva prek dviga stopnje davka na dobiček.« Tako je tudi po njihovem mnenju pri nas glavna težava previsoka obremenjenost delodajalcev in delojemalcev s prispevki za socialno varnost. Na tem mestu bi morala država že davno opraviti nekatere korake, da bi ustavila beg možganov in pritegnila tuji kapital.

Davčna prihodnost

Poleg zagotavljanja preglednosti in boja proti davčnim utajam bo ključna predvsem obdavčitev, ki jo prinaša digitalna ekonomija. Novi ponudniki na trgu, ki z eksponentno rastjo zaobjemajo multinacionalne trge z zelo kratko dobavno verigo in poslovanje brez fizične navzočnosti na posameznem trgu, povzročajo, da se vrednosti za obdavčitev znižujejo in koncentrirajo, kar bo zagotovo vplivalo na to, da bodo države imele nižje prihodke iz obdavčitev. To bo pomenilo tudi večji pritisk na številčno manj davkoplačevalcev, da bodo kompenzirali primanjkljaj v prihodkih. O tem kmalu tudi na mednarodni davčni konferenci PAC v Ljubljani.

Več iz rubrike

3D tisk pozitivno vpliva na gospodarstvo

Najpogosteje 3D tisk proizvaja slušne aparate, protetične pripomočke in tekaške copate.

Bomo trajnost dosegli z jedrsko fuzijo?

Znanstveniki dosegli stabilizacijo jedrskega zlivanja, kar je dober znak za prihodnost