Kako obvladovati tveganje neplačila?

Poslovneži se nenehno sprašujemo, kako obvladovati tveganje neplačila. Enotnega odgovora ni. Tveganja ni mogoče v celoti odpraviti, lahko pa ga zmanjšamo. Pomagamo si z branjem javno objavljenih računovodskih poročil kupca (bilanca stanja). Ugotoviti želimo, ali je kupec sposoben plačati prejeto blago. Presojamo dolgoročno plačilno sposobnost (solventnost) in kapitalsko ustreznost. Cilj naše presoje ni odločitev prodati ali ne, vedno prodamo, cilj je le, da ugotovimo, ali lahko prodamo, ne da zahtevamo ustrezno zavarovanje plačila.

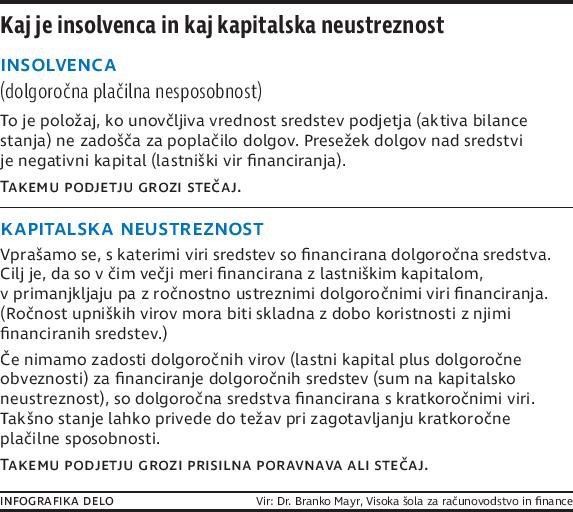

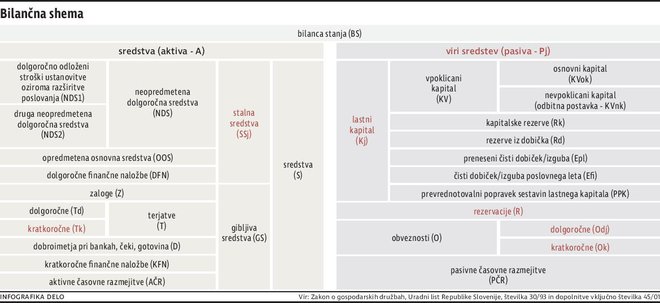

Kaj je insolvenca in kaj je kapitalska neustreznost? Poenostavljen odgovor je (ne da bi upoštevali posredniški položaj) viden v tabeli. Na vprašanje solventnosti in kapitalske ustreznosti pa lahko odgovorimo na podlagi bilance. Podatke obrazca bilanca stanja prepišemo v predstavljeno prilagojeno bilančno shemo (bilančna shema tako vsebinsko kot oblikovano ne ustreza predpisani bilančni shemi, oblikovana je za obravnavani primer).

Potrebne korekcije knjigovodskih podatkov

Izkazane vrednosti je treba skrbno proučiti in jih za ugotovljene odmike med izkazanimi in unovčljivimi vrednostmi korigirati.

Na razlike med poštenimi in izkazanimi vrednostmi vplivajo uporabljene računovodske usmeritve.

Tako velja, da lahko družbe, ki vrednotijo sredstva po izvirnih vrednostih, izkazujejo skrite rezerve (podvrednotena sredstva). Družbe, ki uporabljajo model prevrednotenja na poštene vrednosti praviloma nimajo skritih rezerv. Če tega ne upoštevamo, lahko računovodska politika vrednotenja sredstev pomembno vpliva na našo odločitev.

Kot primer lahko navedem vrednotenje nepremičnine. Tako bo podjetje, ki uporablja model izvirnih knjigovodskih vrednosti, nepremičnino vrednotilo po zgodovinski vrednosti, ki je lahko pomembno nižja od njene poštene vrednosti. Podjetje, ki uporablja model prevrednotovanja, bo to nepremičnino okrepilo na njeno pošteno vrednost. V prvem primeru imamo v bilanci skrite rezerve, v drugem pa ne.

Korigirati je treba predvsem pomembne postavke in tiste, ki jih ni mogoče unovčiti. Med take se štejejo:

- Opredmetena osnovna sredstva kot postavka stalnih sredstev. Velja, da podvrednotena opredmetena osnovna sredstva prevrednotimo na pošteno vrednost. (Skladno s strokovnimi pravili računovodenja v bilanci stanja izkazana sredstva ne smejo biti prevrednotena.)

- Posebno obravnavo si zaslužijo neopredmetena sredstva in aktivne časovne razlike. Teh postavk navadno ne moremo prodati in tako pridobiti denar za plačilo obveznosti. Njihove vrednosti na podlagi bilančnih podatkov ne znamo oceniti, zato jih v presoji ne upoštevamo (ocenimo jih na nič). Pri tem vemo, da razen pri nekaterih posebnih dejavnostih te postavke niso pomembne. Če so postavke pomembne si pri njihovi presoji poiščemo pomoč strokovnjaka, navadno računovodje.

- Pri kapitalu je treba biti pozoren na nevezane sestavine kapitala (čisti dobiček, ki še ni razdeljen). Tega lahko lastniki izplačajo in tako zmanjšajo denarna sredstva in kapital podjetja. Za njihovo vrednost zmanjšamo najlikvidnejša sredstva in kapital.

V tabeli so prikazane le pomembnejše korekcije knjigovodskih vrednosti. Predstavitev drugih presega namen tega sestavka.

Če se ne izvedejo korekcije knjigovodskih vrednosti na njihove poštene približke, se prevzema tveganje vključitve uporabljanih računovodskih usmeritev v pripravljeno odločitev. Vse spoznane razlike vplivajo na višino lastnega kapitala.

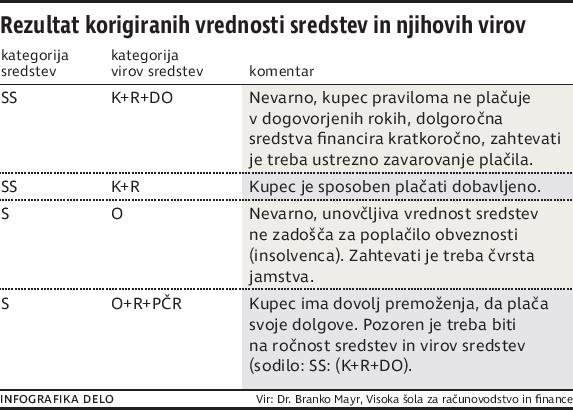

Korigirane vrednosti sredstev in njihovih virov primerjamo in rezultat pojasnimo na način, ki ga predstavljam v tabeli. K temu dodajam, da je treba biti pozoren na predpostavko delujočega podjetja in poštenost bilance. Področje analize nam daje še veliko možnosti. Njihov prikaz presega namen tega sestavka.

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.