Buffett je stavil za milijon in dobil dva milijona dolarjev

S koncem preteklega leta je minilo deset let, kar je Warren Buffett, legendarni vlagatelj z Wall Streeta, izzval srenjo aktivnih upravljavcev hedge skladov, s katerimi je sklenil stavo, da bo pasivno upravljan indeksni sklad v desetletju prekašal sklade aktivnih upravljavcev. Na začetku so se v tekmo bolje spustili aktivno upravljani hedge skladi, nato pa je Buffettov izbranec pometel s konkurenco in s koncem lanskega leta tudi uradno razglasil zmago.

Kako je bila stava sklenjena

Z donacijo Jeffa Bezosa, ustanovitelja Amazona (in najbogatejšega Zemljana) je neprofitna organizacija The Long Now Foundation začela projekt dolgoročnih stav, poimenovan Long Bets. Kdor je pripravljen svojo dolgoročno napoved podpreti s finančnim vložkom, prek njih poišče nasprotnika, ki napoveduje ravno obratno. Oba svoje besede podkrepita z denarjem, na koncu pa zmagovalec izbere, katera dobrodelna organizacija prejme zastavljena sredstva.

Tekmeca sta z nagradnim skladom dosegla boljši donos od vseh skladov, okrog katerih se je vrtela stava.

Na seznamu tako najdemo stave, kot so »do leta 2030 bodo običajni potniki potovali z letali brez človeške posadke« (to je napovedal Craig Mundie iz Microsofta, nasprotno pa trdi Eric Schmidt, direktor Googla, oziroma zdaj njegove materinske družbe Alphabet) in »vsaj ena oseba, ki je že živela leta 2000, bo še vedno med živimi leta 2150«, »do leta 2018 evro ne bo več valuta Nemčije, Francije in Italije« …

Prav prek te organizacije je svojo stavo sklenil tudi Warren Buffett, danes tretji najbogatejši človek na svetu. V letnem poročilu svoje družbe je leta 2005 opisal svoje slabo mnenje o aktivno upravljanih skladih: »Aktivno upravljani skladi z vsemi svojimi vrhunskimi profesionalnimi upravljavci bodo svojim strankam v obdobju nekaj let prinesli manj, kot bodo zaslužili amaterji, ki bodo vložili v indeksni sklad z nizkimi stroški in brez posebnega upravljanja (na primer v Vanguard Admiral Shares S&P 500 Index Fund).« Zapisal je še, da bodo v aktivno upravljanih skladih večino dobičkov požrle provizije in plačila takšnim in drugačnim strokovnjakom, ki bodo upravljali sklad, za vlagatelje pa bo ostalo bore malo.

Javno je vrgel rokavico – stavil bi pol milijona dolarjev, da nihče od profesionalnih upravljavcev ne more izbrati vsaj pet aktivno upravljanih hedge skladov, ki bi v nekem določenem daljšem obdobju prinesli vlagatelju v povprečju več kakor investicija v indeksni sklad, ki sledi osrednjemu ameriškemu borznemu indeksu S&P 500. Buffett je nekoliko cinično dejal, da je pričakoval velik naval upravljavcev, ki bodo želeli dokazati superiornost svojih skladov, za katere investitorje prepričujejo, naj vanje vložijo milijone dolarjev. A sledil je le zvok čričkov. Nikakršne vrste upravljavcev pred vrati, ki bi želeli zaslužiti s to stavo. Končno se je pojavil Ted Seides iz družbe Protégé Partners, ki je bil pripravljen zastaviti svojega pol milijona za milijonsko stavo. V Protégé Partners pravzaprav upravljajo sklade skladov, kar pomeni, da se sredstva, vložena v njihov sklad, razpršijo naprej na druge sklade. To zmanjša tveganje, hkrati pa je predstavljajo idealnega nasprotnika slavnemu milijarderju, saj večja razpršenost zagotavlja boljšo reprezentativnost. Če za primerjavo damo zelo preprost primer: hoteli bi oceniti, ali se vam izplača hoditi v igralnico igrati ruleto; če boste opazovali le enega igralca pri eni stavi, potem bodo ugotovitve zelo odvisne od sreče in naključja. Obratno pa bi z opazovanjem množice igralcev pri mnogih poskusih dobili precej bolj realno sliko o tem, kako dobičkonosna je ruleta.

Ob tem so skladi Protégé Partners kot skladi skladov idealni Buffettov nasprotnik tudi zaradi provizij; sklad, ki vlaga v druge sklade predstavlja dodatno raven upravljanja (in provizij). Kot naročeno za Buffetta, ki trdi, da več upravljanja ne prinese dodatnih koristi, temveč le dodatne stroške.

Logika starega mačka z Wall Streeta

Buffettova logika je zelo preprosta; pasivni investitorji, ki se preprosto peljejo skupaj s trgom, bodo po definiciji dosegli povprečne rezultate. Ker trg sestavljajo pasivni in aktivni investitorji, nam matematika pove, da mora tudi druga skupina kot celota doseči povprečen rezultat. Le da bodo med njimi zelo velike razlike. Hkrati jim bodo od doseženega precej odškrtnile tudi različne provizije in nagrade upravljavcem. To pomeni, da bo za končnega vlagatelja povprečno ostalo precej manj, če je vložil v aktivno upravljan sklad. Drži, da je tu ključna beseda povprečno in da bodo nekateri upravljavci trg precej premagali. A takšnih je malo in zelo težko je zmagovalce izbrati vnaprej kako drugače kot s srečno roko. Niti pretekli uspehi niso jamstvo za prihodnost.

Kako je potekala tekma

Prvo leto stave je bilo tik po začetku finančne krize in Buffettov izbrani indeksni sklad S&P 500 je zgrmel v globino in izgubil 37 odstotkov vrednosti. Njegovi tekmeci so se prav tako vsi po vrsti znašli v rdečih številkah, a so se kljub temu odrezali nekoliko bolje in v povprečju izgubili 23,9 odstotka. Naslednje leto se je na borzah začel bikovski trend, ki se nadaljuje vse do danes in pet hedge skladov, ki jih je izbral Buffettov nasprotnik Seides, je kmalu postalo le pikica v vzvratnem ogledalu.

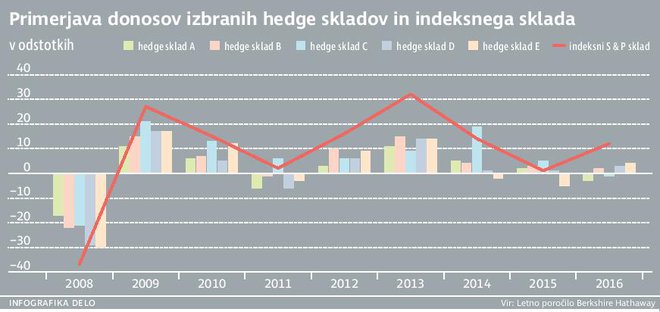

Po desetih letih je indeksni sklad dosegel povprečno letno rast v višini 7,1 odstotka, povprečje izbranih hedge skladov pa je bilo skromnih 2,1 odstotka na leto. Dosežki posameznih skladov so navedeni v tabeli, a prikazanih je le devet let – Seides ni javno povedal, katerih pet skladov je izbral, temveč je to zaupal le Buffettu – za zadnje leto posamičnih podatkov po hedge skladih še nista javno objavila.

Koliko so požrle provizije

Warren Buffett meni, da provizije pri hedge skladih napolnijo precej žepov, praznijo pa le tistega od investitorjev; v povprečju zaračunavajo dva odstotka na leto od sredstev v upravljanju ter poberejo 20 odstotkov letnega dobička (pri tem se gleda vsako leto posebej, kar pomeni, da jo upravljavci poberejo vsako leto, kadar dosežejo dobiček, tudi če so pred tem več let delali veliko izgubo). Skladi Protégé Partners kot skladi skladov zaračunavajo še dodatno letno provizijo v višini enega odstotka. Vse skupaj je po Buffettovi oceni požrlo 60 odstotkov dobička in naredilo glavnino razlike med njegovim zmagovalnim skladom in izgubarsko košarico hedge skladov.

Kako se je nagrada podvojila

Ker sta Buffett in Seides stavila, kateri način upravljanja sredstev je boljši, je zanimiv pogled na to, kako sta sama teh deset let upravljala sredstva, namenjena nagradi.

Po Buffettovi oceni so 60 odstotkov doseženega dobička pri hedge skladih požrle provizije.

Ko je bila stava sklenjena, sta vložila vsak 320.000 dolarjev v ameriške brezkuponske državne obveznice in predvidevala, da bodo leta 2018 vredne milijon dolarjev. A ker je izbruhnila finančna kriza in je FED znižal obrestno mero na rekordno nizkih 0,25 odstotka, je cena obveznic močno poskočila in Buffett ter Seides sta se odločila, da je to treba izkoristiti, in sta obveznice prodala. Njun naslednji korak se je prav tako izkazal za odličnega, je pa morda kar nekoliko hecen; denar od prodanih obveznic sta vložila v delnice Buffettovega podjetja Berkshire Hathaway – ali ni to na neki način že Seidesovo priznanje, da bolj zaupa Buffettovi presoji in investicijski strategiji kakor svojim skladom? Delnice, ki sta jih kupila, so danes vredne več kot 2,2 milijona dolarjev.

Kdo bo prejemnik nagrade?

Warren Buffett je prejemnika nagrade poiskal v rodni Omahi; izbral je neprofitno organizacijo Girls Inc, ki poskuša pomagati dekletom premagovati ekonomske in socialne ovire, s katerimi se srečujejo. Buffett je v preteklosti tej organizaciji namenil že več donacij, a tokratnih 2,2 milijona dolarjev bo res zajetna pomoč.

Če bi stavo dobil Ted Seides, bi šla nagrada v roke neprofitne organizacije Friends of Absolute Return for Kids, Inc, ki poskuša pomagati otrokom v stiski po vsem svetu.

Seidesov pogled

Razlika med Seidesovimi skladi in Buffettovim izbrancem je že kmalu po začetku tekme postala tako velika, da je Ted Seides še pred iztekom desetih let sam večkrat javno povedal, da priznava poraz. A je tudi dodal, da ne verjame, da bi se zgodovina še enkrat ponovila. Trdi, da kljub finančni krizi in začasnemu padcu borznih indeksov to še ni povsem streznilo vlagateljev, ki so – kljub izkušnji velikega padca – kmalu pozabili na tveganje in so pripravljeni plačati za delnice več, kot je smiselno. To se mora po njegovem mnenju prej ali slej končati in takrat naj bi se videlo, kako zelo upravičene so visoke provizije, ki ji zaračunavajo hedge skladi – takrat naj bi prinesli precej več kot pasivno investiranje. Seides zdaj tudi trdi, da ni šlo za pošteno primerjavo med aktivnim in pasivnim upravljanjem (čeprav tega ob nastanku stave vsaj javno ni omenjal). Trdi, da so se primerjale jabolka in hruške, saj tekmeca nista delovala na istem trgu. Buffett je stavil na ameriški borzni indeks, Seidesovi skladi pa so sredstva investirali globalno. In prav ta diverzifikacija je po njegovem mnenju večji vzrok za poraz kot provizije. Dodal je, da je pasivno investiranje trenutno stava na nadaljevanje bikovskega trenda, hedge skladi pa so stava na prihod medveda na trge. A po tej njegovi logiki in podatku, da so njegovi hedge skladi ob prejšnji krizi izgubljali vrednost (čeprav manj od celotnega trga), bi bilo za investitorje bolj smiselno na prihod medveda staviti na drugačne načine ali pa sredstva umakniti v manj tvegane instrumente.

Buffettov pogled

Buffettova interpretacija izida stave je drugačna. Po njegovem mnenju bi težko dejali, da je bilo minulo desetletje borzi posebej naklonjeno eni strani. Meni, da je bilo takšno okolje kot igra na nevtralnem terenu; bilo je povsem reprezentativno – hitra močna kriza in nato dolga rast. In izid je jasen; investitorji v indeksni sklad so si napolnili mošnjičke, prav tako visoko cenjeni profesionalni upravljavci hedge skladov, čeprav so za svoje investitorje dosegli precej manj, kot bi ti brez truda lahko dosegli sami na trgu.

Pojavil se je nov izzivalec

5 % na leto več je v povprečju prinesel Buffettov izbrani indeksni sklad od Seidesovih izbranih hedge skladov

Ob izteku stave je Warren Buffett javno dejal, da bi takoj še enkrat sklenil takšno stavo, in izrazil prepričanje, da bi tudi v naslednjih desetih letih preprost poceni indeksni sklad povsem »ubil« aktivno upravljane tekmece. In ni trajalo dolgo, da se je pojavil izzivalec, ki je pripravljen sprejeti novo stavo – Mark Yusko, ustanovitelj družbe Morgan Creek Capital Management. Toda Buffett se je nato naredil korak nazaj in se odločil, da stave ne bo sprejel. Trdi, da je tudi tokrat enako močno prepričan v izide morebitne stave, kot je bil pred desetimi leti, a dodaja, da je vendarle star 87 let in da res ne vidi, kako bi pri 97 letih komentiral in interpretiral izide.

Yuskov pogled

Yusko trdi, da je z njegovega vidika zdaj idealen trenutek za takšno stavo; borzni indeksi so na rekordno visokih ravneh in to je pravi čas, da se vloži v hedge sklade. Razočaran je, da Warren Buffett noče skleniti nove stave, in pravi, da upa na kakšno drugo ikono iz investitorskega sveta, ki bi morda upala staviti na indeksni sklad za naslednje desetletje. Yusko meni, da bi bilo dobro ohraniti zanimanje javnosti za razpravo o smiselnosti pasivnega ali aktivnega investiranja. Prepričan je, da bi se v prihodnjem desetletju stava obrnila drugače.

A tudi če Yusko ne bo našel nasprotnika za novo stavo, bo prav lahko kar sam javno izbral pet hedge skladov, na katere stavi za naslednje desetletje. Medijem ne bo težko čez deset let primerjati dosežkov njegovih izbrancev z dosežkom indeksa S & P 500 ali indeksnega sklada, ki mu sledi.

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.