Borzni komentar: Inflacija in delniški trgi

Mnenje, da smo v obdobju rastočih cen dobrin, tli že nekaj časa, na začetku letošnjega leta pa ga je okrepila rast donosnosti dolgoročnih obveznic. Kritična masa vlagateljev podobnega mnenja se je oblikovala z objavo podatka o rasti urne postavke dela v ZDA. Rast le-te je januarja znašala 2,9 odstotka na letni ravni, kar je bilo več od pričakovanj (2,6 odstotka), predvsem pa je predstavljala manjkajoči kamenček v inflacijskem mozaiku.

Rastoče urne postavke (beri: plače) naj bi bile odsev razmer, v katerih pomanjkanje delovne sile začne pozitivno vplivati na stopnjo rasti cen. K prepričanju, da je šibka inflacija za nami, je svoje dodal tudi predsednik ZDA Donald Trump z obljubami o infrastrukturnih projektih, ki naj bi z gospodarskim zagonom delovali inflatorno. A preden sprejmemo mnenje o rasti inflacije, preverimo, kje natančno je trenutno inflacija in kakšna so pričakovanja, še bolj pa nas zanima, kakšne posledice lahko pričakujejo vlagatelji v delnice.

Nekateri poudarjajo, da nadpovprečne ravni inflacije povečujejo negotovost poslovanja podjetij, spet drugi v višji inflaciji vidijo možnost podjetij za zviševanje cen svojih izdelkov.

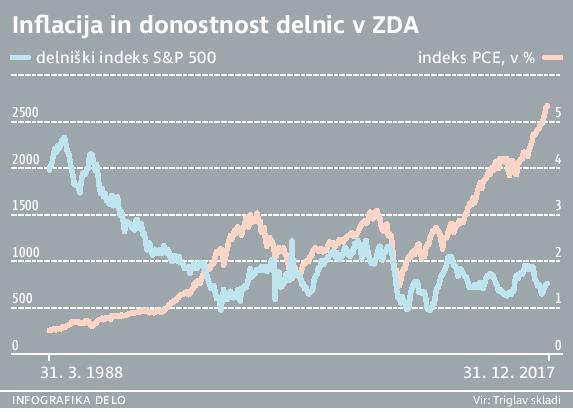

Sedanja raven inflacije v ZDA (merjena z indeksom CPI) znaša okoli dva odstotka, medtem ko priljubljenejša mera stopnje rasti cen, indeks PCE (angl. »personal consumption expenditure«), znaša le 1,8 odstotka. Če iz obeh indeksov izločimo dobrine z bolj nihajočimi cenami, se ravni znižata za okoli dve desetinki odstotka.

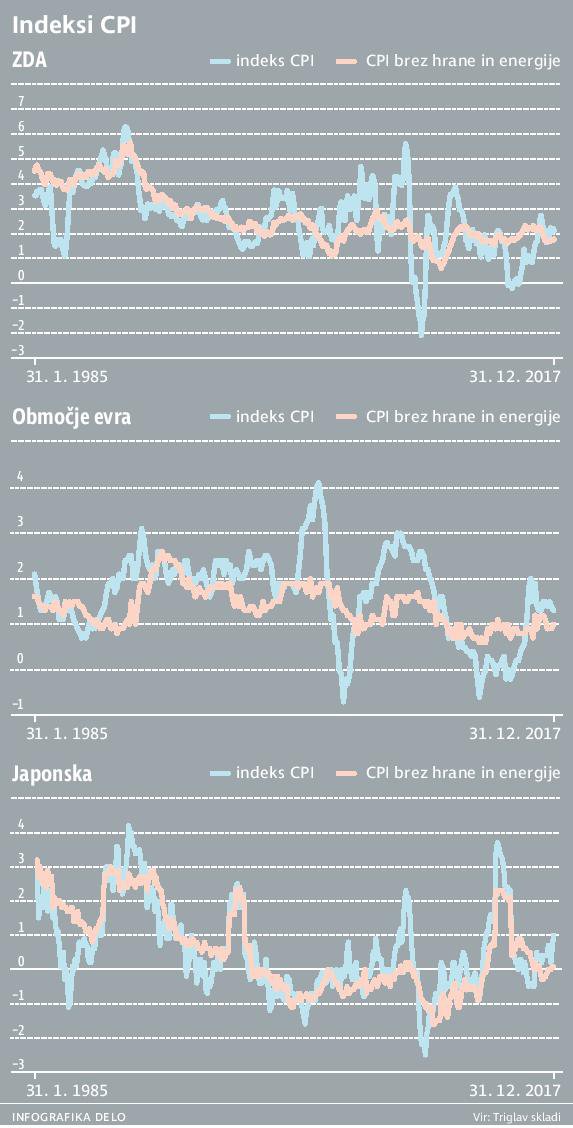

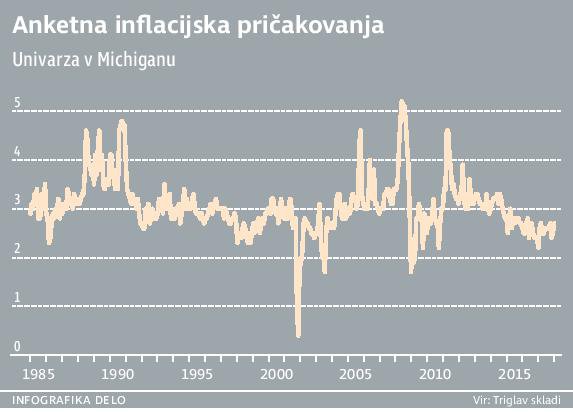

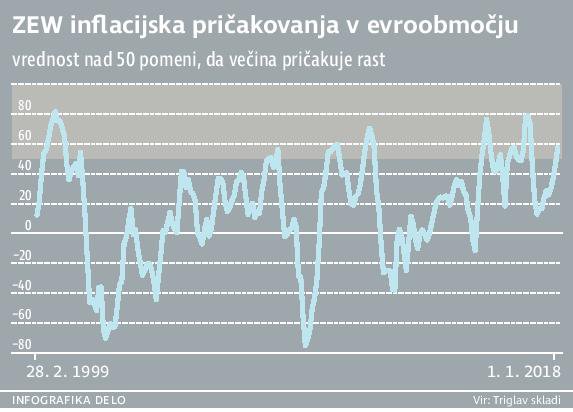

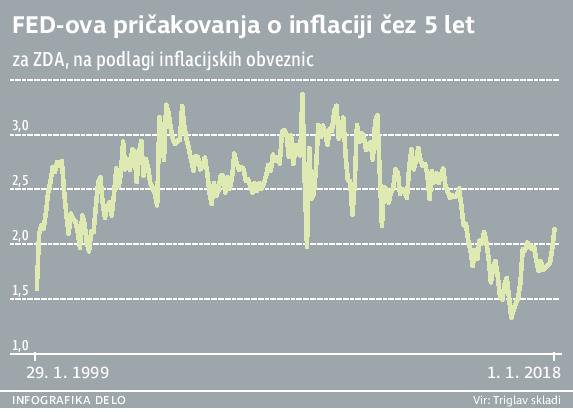

Trend indeksa CPI je od leta 2015 rastoč, če pa izločimo vpliv hrane in energije, inflacija od maja 2017 stagnira. Podoben vzorec najdemo tudi v evroobmočju in na Japonskem, kjer so stopnje rasti cen še nekoliko nižje. Sedanje številke torej ne kažejo niti visokih ravni inflacije niti pretirano rastočih trendov. Obstajajo tudi tako imenovana inflacijska pričakovanja, s katerimi lahko ocenimo prihodnje gibanje rasti cen. Tržna pričakovanja v ZDA, izračunana na podlagi razlike v donosnosti navadnih in inflacijskih državnih obveznic, kažejo na rast inflacije, ki jo vlagatelji pričakujejo čez pet let, a je treba omenjeno rast razumeti v kontekstu precej nizke osnove iz preteklih let. Anketna pričakovanja, ki jih meri Univerza v Michiganu, po drugi strani do decembra lani niso zaznala pomembnejših sprememb v pričakovanjih anketirancev.

Mnenja o vplivu inflacije na delnice so različna. Nekateri poudarjajo, da nadpovprečne ravni inflacije povečujejo negotovost poslovanja podjetij, spet drugi v višji inflaciji vidijo možnost podjetij za zviševanje cen svojih izdelkov. Dejanske korelacije med inflacijo in mesečno donosnostjo indeksa S & P 500 v obdobju od leta 1996 do danes (to je v obdobju nižje inflacije) pa ni.

Pri oblikovanju mnenja o inflaciji ne pozabimo centralnih bank. Pred mesecem dni sem omenjal, da guvernerji inflacijo pričakujejo kot Beckettovega Godota, razmišljanja o trajno nizki inflaciji pa so šla celo tako daleč, da se v ZDA poigravajo z idejo spreminjanja svojih poslanstev (mandatov). Sedanje napovedi Feda in ECB za leti 2018 in 2019 kažejo na nadaljevanje nizke stopnje rasti cen. V ZDA naj bi inflacija sicer zrasla, v evroobmočju pa ECB za letos napoveduje celo nižjo inflacijo, kot je ta bila leta 2017.

Krepitev inflacije torej lahko pričakujemo, tezam o nadpovprečnih rasteh pa bi se izogibal. En podatek o višjem urnem zaslužku, ki bi se lahko izkazal za enkratni pojav, še ne signalizira ostre spremembe dolgoročnega trenda. Še posebno pa bi bil zadržan do mnenj, ki v inflaciji vidijo tveganja za delnice.

Mag. Gorazd Belavič, CFA, direktor sektorja za analize, Triglav Skladi

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.