ZDA mirijo trge, medtem ko Kitajska plaši svoja podjetja

V avgustu, ki je na kapitalskih trgih potekal dokaj umirjeno, so delniški tečaji povečini zrasli. Razen pri kitajskih delnicah pa večjih zdrsov nismo doživeli.

Odpri galerijo

Tokrat je stanje evropskih delnic nekoliko slabše; v povprečju so pridobile 2,2 odstotka (EUR). FOTO: Shutterstock

V avgustu, ki je na kapitalskih trgih potekal dokaj umirjeno, so delniški tečaji povečini zrasli. Razen pri kitajskih delnicah pa večjih zdrsov nismo doživeli.

Tako je bila pozornost vlagateljev usmerjena predvsem v Kitajsko. Tamkajšnji regulatorji so namreč v avgustu še dodatno zaostrili pogoje in razmere, v katerih delujejo kitajska podjetja. Glavna tarča regulatorjev so podjetja, ki upravljajo s spletnimi platformami. Po mnenju kitajskih oblasti imajo upravljavci spletnih platform dostop do ogromne količine osebnih podatkov, ki jih lahko izrabljajo v nepoštene in pridobitne namene. Posledično družbeni in gospodarski vpliv teh podjetij narašča, česar pa si kitajske oblasti ne želijo. To ni v duhu vrednot Kitajske, ki je še vedno komunistična družba, in škodi kitajskemu prebivalstvu. Zato so se odločili, da tem podjetjem stopijo na prste in sprejmejo ukrepe, ki omejujejo njihovo delovanje.

Ti ukrepi pa seveda negativno vplivajo na delovanje in prihodnost marsikaterega podjetja, da ne rečemo kar celotnih sektorjev. Kar se je začelo s podjetji tehnološkega sektorja, se nadaljuje z izobraževalnim sektorjem in sektorjem oskrbe prebivalstva s hrano. Razmišljajo pa tudi o omejitvah podjetij nepremičninskega sektorja. Podjetja v nekaterih sektorjih naj bi torej postala nekakšne združbe, delujoče na neprofitni osnovi, kakor gre razumeti želje kitajskih oblasti. Kot se spominjamo, so spomladi največjemu spletnemu trgovcu Alibaba zaradi monopolnega obnašanja naložile največjo denarno kazen v zgodovini; kar 2,75 milijarde ameriških dolarjev.

Vlagatelje v kitajska podjetja torej skrbi predvsem to, da v tem primeru, kot je razumeti, ne gre za nekakšne enkratne akcije, ki so jih kitajske oblasti v zgodovini že nekajkrat izvedle, ampak dolgoročen večleten proces spreminjanja regulative in sprejemanja ukrepov za zaščito kitajske družbe pred izkoriščanjem velekapitala in ohranitev tradicionalnih kitajskih vrednot. To seveda pomeni, da ukrepov nikakor še ni konec, kar so dali regulatorji v izjavah v mesecu avgustu jasno vedeti.

Dne, 1. julija letos, je Kitajska praznovala 100-letnico ustanovitve kitajske komunistične partije in verjeti je, da ta mejnik vpliva tudi na mišljenje kitajskih oblasti, da želi preobraziti kitajsko ekonomijo, ki po njihovem mnenju ne gre v pravo smer in ne služi kitajskemu ljudstvu.

Kot vemo, kapitalski trgi ne marajo negotovosti, zato je v zadnjem obdobju prišlo do velikega odliva kapitala s kitajskih borz, kar je negativno vplivalo na celotne trge v razvoju. Borzni indeks Hang Seng je tako v zadnjih dveh mesecih izgubil več kot 15 odstotkov vrednosti. Je pa to lahko tudi dobra nakupna priložnost za pogumnejše.

Skrb vzbujajoče sta tudi hitro slabšanje epidemiološke slike večine držav in napovedi o četrtem valu epidemije. Statistični podatki kažejo, da je v zadnjem mesecu hitro okrevanje gospodarskih sektorjev, kot so hotelirstvo in turizem, letalsko prevozništvo pa tudi oddajanje poslovnih prostorov zaradi strahu pred četrtim valom epidemije izgubilo zagon. Tako so jesenske rezervacije za letalske prevoze in nastanitve v hotelih znatno upadle pa tudi napovedi delodajalcev o novem zaposlovanju za letošnjo jesen niso najboljše. Očitno napovedani četrti val epidemije že prinaša posledice.

Tudi nekatere slabše napovedi za prihodnost niso povzročile občutnejših padcev delniških tečajev. Te so namreč preprečili kupci, ki so se hitro pojavili in pokupili padajoče delnice ter tako izkoristili ugodnejše cene za dopolnitev svojih portfeljev (buying the dip). Prostega kapitala za investiranje, ki čaka na ugodne priložnosti, je na trgih očitno še precej.

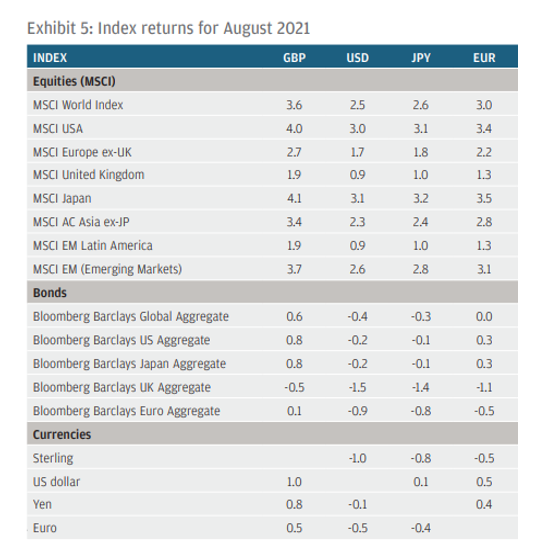

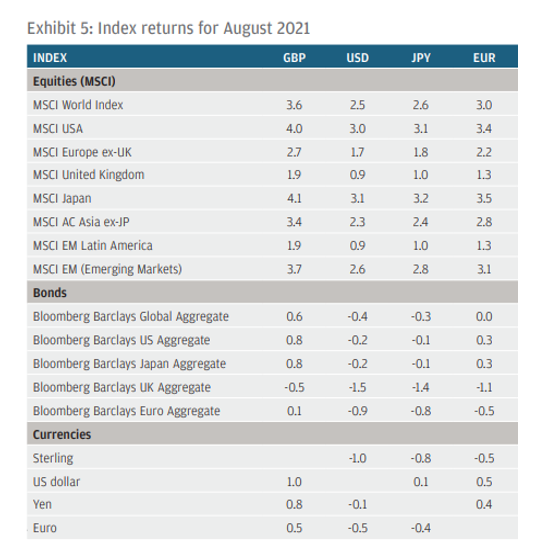

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v avgustu pridobil odličnih 3 odstotkov, merjeno v EUR, kot je razvidno iz spodnje tabele. Sicer so avgustovski zmagovalci japonske delnice. V povprečju so pridobile 3,5 odstotkov (EUR). Ameriške delnice so, tradicionalno dobro, zrasle v povprečju za 3,4 odstotka (EUR). Odlično gre tudi globalnim trgom v razvoju, njihov indeks je pridobil 3,1 odstotka (EUR). Tokrat je stanje evropskih delnic nekoliko slabše; v povprečju so pridobile 2,2 odstotka (EUR).

Obveznice so ta mesec negativne, indeks evropskih obveznic je tako zdrsnil za 0,5 odstotka.

Ameriški dolar je napram evru pridobil 0,5 odstotka.

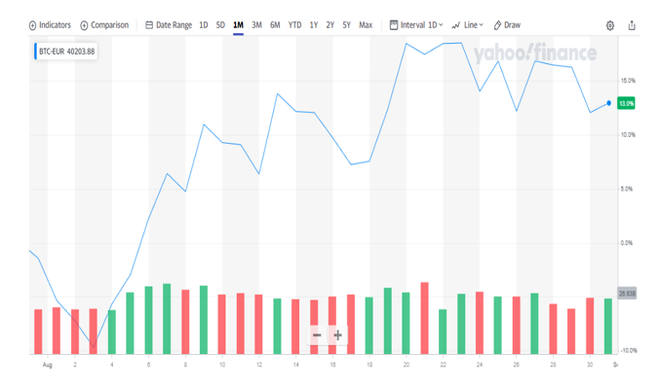

Kripto valute so v mesecu avgustu nadaljevale pot navzgor. Očitno gre za bolj dolgoročen in stabilen trend okrevanja kripto trga.

Tako je Bitcoin v mesecu avgustu pridobil več kot 13 odstotkov vrednosti, merjeno v EUR, kot je razvidno tudi iz spodnjega grafa.

Za slovenske vlagatelje v kriptovalute pa je pomembna informacija, da je v pripravi zakon o obdavčitvi pri prodaji kriptovalut. Najnovejša verzija predloga zakona daje davčnemu zavezancu izbiro:

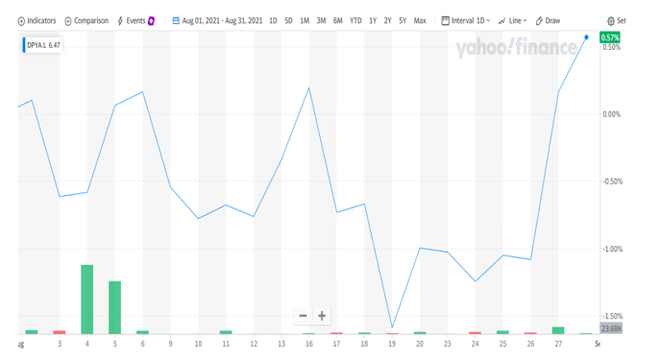

Delnice podjetij globalnega nepremičninskega sektorja za razliko od prejšnjih mesecev letošnjega leta v avgustu niso zabeležile visoke rasti. Razloge gre po mnenju analitikov iskati v možnem četrtem valu epidemije in posledično manjših potrebah po najemu poslovnih prostorov. Naj spomnimo; ta sektor je med epidemijo utrpel velike izgube, zato je umirjanje rasti nekoliko pričakovano. V avgustu je pridobil eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, manj kot odstotek vrednosti.

V kakšnem stanju pa je trenutno največja svetovna ekonomija, ki izdatno vpliva na dogajanje na svetovnih kapitalskih trgih? Zakaj je stanje ekonomije v ZDA tako pomembno? Na podlagi teh podatkov namreč Ameriška centralna banka (FED) sprejema odločitve o nadaljnji politiki obrestnih mer in stopnji odkupa državnih in hipotekarnih obveznic. To pa je ključno za gibanje tečajev na globalnih kapitalskih trgih v prihodnosti.

Stopnja rasti inflacije se je v mesecu juliju v ZDA nekoliko umirila, prirastek je znašal 0,5 odstotka, na letni ravni pa je bila stopnja inflacije 5,4-odstotna, kot kažejo statistični podatki. To lahko pomeni, da se je nakupna evforija potrošnikov nekoliko polegla in imajo prav tisti, ki povišano inflacijo označujejo za bolj prehodne narave.

Stopnja nezaposlenosti se je v juliju zopet nekoliko zmanjšala. Trenutno znaša 5,4 odstotka, kar je spodbudno za gospodarske napovedi.

Rast potrošnje prebivalstva (consumer spending) se je v juliju prav tako nekoliko znižala. Znašala je 0,3 odstotka. Če upoštevamo, da zavzema potrošnja prebivalstva kar 70 odstotkov ameriškega BDP-ja, so se posledično tudi napovedi ameriške gospodarske rasti nekoliko znižale. Analitiki ta padec rasti potrošnje v večji meri pripisujejo nezmožnosti dobav avtomobilskih tovarn, pa naj se sliši še tako neverjetno. Avtomobilske tovarne imajo namreč težave z dobavo sestavnih delov, gre predvsem za elektronska vezja iz jugovzhodne Azije, zato dobava novih avtomobilov ne sledi povpraševanju.

Nekoliko zaskrbljujoče je, da je tudi indeks razpoloženja potrošnikov (consumer sentiment index) v mesecu juliju nepričakovano upadel na najnižjo vrednost v zadnjih petih mesecih. Ta indeks odraža zadovoljstvo ljudi z njihovim finančnim stanjem, zdravjem ekonomije in pričakovanjem v zvezi z dolgoročno gospodarsko rastjo ter je močno koreliran s planirano potrošnjo prebivalstva v naslednjih mesecih.

Kot kažejo trenutne razmere, največja nevarnost preži s strani zelo verjetnega četrtega vala epidemije in slabšanja globalne epidemiološke slike. Vse posledice oziroma obseg ukrepov je v tem trenutku nemogoče napovedati. Vse je odvisno od razvoja dogodkov in verjetno tudi od precepljenosti prebivalstva, k čemer nas ves čas spodbuja zdravstveni sektor. Ponovna uvedba omejitvenih ukrepov bi tako močno udarila predvsem tiste gospodarske sektorje, ki so najbolj trpeli že ves čas epidemije in se še vedno niso pobrali.

Nadaljnja politika in akcije Ameriške centralne banke (FED) v zvezi z obrestnimi merami in zmanjševanjem odkupa državnih in hipotekarnih obveznic, ki bi se po mnenju predstavnikov FED-a lahko začelo že v letošnjem letu. Kakršnekoli nepričakovane akcije in spremembe izven pričakovanja finančnih trgov bi lahko resno zamajala stabilnost delniških tečajev. Nedavno pa je predsednik FED-a Jerome Powell v svojem govoru s precej pomirjujočim tonom začasno pomiril trge. Nepričakovanih akcij in sprememb zaenkrat ni pričakovati.

Pa seveda kitajski regulatorji. Vseh njihovih želja v zvezi s preobrazbo kitajske ekonomije in omejitev podjetij glede ustvarjanja dobička verjetno ne bo mogoče uresničiti. S tem bi lahko zadušili tudi gospodarsko rast in razvoj. Tega se kitajske oblasti zagotovo zavedajo. Nikakor pa jih ne gre podcenjevati.

Ameriški regulator za vrednostne papirje SEC je uvedel nova pravila za kitajska podjetja v ZDA. SEC je začel namreč od kitajskih podjetij, ki želijo kotirati na ameriških borzah, zahtevati nova razkritja in globlji vpogled v delovanje teh družb z namenom, da bi vlagatelji postali bolj seznanjeni s tveganji investiranja v kitajska podjetja. To bi seveda lahko imelo določene posledice in bi lahko vplivalo na vrednotenja teh podjetij na ameriških borzah, kar se sicer že dogaja.

Tako bo jesen za vlagatelje kar pestra. Zaenkrat visoka likvidnost na trgih, optimizem vlagateljev in kupci delnic po padcih še uspevajo vzdrževati visok nivo delniških tečajev, vprašanje pa je, kako dolgo jim bo to uspevalo.

Zato je sedaj pravi čas, da poskrbimo za svoje portfelje. Delniški naložbeni razred še vedno raste bolj kot ostale naložbe, razkorak med deleži posameznih naložbenih razredov v naših portfeljih je tako vse večji. Posledično tveganost portfeljev narašča. Vprašanje je, če je še v skladu z našo naložbeno strategijo in cilji, ki smo si jih zastavili. Naj nas pohlep ne zaslepi, stvari se lahko hitro obrnejo.

Tako je bila pozornost vlagateljev usmerjena predvsem v Kitajsko. Tamkajšnji regulatorji so namreč v avgustu še dodatno zaostrili pogoje in razmere, v katerih delujejo kitajska podjetja. Glavna tarča regulatorjev so podjetja, ki upravljajo s spletnimi platformami. Po mnenju kitajskih oblasti imajo upravljavci spletnih platform dostop do ogromne količine osebnih podatkov, ki jih lahko izrabljajo v nepoštene in pridobitne namene. Posledično družbeni in gospodarski vpliv teh podjetij narašča, česar pa si kitajske oblasti ne želijo. To ni v duhu vrednot Kitajske, ki je še vedno komunistična družba, in škodi kitajskemu prebivalstvu. Zato so se odločili, da tem podjetjem stopijo na prste in sprejmejo ukrepe, ki omejujejo njihovo delovanje.

Ti ukrepi pa seveda negativno vplivajo na delovanje in prihodnost marsikaterega podjetja, da ne rečemo kar celotnih sektorjev. Kar se je začelo s podjetji tehnološkega sektorja, se nadaljuje z izobraževalnim sektorjem in sektorjem oskrbe prebivalstva s hrano. Razmišljajo pa tudi o omejitvah podjetij nepremičninskega sektorja. Podjetja v nekaterih sektorjih naj bi torej postala nekakšne združbe, delujoče na neprofitni osnovi, kakor gre razumeti želje kitajskih oblasti. Kot se spominjamo, so spomladi največjemu spletnemu trgovcu Alibaba zaradi monopolnega obnašanja naložile največjo denarno kazen v zgodovini; kar 2,75 milijarde ameriških dolarjev.

Vlagatelje skrbi, da gre za dolgoročen proces

Vlagatelje v kitajska podjetja torej skrbi predvsem to, da v tem primeru, kot je razumeti, ne gre za nekakšne enkratne akcije, ki so jih kitajske oblasti v zgodovini že nekajkrat izvedle, ampak dolgoročen večleten proces spreminjanja regulative in sprejemanja ukrepov za zaščito kitajske družbe pred izkoriščanjem velekapitala in ohranitev tradicionalnih kitajskih vrednot. To seveda pomeni, da ukrepov nikakor še ni konec, kar so dali regulatorji v izjavah v mesecu avgustu jasno vedeti.

Dne, 1. julija letos, je Kitajska praznovala 100-letnico ustanovitve kitajske komunistične partije in verjeti je, da ta mejnik vpliva tudi na mišljenje kitajskih oblasti, da želi preobraziti kitajsko ekonomijo, ki po njihovem mnenju ne gre v pravo smer in ne služi kitajskemu ljudstvu.

Kot vemo, kapitalski trgi ne marajo negotovosti, zato je v zadnjem obdobju prišlo do velikega odliva kapitala s kitajskih borz, kar je negativno vplivalo na celotne trge v razvoju. Borzni indeks Hang Seng je tako v zadnjih dveh mesecih izgubil več kot 15 odstotkov vrednosti. Je pa to lahko tudi dobra nakupna priložnost za pogumnejše.

Skrb vzbujajoče sta tudi hitro slabšanje epidemiološke slike večine držav in napovedi o četrtem valu epidemije. Statistični podatki kažejo, da je v zadnjem mesecu hitro okrevanje gospodarskih sektorjev, kot so hotelirstvo in turizem, letalsko prevozništvo pa tudi oddajanje poslovnih prostorov zaradi strahu pred četrtim valom epidemije izgubilo zagon. Tako so jesenske rezervacije za letalske prevoze in nastanitve v hotelih znatno upadle pa tudi napovedi delodajalcev o novem zaposlovanju za letošnjo jesen niso najboljše. Očitno napovedani četrti val epidemije že prinaša posledice.

Tudi nekatere slabše napovedi za prihodnost niso povzročile občutnejših padcev delniških tečajev. Te so namreč preprečili kupci, ki so se hitro pojavili in pokupili padajoče delnice ter tako izkoristili ugodnejše cene za dopolnitev svojih portfeljev (buying the dip). Prostega kapitala za investiranje, ki čaka na ugodne priložnosti, je na trgih očitno še precej.

Kako je šlo delnicam in obveznicam?

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v avgustu pridobil odličnih 3 odstotkov, merjeno v EUR, kot je razvidno iz spodnje tabele. Sicer so avgustovski zmagovalci japonske delnice. V povprečju so pridobile 3,5 odstotkov (EUR). Ameriške delnice so, tradicionalno dobro, zrasle v povprečju za 3,4 odstotka (EUR). Odlično gre tudi globalnim trgom v razvoju, njihov indeks je pridobil 3,1 odstotka (EUR). Tokrat je stanje evropskih delnic nekoliko slabše; v povprečju so pridobile 2,2 odstotka (EUR).

Obveznice so ta mesec negativne, indeks evropskih obveznic je tako zdrsnil za 0,5 odstotka.

Ameriški dolar je napram evru pridobil 0,5 odstotka.

Vir: JP Morgan Review of markets over August 2021

Obeta se obdavčitev kriptovalut

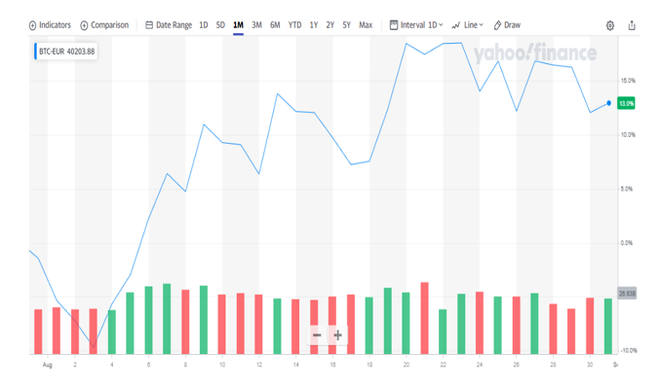

Kripto valute so v mesecu avgustu nadaljevale pot navzgor. Očitno gre za bolj dolgoročen in stabilen trend okrevanja kripto trga.

Tako je Bitcoin v mesecu avgustu pridobil več kot 13 odstotkov vrednosti, merjeno v EUR, kot je razvidno tudi iz spodnjega grafa.

Za slovenske vlagatelje v kriptovalute pa je pomembna informacija, da je v pripravi zakon o obdavčitvi pri prodaji kriptovalut. Najnovejša verzija predloga zakona daje davčnemu zavezancu izbiro:

- obdavčitev celotnega prodajnega zneska po enotni davčni stopnji 10 odstotkov, ne glede na to, ali ste s prodajo ustvarili dobiček ali izgubo. Določili so tudi mejni znesek, do katerega ne bo treba niti prijaviti niti plačati davka od unovčenja virtualnih valut oziroma od z njimi ustvarjenega dobička. Ta mejni znesek bi znašal 15.000 evrov v koledarskem letu.

- obdavčitev pri prodaji doseženega dobička po stopnji 25 odstotkov.

Bitcoin. Vir: Yahoo

Nepremičninski trg se umirja

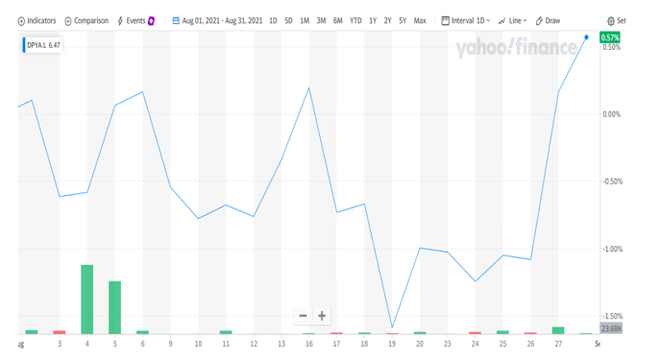

Delnice podjetij globalnega nepremičninskega sektorja za razliko od prejšnjih mesecev letošnjega leta v avgustu niso zabeležile visoke rasti. Razloge gre po mnenju analitikov iskati v možnem četrtem valu epidemije in posledično manjših potrebah po najemu poslovnih prostorov. Naj spomnimo; ta sektor je med epidemijo utrpel velike izgube, zato je umirjanje rasti nekoliko pričakovano. V avgustu je pridobil eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, manj kot odstotek vrednosti.

Vir:Yahoo

V kakšnem stanju pa je trenutno največja svetovna ekonomija, ki izdatno vpliva na dogajanje na svetovnih kapitalskih trgih? Zakaj je stanje ekonomije v ZDA tako pomembno? Na podlagi teh podatkov namreč Ameriška centralna banka (FED) sprejema odločitve o nadaljnji politiki obrestnih mer in stopnji odkupa državnih in hipotekarnih obveznic. To pa je ključno za gibanje tečajev na globalnih kapitalskih trgih v prihodnosti.

Stopnja rasti inflacije se je v mesecu juliju v ZDA nekoliko umirila, prirastek je znašal 0,5 odstotka, na letni ravni pa je bila stopnja inflacije 5,4-odstotna, kot kažejo statistični podatki. To lahko pomeni, da se je nakupna evforija potrošnikov nekoliko polegla in imajo prav tisti, ki povišano inflacijo označujejo za bolj prehodne narave.

Stopnja nezaposlenosti se je v juliju zopet nekoliko zmanjšala. Trenutno znaša 5,4 odstotka, kar je spodbudno za gospodarske napovedi.

Rast potrošnje prebivalstva (consumer spending) se je v juliju prav tako nekoliko znižala. Znašala je 0,3 odstotka. Če upoštevamo, da zavzema potrošnja prebivalstva kar 70 odstotkov ameriškega BDP-ja, so se posledično tudi napovedi ameriške gospodarske rasti nekoliko znižale. Analitiki ta padec rasti potrošnje v večji meri pripisujejo nezmožnosti dobav avtomobilskih tovarn, pa naj se sliši še tako neverjetno. Avtomobilske tovarne imajo namreč težave z dobavo sestavnih delov, gre predvsem za elektronska vezja iz jugovzhodne Azije, zato dobava novih avtomobilov ne sledi povpraševanju.

Nekoliko zaskrbljujoče je, da je tudi indeks razpoloženja potrošnikov (consumer sentiment index) v mesecu juliju nepričakovano upadel na najnižjo vrednost v zadnjih petih mesecih. Ta indeks odraža zadovoljstvo ljudi z njihovim finančnim stanjem, zdravjem ekonomije in pričakovanjem v zvezi z dolgoročno gospodarsko rastjo ter je močno koreliran s planirano potrošnjo prebivalstva v naslednjih mesecih.

Kakšna so pričakovanja za prihodnost?

Kot kažejo trenutne razmere, največja nevarnost preži s strani zelo verjetnega četrtega vala epidemije in slabšanja globalne epidemiološke slike. Vse posledice oziroma obseg ukrepov je v tem trenutku nemogoče napovedati. Vse je odvisno od razvoja dogodkov in verjetno tudi od precepljenosti prebivalstva, k čemer nas ves čas spodbuja zdravstveni sektor. Ponovna uvedba omejitvenih ukrepov bi tako močno udarila predvsem tiste gospodarske sektorje, ki so najbolj trpeli že ves čas epidemije in se še vedno niso pobrali.

Nadaljnja politika in akcije Ameriške centralne banke (FED) v zvezi z obrestnimi merami in zmanjševanjem odkupa državnih in hipotekarnih obveznic, ki bi se po mnenju predstavnikov FED-a lahko začelo že v letošnjem letu. Kakršnekoli nepričakovane akcije in spremembe izven pričakovanja finančnih trgov bi lahko resno zamajala stabilnost delniških tečajev. Nedavno pa je predsednik FED-a Jerome Powell v svojem govoru s precej pomirjujočim tonom začasno pomiril trge. Nepričakovanih akcij in sprememb zaenkrat ni pričakovati.

Pa seveda kitajski regulatorji. Vseh njihovih želja v zvezi s preobrazbo kitajske ekonomije in omejitev podjetij glede ustvarjanja dobička verjetno ne bo mogoče uresničiti. S tem bi lahko zadušili tudi gospodarsko rast in razvoj. Tega se kitajske oblasti zagotovo zavedajo. Nikakor pa jih ne gre podcenjevati.

Ameriški regulator za vrednostne papirje SEC je uvedel nova pravila za kitajska podjetja v ZDA. SEC je začel namreč od kitajskih podjetij, ki želijo kotirati na ameriških borzah, zahtevati nova razkritja in globlji vpogled v delovanje teh družb z namenom, da bi vlagatelji postali bolj seznanjeni s tveganji investiranja v kitajska podjetja. To bi seveda lahko imelo določene posledice in bi lahko vplivalo na vrednotenja teh podjetij na ameriških borzah, kar se sicer že dogaja.

Tako bo jesen za vlagatelje kar pestra. Zaenkrat visoka likvidnost na trgih, optimizem vlagateljev in kupci delnic po padcih še uspevajo vzdrževati visok nivo delniških tečajev, vprašanje pa je, kako dolgo jim bo to uspevalo.

Zato je sedaj pravi čas, da poskrbimo za svoje portfelje. Delniški naložbeni razred še vedno raste bolj kot ostale naložbe, razkorak med deleži posameznih naložbenih razredov v naših portfeljih je tako vse večji. Posledično tveganost portfeljev narašča. Vprašanje je, če je še v skladu z našo naložbeno strategijo in cilji, ki smo si jih zastavili. Naj nas pohlep ne zaslepi, stvari se lahko hitro obrnejo.

Več iz rubrike

Spremembe pri omrežnini: tarife bodo sprva cenejše, časovni bloki drugačni

Glavne spremembe se nanašajo na določitev časovnih blokov, postopno podražitev tarife za najdražji časovni blok in določitev dogovorjene moči.

Posredna distribucija – pametnejši nakup za sodobna podjetja in javno upravo

Podatki podjetja Forscope kažejo, da so številne javne institucije po vsej srednji in vzhodni Evropi že uporabile model posredne distribucije programske opreme.

Zadnje novice

Ne spreglejte

Kar 2,5 %* letno? Redkost na slovenskem trgu, ki jo morate izkoristiti

AKTUALNO

Kam trenutno vlagajo denar najbolj izkušeni vlagatelji?

AKTUALNO

Umetna inteligenca bo oglaševanje obrnila na glavo

AKTUALNO

Spremembe pri omrežnini: tarife bodo sprva cenejše, časovni bloki drugačni

AKTUALNO