V pričakovanju ECB in Feda

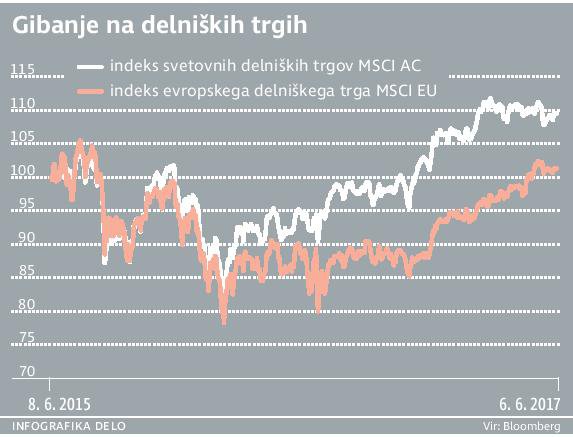

V določenih panogah so na rekordnih ravneh tudi dobičkonosnosti podjetij, ki se bodo v prihodnje verjetno znižale, predvsem zaradi pritiskov s trga dela. V ZDA se zaposlovalci spopadajo z dejansko polno zaposlenostjo, tudi v Evropi trg dela opazno okreva.

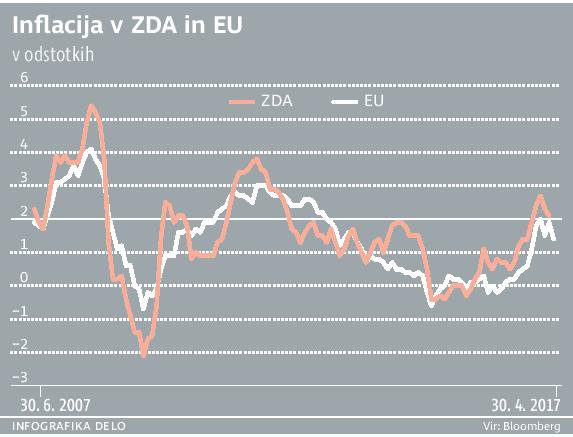

Ameriška centralna banka je marca pričakovano zvišala referenčno obrestno mero, hkrati pa napovedala možnost, da se del zapadlih glavnic obveznic, pridobljenih v programu kvantitativnega sproščanja, ne bo več reinvestiral. Kapitalski trgi junijskemu zvišanju obrestnih mer v ZDA pripisujejo kar 75-odstotno verjetnost, čeprav inflacija ni na ciljnih ravneh. Prav to pa nekoliko znižuje verjetnost nadaljnjih dvigov obrestnih mer. Do konca leta se pričakujeta še dva dviga, na začetku leta 2018 pa se pričakuje, da bo Fed začel zniževati svoje bilančne vsote, ki znašajo že okoli 4,3 milijarde ameriških dolarjev. Seveda je vse odvisno od razmer v ekonomiji ter predvsem inflacijskih podatkov in trga dela, vendar so ZDA kljub nekoliko »mehkejšim« inflacijskih in makroekonomskim podatkom trdneje na poti zategovanja finančnih pogojev kot Evropa. Po mnenju analitikov bi zgolj precejšnje poslabšanje razmer to preprečilo.

Kot sem že pisala, letos ne pričakujemo, da bo Evropska centralna banka (ECB) zvišala obrestne mere, kljub dobrim makroekonomskim podatkom. Ti kažejo, da bo gospodarska aktivnost letos boljša od prej pričakovane ter da gospodarstva okrevajo. Trenutni anketni podatki analitske hiše Markit za drugo četrtletje 2017 nakazujejo rast BDP v višini 0,7 odstotka, pričakovanja pa so se dvignila. Izrazito okrevanje je, glede na podatke Markita, mogoče opaziti tudi na trgu dela, in to ne zgolj v najbolje stoječi evropski državi Nemčiji, ampak tudi v Franciji, Italiji in Španiji. Kljub temu se je Mario Draghi, predsednik ECB, do zdaj zelo trudil, da zniža pričakovanja o umiku stimulativnih ukrepov s trga. Vzrok je inflacija. Inflacija v evroobmočju se namreč kljub okrevanju še vedno zadržuje pod ravnjo dveh odstotkov. Dvoodstotna stabilna inflacija v evroobmočju je cilj ECB, ki bi bil vzrok za postopno zategovanje monetarnih spodbud. Vendar makroekonomska slika, predvsem inflacija med evrodržavami, ni izenačena.

V ECB so že večkrat poudarili, da želijo kljub pritiskom Nemčije makroekonomsko stabilnost in okrevanje v širši Evropski uniji. Trg bo zelo pozorno spremljal govore po junijskem zasedanju ECB v Tallinn in iskali namige, kdaj naj bi se obdobje zelo stimulativne monetarne politike v Evropi končalo. Večina pričakuje, da bo ECB po septembrskem zasedanju objavila načrt za spremembe v svojem programu kupovanja obveznic na trgu, prvi dvig depozitnih obrestnih mer pa se pričakuje septembra 2018. Dvig bi tako prišel dve leti in devet mesecev po prvem zvišanju referenčnih obrestnih mer v ZDA. Vzrok za zamik je tako v raznolikosti in počasnejšem okrevanju v Evropi, še vedno aktivnih težavah v bančnem sektorju, evropski dolžniški krizi ter političnem tveganju. To je tudi po ugodnem rezultatu francoskih volitev ena večjih negotovosti, pozornost pa je usmerjena predvsem v Veliko Britanijo in Italijo, delno tudi v Nemčijo.

Več iz rubrike

Javnofinančna gibanja ugodna, a z negativnimi tveganji

Novi podatki Fiskalnega sveta na voljo. In kakšna je projekcija prihodnosti?

Kateri so 4 razlogi zakaj imajo samski višje denarne stroške?

Samski stan ima svoje prednosti, toda med njimi v večini ni tistih, ki so denarne narave.